Alternative Investments können durch eine geringe Korrelation zu traditionellen Assetklassen wie Aktien und Anleihen einen wertvollen Beitrag zur Portfoliodiversifikation leisten. Sie zeichnen sich oft durch einen langfristigen Anlagehorizont aus und erfordern daher besondere Anforderungen an ihre Prüfung sowie eine kontinuierliche Begleitung. Die Zusammenarbeit mit etablierten, professionellen Partnern ist daher für uns unerlässlich.

„Alternative Investments sind vor dem Hintergrund einer breiten Diversifizierung und einer verbesserten Risiko-/Ertragsstruktur ein unverzichtbarer Baustein jedes institutionellen Portfolios!“

Komplette Lösungen für illiquide Anlageportfolios: Expertise, Management und Umsetzung aus einer Hand

Als Full-Service-Manager verfügen wir über die seltene Kombination von Asset Management-Know-how und Anlageberatungsexpertise in vier illiquiden Assetklassen. In Verbindung mit unserer Administrationsplattform bieten wir ganzheitliche Investor-Solutions über den kompletten Lebenszyklus Ihres illiquiden Anlageportfolios, von der Konstruktion und dem Aufbau des Zielportfolios, inklusive der Strukturierung der optimalen Investmentstruktur (KVG-Struktur) und der Portfolioverwaltung bis hin zum laufenden Monitoring der Rendite-/ Risikoparameter und einem transparenten Reporting. Für Ihre passgenaue Investmentlösung bieten wir Umsetzungsmöglichkeiten über Luxemburger Fondsstrukturen oder über deutsche Spezialfonds-Lösungen an.

Unsere Plattform für Alternative Investments

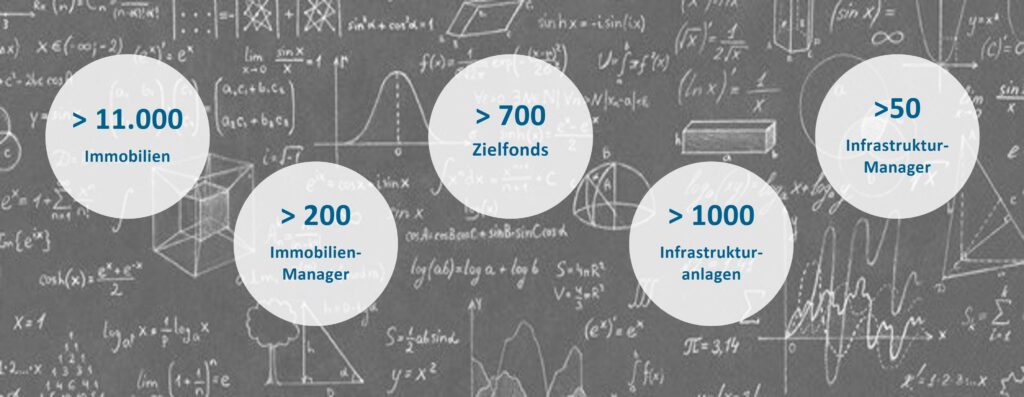

Unsere Plattform öffnet Ihnen seit 2012 die Tür zu Alternativen Investments. Bei der Investition in Alternative Investments setzen wir überwiegend auf einen Multi Manager-Ansatz. Dies ermöglicht uns eine vielseitige Portfoliosteuerung von indirekten Investments. Durch unser umfassendes Netzwerk mit erstklassigen Experten bieten wir Ihnen den Zugang zu einer breiten Palette von Alternativen Investments und gewährleisten eine umfassende Betreuung über den gesamten Investitionszyklus hinweg.

Multi Manager-Ansatz für Alternative Assetklassen

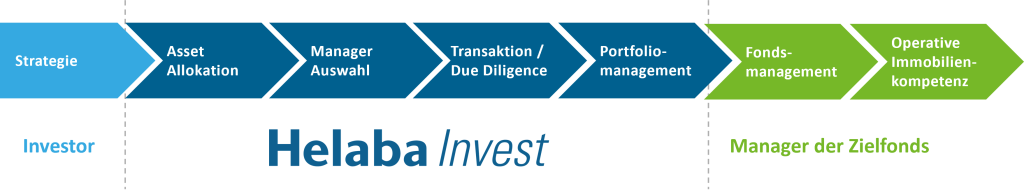

Multi Manager definieren wir als die Rolle einer übergreifenden Portfoliosteuerung von indirekten Anlagen in Alternative Assetklassen. Diese erstreckt sich von der Strategiefindung über die Allokation und Manager Selektion bis hin zum Transaktionsmanagement. Wir begleiten Sie während des gesamten Prozesses, um sicherzustellen, dass Ihre Anlagestrategie optimal umgesetzt wird und vertreten aktiv die Interessen unserer Anleger.

Gemeinsam mit Ihnen entwickeln wir auf dieser Basis eine Anlagestrategie, die Ihrem individuellen Risikoprofil entspricht. Unser Wissen um indirekte Investments im Bereich der Alternativen Investments und unsere Erfahrung im Transaktionsbereich setzen wir ein, um Ihre Strategie optimal umzusetzen.

Die Umsetzung Ihrer Strategie kann über verschiedene Vehikel erfolgen:

Unsere Multi Manager-Dachfonds sind das Original im deutschen Markt. Als erster deutscher Anbieter haben wir in 2012 ein Multi Manager-Fondskonzepts für Immobilien umgesetzt.

Dabei verfolgen unsere Multi Manager-Fonds im Bereich Immobilien und Infrastruktur defensive Risikostrategien. Im Fokus stehen die Parameter „prognostizierbare Cashflows“, „geringe Objekt-/Projektrisiken“ sowie ein „kalkulierbares Exit-Risiko“. Das Risikoprofil unserer Multi Manager-Fondsreihen entspricht im Bereich Immobilien Core/Core plus sowie im Bereich Infrastruktur Core/Value-add.

Alle Vorzüge unserer Multi Manager-Plattform sowie unsere Expertise und unser weitreichendes Netzwerkes setzen wir auch in Individualmandaten um.

Die dafür zur Verfügung stehenden Vehikel sind primär von uns aufgelegte deutsche offene Spezialfonds (Master- oder Dachfonds) mit festen Anlagebedingungen gem. § 284 KAGB oder allgemeine, offene Spezialfonds gem. § 282 KAGB.

Seit vielen Jahren besteht eine Partnerschaft mit einem Luxemburger Administrations-Anbieter, über den wir die Auflegung von Luxemburger Fondsstrukturen, wie z.B. SICAV-SIF/RAIF-Strukturen als SCS oder SCA, ermöglichen. Verbriefungsstrukturen sind ebenfalls möglich.

Unsere Multi Manager-Plattform verschafft uns eine tiefe Marktkenntnis in verschiedenen Assetklassen. Dies Expertise ist erforderlich, um einen repräsentativen Überblick über Businesspläne von Zielfonds sowie deren Governance- und Gebührenmodellen zu erhalten. Unser Know-how bieten wir in Beratungsmandaten.

Zu unseren Beratungsleistungen zählen:

- Strategische Planung des Portfolios (unter Einbeziehung der strategischen und taktischen Allokation),

- Marktsondierung,

- Manager Selektion,

- Due Diligence (Legal, Tax, Commercial),

- Laufendes Monitoring,

- Reporting.

Entdecken Sie unser Angebot an Alternativen Investments

Unsere Dienstleistungen richten sich an institutionelle Anleger, die auf der Suche nach nachhaltigen und langfristig erfolgreichen Anlagemöglichkeiten sind. Entdecken Sie mit uns die Welt der Alternativen Investments und setzen Sie auf eine partnerschaftliche Zusammenarbeit für Ihre finanziellen Ziele.

Individuelle Lösungen durch persönliche Beratung

Nicht zuletzt durch die persönliche Betreuung eines jeden Mandates durch einen erfahrenen Portfolio Manager stehen wir für passgenaue Lösungen, die sich auch im aktuellen Kapitalmarktumfeld durch ein ansprechendes Rendite-/ Risikoprofil auszeichnen.