Emerging Markets sind ein wichtiger Bestandteil eines ausgewogenen Anlageportfolios, da sie langfristig höhere Wachstumsraten als Industriestaaten aufweisen. Schwellenländer bieten Anlegern die Möglichkeit, ihre Kapitalanlagen zu diversifizieren und gleichzeitig attraktive Renditen zu erzielen.

„Wir achten auf eine ausgewogene Diversifikation von Performancetreibern und Risikofaktoren.“

Emerging Markets-Anleihen – unsere Expertise für Wachstumschancen und Stabilität

Der überwiegende Anteil des globalen Wachstums stammt inzwischen aus den Emerging Markets. Auch die Professionalisierung wächst in diesen Ländern kontinuierlich. Unser Team von Experten ist auf Schwellenländer-Anleihen spezialisiert und verfolgt die Trends und Entwicklungen in diesen Ländern genau. Unser langfristig erprobter Investmentprozess vereint eine Top-Down-Makroanalyse mit einer Bottom-Up-Fundamentalanalyse. Unter Berücksichtigung von Relative Value-Aspekten wählen wir sorgfältig die Anleihen aus, die wir in die Portfolios unserer Investoren aufnehmen.

Die Heterogenität der Schwellenländer-Anleihen erfordert dabei einen aktiven Managementansatz. Wir sind fest davon überzeugt, dass unsere Expertise und unser Engagement Ihnen dabei helfen können, die besten Anlageentscheidungen in den Emerging Markets zu treffen.

Unsere Anleihefonds bieten Investoren seit 2006 die Gelegenheit, in die Zukunft der Schwellenländer zu investieren. Unsere Produktpalette umfasst ein breites Spektrum im Bereich der Staats- und Unternehmensanleihen in Hartwährung und deckt verschiedenste Chance-/Risikoprofile ab.

Sie sehen gerade einen Platzhalterinhalt von Standard. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf den Button unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

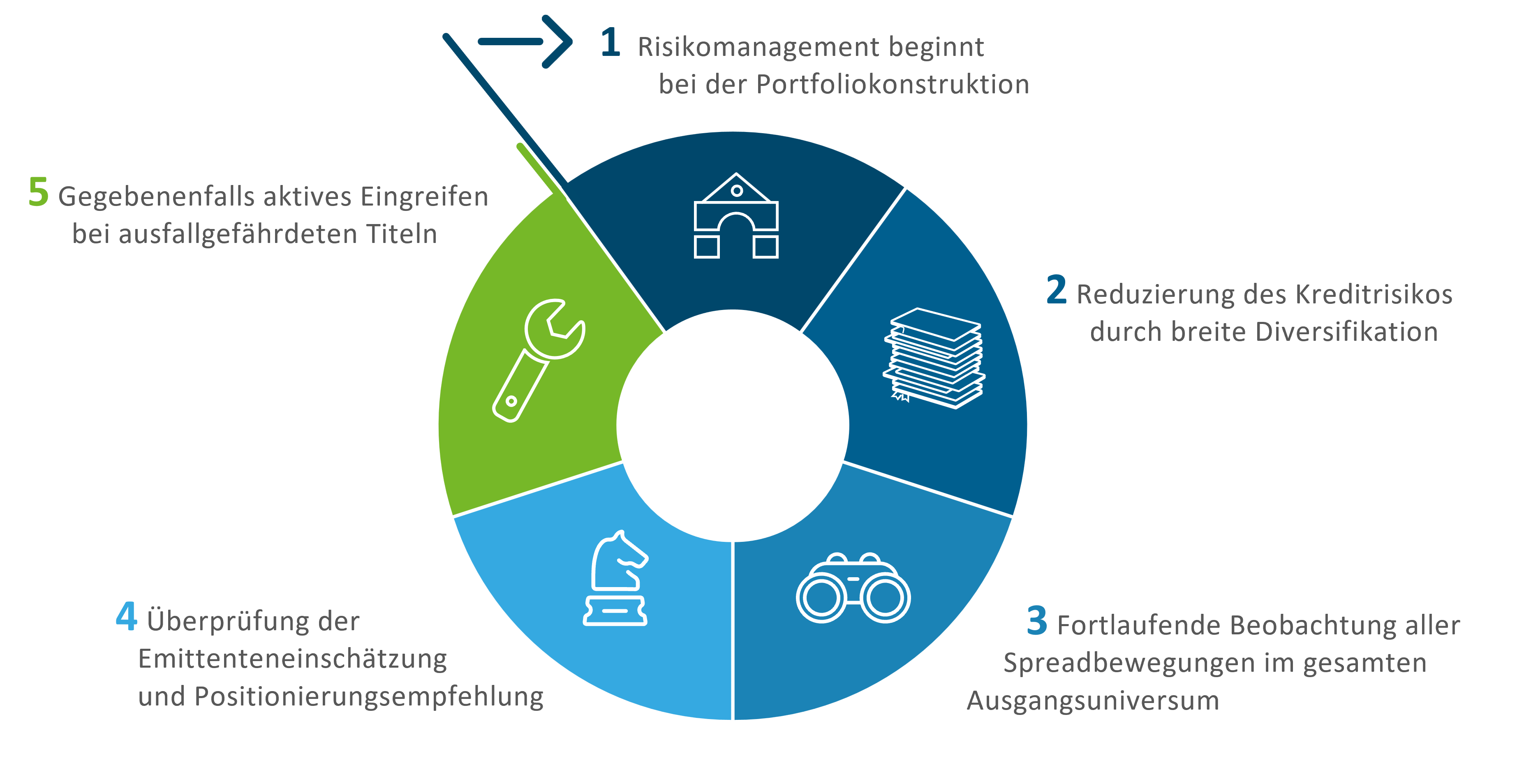

Weitere InformationenStringenter Investmentansatz mit aktivem Risikomanagement

Unsere Emerging Markets-Konzepte im Überblick:

Der HI-Renten Emerging Markets-Fonds investiert in Euro bzw. US-Dollar denominierte Anleihen aus den Emerging Markets. Der Investitionsfokus liegt auf Staatsanleihen, aber auch Quasi-Staats- bzw. Unternehmensanleihen sind Teil der Strategie.

Der aktive Managementauftrag ist das Erzielen einer Mehrrendite gegenüber Euro denominierten Investment Grade Staatsanleihen. Die Selektion der Einzeltitel erfolgt über eine Top-Down-Makroanalyse und eine Bottom-Up-Fundamentalanalyse unter Berücksichtigung von Relativ-Value-Gesichtspunkten. Das Fondsmanagement steuert Kredit-, Zins-, Währungs- und Liquiditätsrisiken unter dem Aspekt der Risiko-/Ertragsoptimierung. Zu diesem Zweck können auch Derivate eingesetzt werden.

Hier finden Sie weitere Informationen zum HI-Renten Emerging Markets-Fonds.

Der HI-Renten Emerging Markets VAG-Fonds investiert in Euro bzw. US-Dollar denominierte Anleihen aus den Emerging Markets. Der Investitionsfokus liegt auf Staatsanleihen, aber auch Quasi-Staats- bzw. Unternehmensanleihen sind Teil der Strategie. Der Fonds ist VAG-konform ausgestaltet.

Der aktive Managementauftrag ist das Erzielen einer Mehrrendite gegenüber Euro denominierten Investment Grade Staatsanleihen. Die Selektion der Einzeltitel erfolgt über eine Top-Down-Makroanalyse und eine Bottom-Up-Fundamentalanalyse unter Berücksichtigung von Relativ-Value-Aspekten. Das Fondsmanagement steuert Kredit-, Zins-, Währungs- und Liquiditätsrisiken unter dem Aspekt der Risiko-/Ertragsoptimierung. Zu diesem Zweck können auch Derivate eingesetzt werden.

Hier finden Sie weitere Informationen zum HI-Renten Emerging Markets VAG-Fonds.

Bei diesem Fonds legen wir den Fokus auf ausgewählte bonitätsstarke Emittenten aus Schwellenländern. Der Fonds investiert sowohl in Staats- als auch in Unternehmensanleihen aus den Emerging Markets, deren Anleihen entweder in EUR oder in USD denominiert sind. Der Fokus liegt dabei auf Emittenten mit guten bis sehr guten Bonitäten. Ausschlaggebend hierfür ist das Durchschnittsrating der Anleihe, welches beim Einstand mindestens BBB-oder besser sein muss.

Hier finden Sie weitere Informationen zum HI-EM Credits Quality Select-Fonds.

Der HI-EM Credits Short Term-Fonds investiert in Euro bzw. US-Dollar denominierte Anleihen kurzer bis mittlerer Restlaufzeit aus den Emerging Markets. Der Investitionsfokus liegt auf Unternehmensanleihen, aber auch Quasi-Staats- bzw. Staatsanleihen sind Teil der Strategie. Der Fonds ist VAG-konform ausgestaltet.

Der aktive Managementauftrag ist das Erzielen einer Mehrrendite gegenüber Euro denominierten Investment Grade Staatsanleihen. Die Selektion der Einzeltitel erfolgt über eine Top-Down-Makroanalyse und eine Bottom-Up-Fundamentalanalyse unter Berücksichtigung von Relativ-Value-Aspekten. Das Fondsmanagement steuert Kredit-, Zins-, Währungs- und Liquiditätsrisiken unter dem Aspekt der Risiko-/Ertragsoptimierung. Zu diesem Zweck können auch Derivate eingesetzt werden. Der ungesicherte Fremdwährungsanteil ist auf max. 20% des NAV beschränkt. Die Durchschnittsbonität des Fonds ist mindestens BBB-.

Hier finden Sie weitere Informationen zum HI-EM Credits Short Term-Fonds.

Der HI-Sustainable EM Corporate Bonds-Fonds investiert überwiegend in festverzinsliche Wertpapiere von Unternehmen, die ihren Sitz in Schwellenländern („Emerging Markets“) haben oder den überwiegenden Teil ihrer wirtschaftlichen Tätigkeit in diesen Ländern ausüben.

Der Fonds berücksichtigt Nachhaltigkeitskriterien der Helaba Invest ESG-Investment-Policy und darüberhinausgehende Merkmale. Die ESG-Investment-Policy stellt eine verbindliche Grundlage für Nachhaltigkeitsaspekte in Form von ethischen Standards, Risikomanagement und klimabezogenen Themen für alle im Portfoliomanagement der Helaba Invest verankerten Investmentprozesse dar. Mit der ESG-Investment-Policy soll darüber hinaus ein aktiver Beitrag zur Erreichung der Klimaziele geleistet sowie Klimarisiken für das Portfolio reduziert werden. Zur Operationalisierung wird eine Umsatzgrenze für Investitionen in Unternehmen, deren Geschäftsmodell stark auf die Kohleverstromung sowie den Abbau und Vertrieb thermischer Kohle ausgelegt ist, herangezogen. Darüber hinaus ist eine Investition in Unternehmen ausgeschlossen, die den Abbau von Öl- und Teersanden, Fracking und Arctic Drilling betreiben und dabei einen Umsatzanteil größer 5% aus diesen Bereichen generieren. Ferner investiert der Fonds nicht in Emittenten mit Verstößen gegen die Prinzipien des UN Global Compact.

Die zugrunde liegenden Daten werden vom Datenanbieter MSCI ESG Research bezogen.

Hier erfahren Sie mehr zum HI-Sustainable EM Corporate Bonds-Fonds.

Individuelle Lösungen durch persönliche Beratung

Nicht zuletzt durch die persönliche Betreuung eines jeden Mandates durch einen erfahrenen Portfolio Manager stehen wir für passgenaue Lösungen, die sich auch im aktuellen Kapitalmarktumfeld durch ein ansprechendes Rendite-/ Risikoprofil auszeichnen.