Im Vergleich zu traditionellen Wertpapieren gelten Investitionen in institutionelle Immobilienfonds aufgrund ihrer eingeschränkten Liquiditätsmechanismen als hoch illiquide. Der Zweitmarkt für institutionelle Immobilienfondsbeteiligungen bietet die Möglichkeit, Liquidität freizusetzen und stellt somit ein attraktives Instrument zur Portfoliosteuerung dar.

„Durch unser breites Netzwerk und dank der Reputation als erfahrener Investmentmanager verfügen wir über einen regelmäßigen Deal Flow im Bereich der Zweitmarkt-Transaktionen.“

Helaba Invest als langjähriger Akteur am Zweitmarkt

Als Helaba Invest sind wir für unsere institutionellen Immobilienfonds seit vielen Jahren am Zweitmarkt aktiv und haben den ersten von drei Secondaries-Dachfonds im Jahr 2015 aufgelegt.

Seit 2015 konnten wir über 70 Zweitmarkt-Transaktionen mit einem Gesamtvolumen von knapp 860 Mio. EUR erfolgreich durchführen. Die Mehrzahl dieser Transaktionen verlief „off-market“ (also ohne zusätzliche Makler und Vermittlungsgebühren für den Anleger) und konnte über unser breites Netzwerk umgesetzt werden.

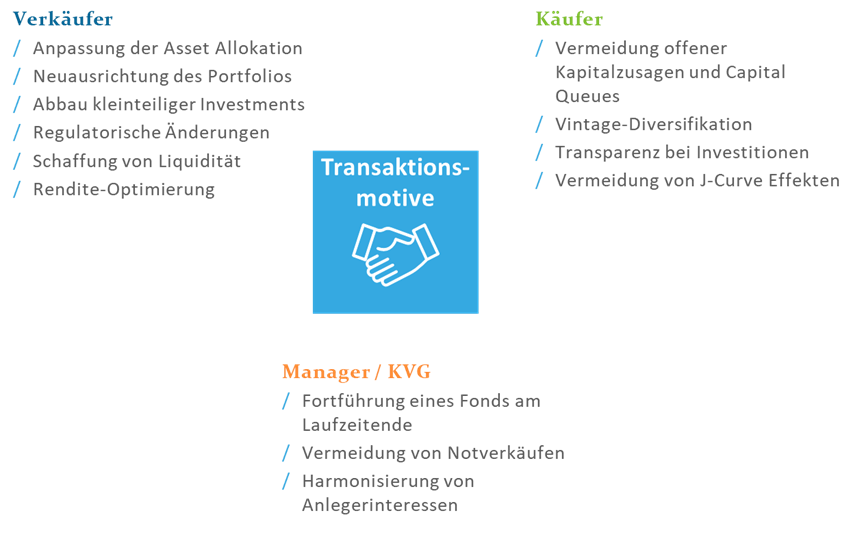

Motive für Zweitmarkttransaktionen

Die Motive für Zweitmarkttransaktionen sind vielfältig. Verkäufer am Zweitmarkt für Immobilienfondsbeteiligungen profitieren von der Möglichkeit eines aktiven Portfoliomanagements bei an sich weitgehend illiquiden Fondsbeteiligungen. Durch den Verkauf der Beteiligungen am Zweitmarkt können sich Investoren von geschlossenen Vehikeln oder Fonds mit geringer Liquidität, limitierten Rücknahmevolumina oder zeitlich begrenzten Rücknahmefenstern trennen. Motive hierfür können beispielsweise die Anpassungen der Asset Allocation oder auch die Bereinigung des Portfolios um nicht mehr strategiekonforme Beteilungen sein.

Die Käufer am Zweitmarkt sind ebenfalls vor allem aus strategischen Gründen aktiv. Durch den Erwerb von bestehenden Fondsanteilen kann eine Position schneller aufgebaut werden als durch Zeichnung eines neu aufgelegten Fonds. Auch erfolgt durch die Investition in ein bestehendes Portfolio unmittelbar die Partizipation an den Mieteinnahmen und möglichen Wertsteigerungen. Je nach Marktlage besteht weiterhin die Möglichkeit zu attraktiven Einstiegspreisen.

Breites Netzwerk ermöglicht guten Marktzugang

Durch unser breites Netzwerk und dank der Reputation als erfahrener Investmentmanager verfügen wir über einen regelmäßigen Deal Flow im Bereich der Zweitmarkt-Transaktionen. Dieses Netzwerk bauen wir kontinuierlich aus, um für unsere Investoren die besten Ergebnisse zu erzielen.

Im Rahmen unseres kontinuierlichen Austausches sprechen wir Manager regelmäßig auf mögliche Zweitmarkt-Transaktionen an. Darüber hinaus profitieren Investoren von unserem intensiven Austausch mit spezialisierten Brokern und anderen Zweitmarkt-Investoren.

Umfassender Due Diligence Prozess

Die Preisfindung für Fondsanteile ist zweifellos eine der herausforderndsten Aufgaben bei einer Secondaries-Transaktion. Diese erfolgt auf der Grundlage einer umfassenden Due Diligence auf Immobilien-, Fonds- und Managerebene.

Auf Basis eines Bottom-up-Ansatzes erstellen wir für jede einzelne Fondsimmobilie einen eigenen Cashflow-Plan. Dieser wird im Anschluss auf Portfolioebene zu einem Fondsmodell aggregiert und um fondsspezifische Parameter wie z.B. Fondskosten, Bilanzpositionen etc. ergänzt. Unser Ziel dabei ist es, nicht nur ein detailliertes Verständnis des Portfolios zu erhalten, sondern auch mögliche Bewertungsreserven oder -risiken zu identifizieren.

Vor dem Hintergrund des spezifischen Risikoprofils eines Fonds wird die aus dem Investment erwartete Zielrendite bestimmt. Hieraus lässt sich der Kaufpreis für die angebotenen Anteilscheine ableiten. Unsere wirtschaftliche Due Diligence umfasst dabei nicht nur das Portfolio, sondern erstreckt sich auch auf den Manager, dessen Erfahrung, Stabilität und Track Record. Dies ist für uns von entscheidender Bedeutung. Eine rechtliche und steuerliche Due Diligence runden den Prüfungsprozess ab.

Individuelle Lösungen durch persönliche Beratung

Nicht zuletzt durch die persönliche Betreuung eines jeden Mandates durch einen erfahrenen Portfolio Manager stehen wir für passgenaue Lösungen, die sich auch im aktuellen Kapitalmarktumfeld durch ein ansprechendes Rendite-/ Risikoprofil auszeichnen.