Eine nachhaltig erfolgreiche Immobilieninvestition erfordert weit mehr als nur eine einfache Entscheidung. Daher stehen wir Ihnen mit unserer umfangreichen Expertise und unserem Engagement zur Seite, um Ihnen Management- und Investmentberatung aus einer Hand anzubieten.

„Wir sind stolz darauf, über unsere eigene Plattform und durch Beratungsmandate in über 650 Zielfonds investiert zu sein.“

Multi Manager-Ansatz

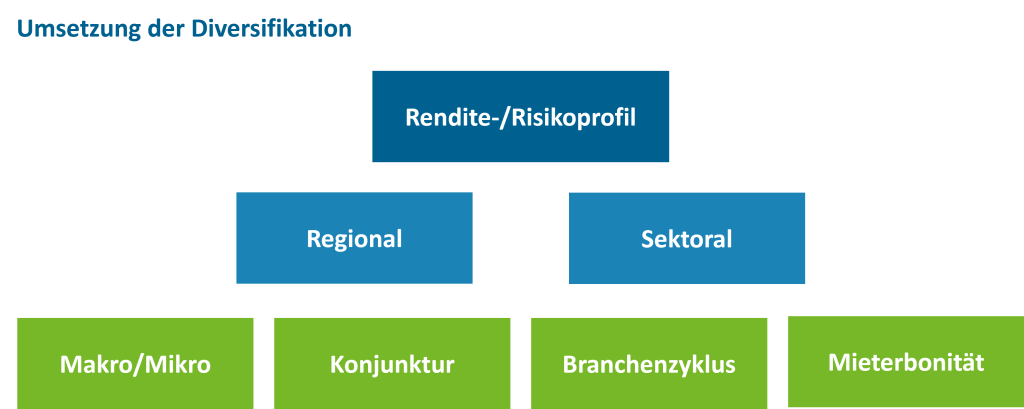

In unseren Immobilieninvestitionen verfolgen wir einen Multi Manager-Ansatz. Das bedeutet, dass wir indirekt in Immobilien investieren, um eine breite Diversifikation zu ermöglichen. Diese Strategie erlaubt es uns, die besten Chancen für Ihr Portfolio zu nutzen und gleichzeitig Risiken effektiv zu steuern. Bei Helaba Invest setzen wir auf eine sorgfältige Auswahl von Managern, um sicherzustellen, dass Ihre Immobilieninvestitionen auf soliden Grundlagen basieren und langfristig erfolgreich sind.

Diversifikation als Schlüssel zum nachhaltigen Immobilienerfolg

Bei Helaba Invest verstehen wir, dass die Welt der Immobilieninvestitionen vielseitig ist und ständige Anpassungen erfordert. Mit unserem globalen Ansatz sind wir bereit, die sich wandelnden Marktdynamiken zu nutzen und unseren Investoren weltweit erstklassige Möglichkeiten zu bieten. Durch eine breite geografische Aufstellung streben wir an, für unsere Investoren nachhaltige Renditen zu erzielen und gleichzeitig Risiken effektiv zu steuern.

Der Fokus unserer Investitionen liegt auf Deutschland, einem der größten und dynamischsten Immobilienmärkte Europas. Darüber hinaus prägen auch Westeuropa mit Ländern wie Frankreich, BeNeLux und Großbritannien unser Portfolio. Als Beimischung nutzen wir weiterhin Investitionen in Nord- und Südeuropa sowie die Immobilienmärkte in Asien-Pazifik und Nordamerika. Hierbei setzen wir auf eine strategische Streuung unserer Investitionen, um von den vielfältigen Chancen in diesen aufstrebenden Märkten zu profitieren.

Unsere Immobilieninvestitionen sind strategisch auf verschiedene Sektoren ausgerichtet, um eine ausgewogene und nachhaltige Portfoliostruktur zu gewährleisten. Hauptaugenmerk legen wir dabei auf die Sektoren Wohnen, Büro und Logistik, die das Kernstück unserer Allokation bilden. Darüber hinaus können auch Investments mit unterschiedlichen Risikoprofilen von Core über Value-Add bis Opportunistisch zur Diversifikation beitragen.

Unsere Real Estate Equity-Plattform

Über unsere eigene Real Estate Equity-Plattform und durch Beratungsmandate sind wir in über 650 Zielfonds investiert. Um den individuellen Anforderungen unserer Investoren gerecht zu werden, bieten wir verschiedene Risikoprofile an. Spezialisiert sind wir auf die Bereiche Core, Core+ und opportunistische Fondsprofile, um ein maßgeschneiderte Investmentstrategien zu entwickeln, die optimale Ergebnisse für unsere Kunden erzielen.

Unser Team: Vernetzt und engagiert im globalen Immobiliensektor

Unser engagiertes Team zeichnet sich durch ein umfassendes Netzwerk sowohl zu Investoren als auch zu Fondsmanagern aus. Diese Verbindungen eröffnen uns einen tiefgreifenden Einblick in die aktuellen Trends und Herausforderungen des Immobilienmarktes im globalen Kontext. Ein intensiver Dialog ermöglicht es uns, maßgeschneiderte Lösungen zu entwickeln und innovative Strategien zu implementieren, um optimale Ergebnisse zu erzielen.

Individuelle Lösungen durch persönliche Beratung

Nutzen Sie unsere Expertise und unser Netzwerk für Ihre erfolgreiche Immobilienstrategie und sprechen Sie uns an.