Im Folgenden gehen wir auf die wichtigsten regulatorischen Anforderungen im ESG-Bereich ein, denen Kreditinstitute heute und in der Zukunft unterliegen.

- EU-Taxonomie-Verordnung: Die EU-Taxonomie-Verordnung, die am 12. Juli 2020 in Kraft trat, ist ein zentrales Element der nachhaltigen Finanzregulierung der Europäischen Union. Sie definiert, welche wirtschaftlichen Aktivitäten als ökologisch nachhaltig gelten. Banken müssen ihre Finanzprodukte und -dienstleistungen seit Inkrafttreten entsprechend klassifizieren und berichten. Dazu benötigen sie die Daten zur Taxonomiefähigkeit und Taxonomiekonformität der Wirtschaftstätigkeiten von Unternehmen, die sie u.a. auch mittels ihrer Investments in der Eigenanlage finanzieren.

- Offenlegungsverordnung (SFDR): Die Sustainable Finance Disclosure Regulation (SFDR) trat am 10. März 2021 in Kraft und verpflichtet Finanzmarktteilnehmer, darunter auch Kreditinstitute, detaillierte Informationen über die Nachhaltigkeit ihrer Finanzprodukte offenzulegen mit dem Ziel, mehr Transparenz für Investoren zu schaffen. Dies beinhaltet sowohl die Offenlegung auf Produktebene, wie z.B. die Angabe der ökologischen oder sozialen Merkmale eines Finanzprodukts, als auch auf Institutsebene, wie z.B. die Berichterstattung über die Nachhaltigkeitsrisiken im gesamten Unternehmen.Die SFDR verlangt spezifische Offenlegungen darüber, wie die PAI (Principal Adverse Impacts) berücksichtigt werden. PAI sind definiert als die bedeutendsten negativen Auswirkungen von Investitionsentscheidungen auf Nachhaltigkeitsfaktoren in den Bereichen Umwelt, Soziales und Beschäftigung, Achtung der Menschenrechte sowie Bekämpfung von Korruption und Bestechung. Diese Informationen werden im PASI-Statement (Principal Adverse Sustainability Impacts, PASI) der Bank aggregiert über deren Kapitalanlagen berichtet. Des Weiteren sind die vorvertraglichen und periodischen Produktoffenlegungen für jedes Finanzanlageprodukt, wie z.B. Fonds, bezüglich der Nachhaltigkeitsmerkmale der Anlagestrategie den Endanlegern, private wie institutionelle, vorzulegen.

- Nachhaltigkeitsberichterstattung: Corporate Sustainability Reporting Directive (CSRD) und European Sustainability Reporting Standards (ESRS)

Während die CSRD, die am 5. Januar 2023 in Kraft getreten ist, den rechtlichen Rahmen zur Nachhaltigkeitsberichterstattung festlegt, definieren die European Sustainability Reporting Standards (ESRS) die zu berichtende Inhalte. Diese umfassen übergreifende Standards. Ein zentraler und für alle Unternehmen verpflichtender Teil der ESRS sind die „ESRS 2 General Disclosures“. Dieser Standard legt fest, dass Unternehmen in ihren Berichten erklären müssen, welche Rolle das Management, die Verwaltung und die Aufsichtsgremien in Bezug auf Nachhaltigkeit spielen. Zudem müssen sie ihre Risikomanagement- und internen Kontrollmechanismen für den Nachhaltigkeitsbericht definieren. Die ESRS 2 schreiben außerdem vor, wie Unternehmen eine sogenannte Wesentlichkeitsanalyse durchführen müssen. Diese Analyse bestimmt, welche weiteren Themen und Kennzahlen zwingend in den Berichten enthalten sein müssen.Auch Kreditinstitute müssen im Rahmen der CSRD & ESRS erstmals ab 2025 für das Geschäftsjahr 2024 detaillierte Berichte über ihre ESG-Aktivitäten und ESG-Risiken erstellen. Dies umfasst insbesondere die Offenlegung der Treibhausgas(THG)-Emissionen Scope 1, 2 und 3. Die „finanzierten Emissionen“ der Kapitalanlagen im Depot A fließen in die THG-Emissionen Scope 3 des berichtspflichtigen Kreditinstituts ein.

Aus den oben genannten regulatorischen Anforderungen erwächst eine umfassende Pflicht zur Berichterstattung. Dies erfordert nicht nur technologische und prozessuale Anpassungen, sondern auch eine strategische Neuausrichtung, um den steigenden Anforderungen gerecht zu werden.

Wie unterstützt die Helaba Invest Kreditinstitute schon heute bei der Erfüllung regulatorischen Anforderungen?

Nachhaltigkeitsreporting

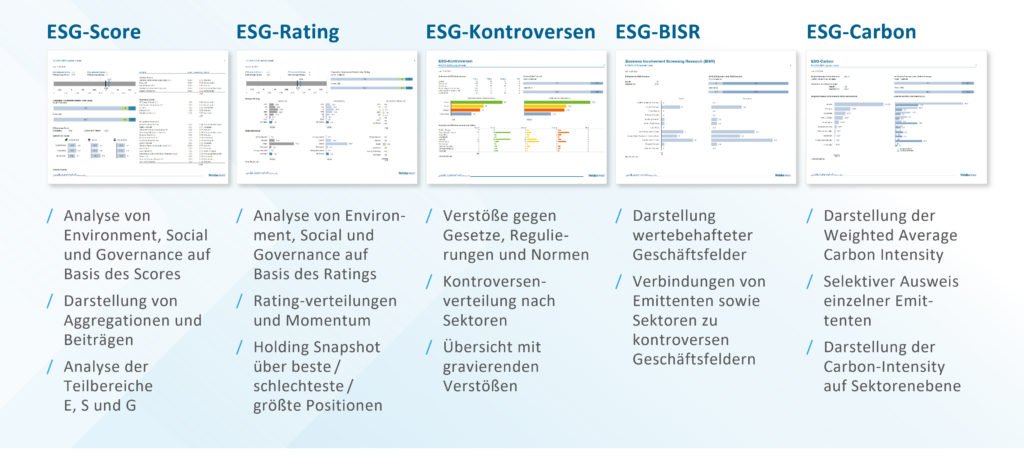

Mit dem ESG-Reporting unterstützt die Helaba Invest Kreditinstitute, die wesentlichen Kriterien –

ESG-SCORE, ESG-Rating, Kontroversen, Geschäftsfelder, ESG-Carbon – zu analysieren und zu dokumentieren. Die wesentlichen Bausteine werden im Folgenden kurz dargestellt:

European ESG Template (inkl. Berechnung PAI-Kennzahlen auf Fondsebene)

Das European ESG Template (EET) ist ein Datentransferformat in Form einer vorkonfigurierten Exceldatei mit wesentlichen Kennzahlen, welche für die Berichterstattung von Kreditinstituten verwendet werden. Es ist somit das Kernstück des Datenaustausches zwischen Helaba Invest und den Kreditinstituten bezüglich der wesentlichen Nachhaltigkeitsdaten eines jeden Fonds. Die THG-Emissionen Scope 1, 2 und 3, die auch als PAIs im EET mitgeliefert werden, können zudem für die Aggregation und Offenlegung der „finanzierten Emissionen“ nach dem ESRS E1 Meldestandard verwendet werden. Zudem können diese Kennzahlen für das Risikomanagement der Nachhaltigkeitsrisiken verwendet werden.

Nachhaltige Finanzprodukte (Art. 8 & 9 Fonds) nach der Offenlegungsverordnung (SFDR)

Kreditinstitute stehen vor der Herausforderung, auch ihre Eigenanlage nachhaltiger zu gestalten, um den neuen regulatorischen Anforderungen zu entsprechen. Die Helaba Invest arbeitet an entsprechenden Lösungen, damit Kreditinstitute ihre individuellen Nachhaltigkeitspräferenzen in maßgeschneiderten ESG-Fondskonzepten mit der Helaba Invest effizient umsetzen können. Die ESMA-Leitlinien für Fondsnamen werden ebenso mit den in Überarbeitung befindlichen „Helaba Sustainable Investment Framework“ (SIF) abgeglichen, um höchste Nachhaltigkeitsstandards zu ermöglichen.

Taxonomie

Die Generierung von Taxonomie-Kennzahlen stellt für Institute eine erhebliche Herausforderung dar und ist mit hohen Kosten verbunden. Um diesem Bedarf gerecht zu werden, hat die Helaba Invest den Grundstein für eine zentrale Bereitstellung gelegt. Dies umfasst die Bereitstellung von Daten zur Taxonomiefähigkeit und Taxonomiekonformität der Wirtschaftstätigkeiten von Unternehmen in liquiden Fonds. In enger Zusammenarbeit mit der Finanzinformatik und dem DSGV wird ab 2025 eine speziell entwickelte Schnittstellenlösung angeboten, die eine effiziente Offenlegung gemäß der Taxonomie-Verordnung ermöglicht.

Für illiquide Fonds wird in Zusammenarbeit mit einem externen Dienstleister bereits seit einem Jahr erfolgreich die Taxonomiefähigkeit und Taxonomiekonformität bereitgestellt.

Was setzt die Helaba Invest aktuell für Kreditinstitute um und woran arbeiten wir?

Angesichts der Herausforderungen für Nachhaltigkeit gibt es enge Abstimmungen mit den Verbänden, der Finanzinformatik und der S-Rating. Folgende Bereitstellungen und Erweiterungen sind für das nächste Jahr 2025 geplant.

- Bereitstellung der Treibhausgas (THG)-Emission Scope 1, 2 und 3 in den liquiden Fonds zur Berechnung der „finanzierten Emissionen“ nach PCAF A für die Berichtspflichten nach ESRS E1.

- Bereitstellung der ESG KPIs, wie den THG-Emissionen Scope 1, 2 und 3, in den Fonds für illiquide Kapitalanlagen, insbesondere in Immobilienfonds, für die Kreditinstitute zur Offenlegung nach der SFDR und CSRD/ESRS.

- Verfügbarkeit von Daten zur Taxonomiefähigkeit und Taxonomiekonformität der Wirtschaftstätigkeiten der Unternehmen in Fonds sicherstellen. Dies erfolgt in Zusammenarbeit mit der Finanzinformatik sowie dem DSGV zur Offenlegung nach der Taxonomie-Verordnung mittels eigener Schnittstellenlösung.

Fazit

In der Bevölkerung, der Politik und auch bei vielen Finanzinstituten besteht weitreichend die Einsicht und der Wille, dass Nachhaltigkeitsaspekte eine noch wichtigere Rolle in Zukunft spielen müssen. Deshalb werden nicht zuletzt aus Transparenzgründen die ESG-Anforderungen weiter steigen. Mit unserem breitem Dienstleistungsspektrum, das von Consulting, Produkten, Controlling und Reporting reicht, wollen wir als Helaba Invest unsere Kunden dabei umfassend und nachhaltig unterstützen.