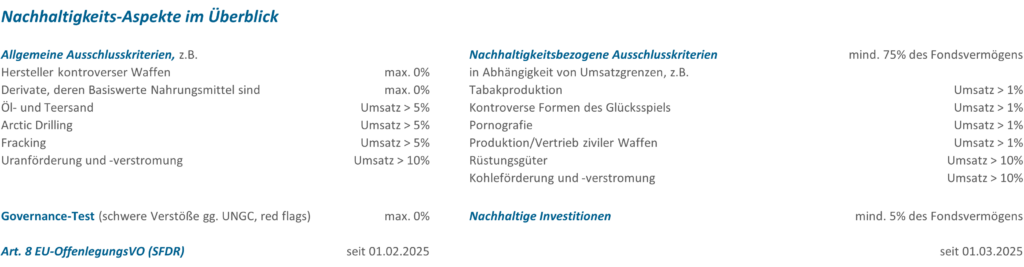

Unsere Mindestausschlüsse umfassen ethische und ökologische Kriterien und sind bei mindestens 75% des Fondsvolumens einzuhalten. Dazu gehören insbesondere kontroverse Waffen, bestimmte Öl- und Gasfördermethoden sowie die Gewinnung und Nutzung von Uran. Ergänzend dazu schließen wir umsatzbasiert Geschäftsfelder wie Tabak, Glücksspiel, Pornografie, zivile Waffen, Rüstungsgüter sowie die Kohleförderung und -verstromung konsequent aus.

Neben diesen Ausschlüssen ist es für unsere nachhaltigen Fonds essenziell, gezielt Unternehmen zu fördern, die aktiv zur nachhaltigen Transformation beitragen. Dazu zählen insbesondere Unternehmen, die entweder über ein von der Science-Based Target Initiative (SBTi) validiertes Emissionsreduktionsziel verfügen oder mindestens 20 % ihres Umsatzes mit wirtschaftlichen Aktivitäten erwirtschaften, die einen ökologischen und sozialen Mehrwert schaffen. Der Anteil solcher nachhaltiger Investionen muss mindestens 5% des Fondsvermögens betragen.

Der HI-Corporate Bonds 2-Fonds entspricht seit dem 1.2.2025 und der HI-High Yield-Fonds seit dem 1.3.2025 dem Artikel 8 der EU-Offenlegungsverordnung (SFDR).

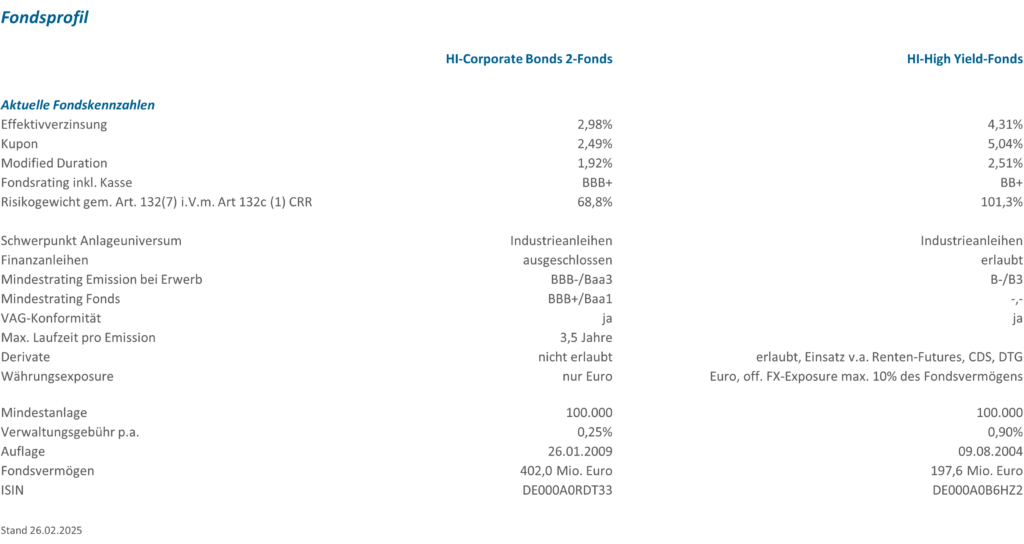

Neben den Nachhaltigkeitsaspekten gibt es darüber hinaus weitere zentrale Steuerungscharakteristika.

Ein wesentliches Merkmal des HI-Corporate Bonds 2-Fonds ist die Begrenzung der maximalen Restlaufzeit jeder Emission auf 3,5 Jahre. Dadurch weist dieser Kurzläuferfonds eine eher niedrige Sensitivität auf Zins- und Creditspread-Veränderungen auf. Zudem darf der Fonds nur Industrieanleihen mit einem Investmentgrade-Rating erwerben, das Mindestrating auf Fondsebene muss sogar mindestens BBB+/Baa1 erreichen. Finanzanleihen sind ausgeschlossen. Nach dem Motto „keep it simple“ verzichtet das Fondsmanagement hier auch auf jeglichen Einsatz von Derivaten und reduziert damit die Abbildungsanforderungen für Kunden auf ein Minimum.

Dem Fondsnamen entsprechend investiert der HI-High Yield-Fonds schwerpunktmäßig in Euro-denominierten Industrieanleihen aus dem High Yield-Bereich. Das Rating einer Emission muss bei Erwerb allerdings mindestens B-/B3 betragen. Wenngleich keine Laufzeit-Beschränkung besteht, liegt die Duration des Anlageuniversums und des Fonds in der längeren Betrachtung meist unter vier Jahren. Das offene Währungsexposure ist auf max. 10% des Fondsvermögens limitiert. Mit Blick auf das risikoreichere Exposure kann das Fondsmanagement mit dem Einsatz von Derivaten schnell und flexibel auf sich verändernde Marktgegebenheiten reagieren.

Für wen eignen sich die Fonds besonders?

Vor dem Hintergrund der dargestellten, nachhaltig orientierten Anlagestrategie kommen beide Fonds für Investoren mit entsprechenden ESG-Zielen in Frage. Mit Blick auf die eher kurze Duration beider Fonds sind sie auch für Anleger geeignet, die z.B. einen stärkeren Renditeanstieg im längeren Laufzeitenbereich erwarten, oder die durch eine Anlage im kürzeren Segment generell Risiken diesbezüglich reduzieren möchten. Andererseits bieten sich möglicherweise auch attraktive Kurschancen, wenn die Notenbanken bei reduzierten Inflationserwartungen die Leitzinsen weiter deutlich senken sollten. Durch die Beschränkung auf den Investmentgradebereich eignet sich der HI-Corporate Bonds 2-Fonds eher für konservativere Anleger, während der HI-High Yield-Fonds stärker für chancenorientierte und risikoaffinere Investoren in Frage kommen dürfte.

Angesichts der momentan nicht sonderlich steilen Zinskurve bietet der HI-Corporate Bonds 2-Fonds bei guter Bonität und kurzer Duration aktuell eine attraktive Einstiegsrendite von 2,98%. Aufgrund der deutlich niedrigeren Bonität und der etwas längeren Duration erreicht der HI-High Yield-Fonds mit einer Einstandsrendite von 4,31% derzeit ein deutliches Renditeplus.

Dies ist eine Marketing-Anzeige und bildet keine Offerte zum Kauf von Anteilen. Auf der Grundlage dieser Anzeige darf kein Kaufauftrag entgegengenommen werden.

Dieses Dokument wurde von der Helaba Invest mit größter Sorgfalt und nach bestem Wissen und Gewissen erstellt. Es dient ausschließlich zu Informationszwecken für professionelle Anleger gem. § 1 Abs. 19 Nr. 32 KAGB bzw. professionelle Kunden gem. § 67 Abs. 2 WpHG und ist nicht auf die speziellen Anlageziele, Finanzsituationen oder Bedürfnisse individueller Empfänger ausgerichtet. Bevor ein Empfänger dieses Dokuments auf der Grundlage der darin enthaltenen Informationen oder Empfehlungen handelt, sollte er abwägen, ob diese Entscheidung für seine individuellen Umstände passend ist und sollte folglich seine Anlageentscheidung unter Hinzuziehung eines unabhängigen fachlichen Beistandes treffen.

Das vorliegende Dokument ist ohne die dazugehörigen mündlichen Erläuterungen nur von eingeschränkter Aussagekraft. Alle in dem vorliegenden Dokument aufgeführten Informationen stammen aus Quellen, die von der Helaba Invest für zuverlässig befunden wurden. Dennoch übernimmt die Helaba Invest keinerlei Garantie für deren Richtigkeit oder Vollständigkeit und übernimmt keine Haftung für allfällige Schäden, die direkt oder indirekt mit den vorliegenden Informationen zusammenhängen.

Berechnungen, die auf historischen Daten beruhen, stellen keine verbindliche Zusage oder Gewährleistung für die Zukunft dar. Daher bieten vergangene Wertentwicklungen keine Garantie für zukünftige Ergebnisse. Zukünftige Ergebnisse können sowohl niedriger als auch höher ausfallen. Die Berechnungsmethodik zur Wertentwicklung entspricht der BVI-Methode (netto).

Die Aussagen über zukünftige Erwartungen und andere in die Zukunft gerichteten Aussagen beruhen auf der gegenwärtigen Sichtweise und den gegenwärtigen Annahmen des Portfoliomanagements zu dem jeweils aktuellen Datum. Die tatsächlichen Ergebnisse, Entwicklungen oder Ereignisse sind abhängig von zukünftigen Marktänderungen und können erheblich von den in den abgegebenen Prognosen und Aussagen ausgedrückten abweichen.

Diese Publikation enthält lizenzpflichtige Indizes oder Indexdaten. In diesem Zusammenhang gilt Folgendes: (i) Weder die Helaba Invest noch der jeweilige Lizenzgeber und/oder Indexanbieter oder eines mit diesen verbundenen Unternehmen oder sonstige Dritte übernehmen eine Garantie und/oder eine Gewährleistung für die Richtigkeit und/oder Vollständigkeit der Indizes bzw. der den Indizes zugrundeliegenden Daten, (ii) die Indizes und die den Indizes zugrundeliegenden Daten sind lizenzrechtlich geschützt, die Nutzung bedarf der ausdrücklichen Genehmigung des jeweiligen Lizenzgebers bzw. Indexanbieters und (iii) weder der Lizenzgeber noch der Indexanbieter noch ein mit diesen verbundenes Unternehmen oder sonstige Dritte übernehmen eine Verantwortung für Produkte bzw. sonstige Leistungen der Helaba Invest.

Die von der Helaba Invest angebotenen Investmentkonzepte unterliegen der fortwährenden Überprüfung. Die Helaba Invest behält sich daher die unangekündigte Änderung der hier dargestellten Konzepte, Vorgehensweisen bzw. Mechanismen oder ein nur temporäres Abweichen hiervon, bspw. aufgrund nicht prognostizierbarer exogener Umstände, vor.

Das dargestellte Produkt hat möglicherweise steuerliche Auswirkungen zur Folge. Zur Vermeidung von Steuernachteilen empfehlen wir daher dringend, einen Experten wie beispielsweise einen Steuerberater oder Wirtschaftsprüfer rechtzeitig zu Rate zu ziehen. Für evtl. eintretende steuerliche Nachteile beim Kauf dieses Produktes oder Umsetzung einer in dieser Unterlage enthaltenen Information für Ihren Fonds können wir keine Haftung für allfällige Schäden übernehmen, die direkt oder indirekt mit dem dargestellten Produkt zusammenhängen.