Visionen vs. Realität – gut gemeint ist nicht immer gut gemacht….

Erfreulicherweise ist auch bei vielen Investoren die Überzeugung stark gestiegen, sich über entsprechende Investments engagieren zu wollen. Dabei gibt es zuhauf Visionen, wie der Klimawandel gestoppt werden soll. Aber wie sieht die Wirklichkeit aus bzw. was können Kapitalanleger tatsächlich Sinnvolles tun, um einen Beitrag zur Begrenzung des Klimawandels zu leisten?

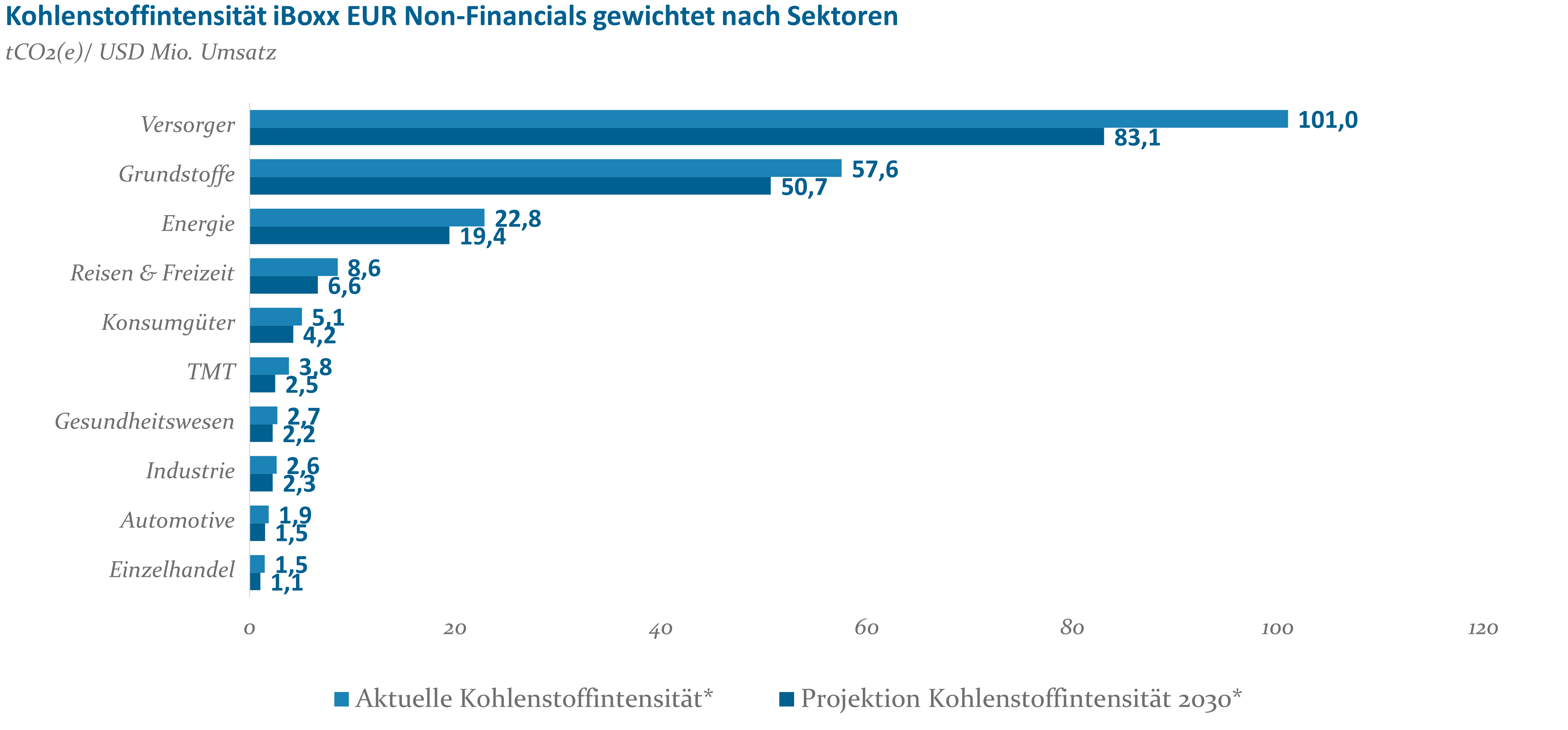

Mit Blick auf den Klimaaspekt steht dabei natürlich die Reduktion des Ausstoßes von Treibhausgasen im Vordergrund. Gleichzeitig besteht meist dennoch der Anlegeranspruch, neben einer weitreichenden Diversifikation eine angemessene, idealerweise im Bereich des Marktniveaus liegende Rendite erzielen zu wollen. Die einfachste Vorgehensweise bestünde darin, alle Emittenten aus energieintensiven Sektoren, wie z.B. Energieerzeugung oder Grundstoffe wie Stahl oder Zement, aus dem Portfolio zu eliminieren und in weniger energieintensive Bereiche wie z.B. Einzelhandel oder TMT zu wechseln. Ist dies eine sinnvolle Lösung? Wir meinen nein, da in der Konsequenz auch die Stromversorgung gefährdet würde bzw. keine Wohnhäuser, Straßen oder Produktionsstätten mehr gebaut werden könnten. Zudem sind es gerade diese Branchen, bei denen das größte CO2-Reduktionspotenzial gehoben werden kann. Neben der aktuellen Kohlenstoffintensität zeigt die Grafik die Projektion für das Jahr 2030 auf. Erfreulicherweise belegt diese, dass auch in den „braunen“ Branchen durchaus erhebliche Anstrengungen unternommen werden, um den CO2-Ausstoß kräftig zu reduzieren. Außerdem würde diesen Unternehmen durch eine Ächtung am Kapitalmarkt wichtiges Kapital für die Transition entzogen.

Quelle: MSCI ESG-Research, iboxx Index Daten

… deshalb realitätsnah und Belohnung statt Bestrafung

In unserem HI-Corporates Carbon Solutions-Konzept gehen wir daher einen Schritt weiter bzw. einen Weg, der sich an der Realität orientiert. Wir investieren aktiv in Unternehmen mit einer überzeugenden Transformationsstrategie. Wesentliche Elemente dabei sind eine kontinuierliche Verbesserung des CO2-Fußabdrucks und/oder smarte Technologien zur Bewältigung des Klimawandels.

Im Falle der Versorger schließen wir Emittenten nicht per se aus, sondern dotieren z.B. Unternehmen, die aktiv den Wandel zu grüner Energie vollziehen und dadurch die Emissionen im Zeitverlauf deutlich reduzieren. Wir beurteilen dies auch sinnvoller als den Verkauf brauner Assets an Externe, da die Emissionen dadurch nicht verschwinden, sondern lediglich mit einem anderen Eigentümer fortbestehen. Beispielsweise investieren wir auch in einen Zementhersteller, dessen innovatives Produktionsverfahren bis zu 30% der anfallenden CO2-Emissionen einspart. Oder in eine Reederei, die sich u.a. durch Umstellung der Schiffsmotoren auf alternative Treibstoffe bis 2040 die CO2-Neutralität zum Ziel gesetzt hat. Mit diesem realitätsnahen Investmentansatz kann gegenüber dem Basisjahr 2019 in den ersten 10 Jahren ein um 50% geringerer CO2-Ausstoß (Basis Scope 1 und 2) auf Portfolioebene erreicht werden. Bis 2050 sollte sich der Wert um 90% verringern. Das ESG- und das E-Rating auf Basis von MSCI-Daten liegen beide bei AA.

Nachhaltigkeit ist enorm wichtig, gleichwohl als einziges Kriterium im Credit-Bereich nicht ausreichend. Letztlich geht es wie eingangs erwähnt um fundamentale Stärke und die Fähigkeit, fällige Anleihen zurückbezahlen zu können. Wir nutzen daher unseren seit Jahren bewährten Investmentprozess, im Rahmen dessen jeder Emittent kontinuierlich einer detaillierten Analyse von finanziellen und makroökonomischen Daten unterzogen wird. Falls diese negativ ausfällt, wird natürlich auch ein „grünes“ Unternehmen konsequent aus dem Portfolio verkauft.

Wie sieht das Ergebnis unter wirtschaftlichen Aspekten aus?

Mit der beschriebenen Strategie und auf Basis des aktuellen Marktumfeldes erreicht das Zielportfolio bei einer Duration von rund 5 Jahren eine Effektivverzinsung von rund 4% und liegt damit im Bereich des Vergleichsuniversums (iboxx Euro Non-Financials). Mit einer weitreichenden Diversifikation von ca. 140 Emittenten kann das für Credit-Investments wichtige Bonitätsrating ebenfalls auf dem Niveau des klassischen Universums von BBB+ erreicht werden.

Insgesamt sind wir mit dieser Vorgehensweise im HI-Corporates Carbon Solutions-Konzepts der Auffassung, eine doppelte Rendite für unsere Kunden erwirtschaften zu können. Neben einem finanziellen Mehrwert schaffen wir zudem einen wertvollen gesellschaftlichen Mehrwert.

Marketinganzeige: Dieses Dokument wurde von der Helaba Invest mit größter Sorgfalt und nach bestem Wissen und Gewissen erstellt. Für die Richtigkeit und Vollständigkeit der Angaben kann jedoch keine Gewähr übernommen werden. Eine Haftung für allfällige Schäden, die direkt oder indirekt mit den vorliegenden Informationen zusammenhängen, ist ausgeschlossen. Dieses Dokument bildet keine Offerte zum Kauf bzw. zur Zeichnung von Anteilen. Auf der Grundlage dieses Dokuments darf kein Kauf- bzw. Zeichnungsauftrag entgegengenommen werden. Es dient ausschließlich zu Informationszwecken für professionelle Anleger gem. § 1 Abs. 19 Nr. 32 KAGB bzw. professionelle Kunden gem. § 67 Abs. 2 WpHG und ist nicht auf die speziellen Anlageziele, Finanzsituationen oder Bedürfnisse individueller Empfänger ausgerichtet. Die in diesem Dokument gemachten Angaben stellen ferner keine Anlageberatung und/oder Anlageempfehlung dar. Das vorliegende Dokument ist ohne die dazugehörigen mündlichen Erläuterungen nur von eingeschränkter Aussagekraft. Eine Garantie für die Aktualität und Vollständigkeit der Angaben wird nicht übernommen. Soweit das Dokument Aussagen über zukünftige Erwartungen und andere in die Zukunft gerichtete Aussagen enthält, beruhen diese auf der gegenwärtigen Sichtweise und den gegenwärtigen Annahmen zum jeweils aktuellen Datum. Die tatsächlichen Ergebnisse, Entwicklungen oder Ereignisse sind abhängig von zukünftigen Einflüssen und können erheblich von den in den abgegebenen Prognosen und Aussagen ausgedrückten abweichen.