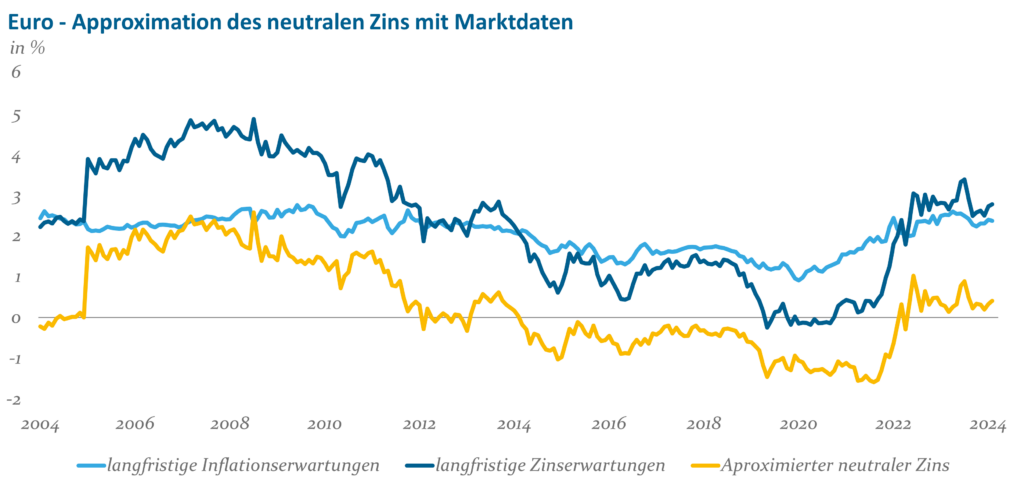

Mithilfe von Kapitalmarktdaten lässt sich eine Näherung für den Gleichgewichtszins ermitteln. Durch Forward-Kurven für den Geldmarkt und Inflationserwartungen kann man so langfristige Erwartungen kalkulieren und den Gleichgewichtszins approximieren. Das Ergebnis der Approximation für Zinsen in der Eurozone passt recht gut zu den Werten aus den komplexen Modellen.

In Abbildung 1 sieht man, dass in den Jahren vor der Corona-Krise der neutrale Zins recht niedrig war. Analysen haben gezeigt, dass eine niedrige Produktivität und demographische Themen, wie die Langlebigkeit, ursächlich für den niedrigen Gleichgewichtzins waren. In letzter Zeit ist der Gleichgewichtssatz wieder etwas angestiegen. Das lässt die Fragen aufkommen, wohin dieser Satz sich entwickeln wird und welche Faktoren den Satz zukünftig verschieben können?

Faktor 1: De-Globalisierung

Einer der großen Trends der letzten 30 Jahre war die Globalisierung. Man verlagerte Produktionsstätten weg aus den USA und Westeuropa in kostengünstigere Länder. Insbesondere günstigere Arbeitskräfte und Standortbedingungen ließen die Herstellungskosten purzeln, sodass nach Transportkosten die Produkte in den USA und Westeuropa günstiger angeboten werden konnten. Ein senkender Effekt für die Inflationsentwicklung.

Erst mit der Pandemie wurde vielen Menschen bewusst, dass man sich in große Abhängigkeiten bei vielen Gütergruppen – u.a. Medikamente und medizinische Ausrüstung – begeben hatte. Eine gesicherte Versorgung war nicht mehr gegeben. Irgendwann zwischen Corona-Krise und dem Kriegsbeginn in der Ukraine begann die moderate Umkehr von dem vorteilhaften Inflationsumfeld der Globalisierung hin zum Reshoring und der Diversifikation der Lieferketten. Ein Prozess, der erhöhte Investitionen in Fertigungskapazitäten erfordert und somit den neutralen Zins auf eine Reihe von Jahren leicht erhöhen wird.

Faktor 2: Digitalisierung

Die Zeiten eines soliden Produktivitätswachstums in den USA und Europa sind spätestens mit der Finanzmarktkrise vorbei. Über die Gründe kann man trefflich diskutieren und für fast jedes Land andere wichtige Faktoren finden. Dabei gibt es einen Lichtblick: Künstliche Intelligenz (KI). Auf Basis von KI kann in vielen Bereichen des Arbeitslebens ein höheres Effizienz- und somit Produktivitätsniveau erreicht werden. Noch ist unklar, wie stark die Auswirkungen tatsächlich sein werden. Unbestritten ist jedoch, dass ein Umbruch im Arbeitsleben ansteht. Erstmal wird es jedoch Investitionen in die KI-Systeme und in angepasste Produktions- und Servicesysteme bedürfen. Der Gleichgewichtszins wird sich in der Investitionsphase nach oben verschieben. Die gesamtwirtschaftlichen positiven Effekte werden sich erst auf längere Frist zeigen.

Faktor 3: Demographie

In Bezug auf die Auswirkungen der demographischen Entwicklung gibt es mehrere Facetten, die unterschiedlich auf den Gleichgewichtszins wirken. Die Babyboomer gehen jetzt in Rente. Der Anteil der Leute, die dem Arbeitsmarkt zur Verfügung stehen, sinkt somit. Arbeitskräfte, insbesondere im Gesundheitswesen, werden knapp. Ein insgesamt höheres Lohnniveau erscheint plausibel. Auch muss für die alternde Gesellschaft eine angepasste Infrastruktur zur Verfügung gestellt werden. Insbesondere Ballungsräume werden aufgrund ihrer breiten Infrastruktur attraktiver für ältere Bürger (z.B. Fachärzte), der ländliche Raum hingegen verliert an Attraktivität (z.B. weite Wege). Eine insgesamt ausreichende Infrastruktur zur Verfügung zu stellen, wird langfristig hohe Kosten verursachen.

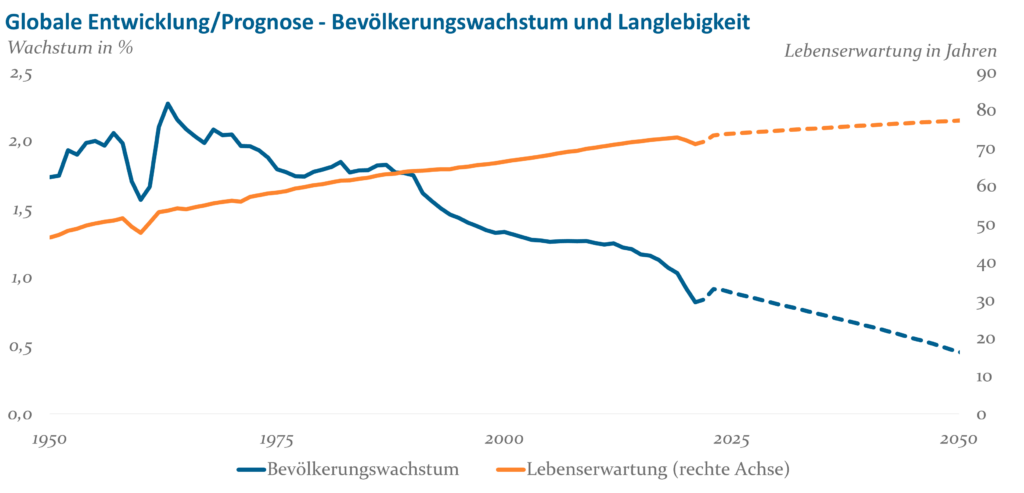

In den letzten Jahrzehnten ist die Langlebigkeit weiter gestiegen. Insbesondere der medizinische Fortschritt und eine bessere medizinische Versorgung haben das Lebensalter ansteigen lassen. Der Anstieg der Langlebigkeit ist einer der Hauptgründe für das Sinken des neutralen Zinssatzes in den letzten Jahrzehnten. Eine alternde Bevölkerung legt immer mehr Geld für den Ruhestand, die medizinische Versorgung und für Krisenzeiten zurück. Je höher die Lebenserwartung ist, desto mehr Geld geht in die strategische Rücklage und wirkt senkend auf den Gleichgewichtszins. In der Forschung werden derzeit eine Reihe von Medikamenten und Anwendungen entwickelt und erprobt, die die Lebenserwartung noch weiter anheben können. Von Medikamenten zur Diabetesbehandlung bis hin zur Krebsbekämpfung sind schon neue Erfolge erzielt worden oder stehen kurz bevor. So sehen die Vereinten Nationen in ihren Bevölkerungsprognosen ein weiteres Ansteigen der Lebenserwartung. Dieses wird jedoch langsamer als in den letzten Jahrzehnten ausfallen (siehe Abbildung 2). In den nächsten zehn Jahren dürften weitere Fortschritte bei der erfolgreichen Anhebung des Lebensalters anstehen. Danach dürften die höheren Kosten im Fokus stehen.

Auf längere Sicht werden sich die Kräfte wohl ausgleichen. In den nächsten Jahren werden vermutlich die Effekte der Langlebigkeit wohl noch etwas die Oberhand behalten und somit auf einen niedrigeren neutralen Zins hinwirken.

Faktor 4: Dekarbonisierung

Zur Erreichung der gesteckten Klimaziele bedarf es einer Vielzahl von Investitionen. Klimaschädliche Technologien sollen sukzessive zurückgefahren werden und klimafreundliche Technologien sollen übernehmen. Besonders augenfällig sind die Investitionen bei der Stromerzeugung. Wind, Solar und Speichertechnologien sollen die Energieerzeugung durch fossile Energieträger ersetzen. Milliardenschwere jährliche Investitionen stehen bevor. Der Gleichgewichtszins steht somit unter Aufwärtsdruck.

Bei zusammenfassender Betrachtung aller beschriebenen Faktoren scheinen die Kräfte zu überwiegen, die einen moderaten Aufwärtsdruck auf den Gleichgewichtszins ausüben.

Notenbanken nicht mehr nur Beobachter

Derzeit verfolgen die Notenbanken eine restriktive Zinspolitik, um die Inflation zu senken. Auch die Handlungen der Notenbanken können den Gleichgewichtszins indirekt beeinflussen. In der Theorie sind die Notenbanken reine Beobachter des Wirtschaftsgeschehens und beeinflussen nur durch die Zinssetzung den Kredit- und Einlagenmarkt. Spätestens seit der Finanzmarktkrise sind sie auch Teil des Systems. In der Krise wurden Anleihen angekauft, um zusätzlich zu Zinssenkungen auch längerfristige Kapitalmarktzinsen zu senken – sog. Quantitative Lockerung. Durch Veränderungen des Zinsgefüges verändert sich auch der Wert des angekauften Anleihebestands. Da die Zinsen in den letzten Jahren angestiegen sind, hat sich der Wert des Anleiheportfolios verringert. Bei normalen Unternehmen wäre das Eigenkapital folglich gemindert. Notenbanken sind zwar nicht immun für Wertberichtigungen, jedoch unterliegen sie nicht den gleichen Erfolgskriterien, wie ein normales Wirtschaftsunternehmen oder eine Bank. Kleinere Notenbanken, wie die schwedische Riksbank, haben aufgrund ihrer Regularien schon Probleme mit der Erfüllung ihrer Kapitalquote, wenn die unrealisierten Verluste ihres Anleiheportfolios berücksichtigt werden.

Auch in der Funktion von Bankenaufsicht und Vorgaben für das Risikomanagement beeinflussen Notenbanken nicht nur über den Zinskanal den Kreditmarkt. Diese Effekte erscheinen derzeit noch recht klein zu sein. Man muss davon ausgehen, dass die außergewöhnlichen Maßnahmen in Krisenzeiten jetzt zum Standardinstrumentarium der Notenbanken gehören und so durchaus auch spürbarer werden können. Dadurch, dass die Notenbanken nicht mehr nur den Zinshebel benutzen, um Einfluss auf die Kredit- und Kapitalmärkte auszuüben, steigt die Unschärfe des Gleichgewichtszinssatzes weiter an.

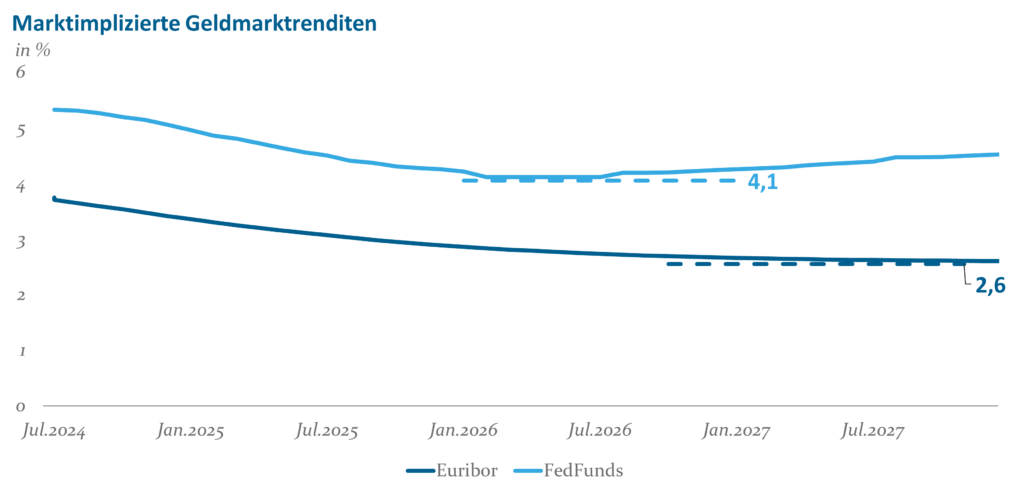

Welcher Zinssatz erscheint realistisch für das Tief nach anstehenden Zinssenkungen?

Die Kapitalmärkte preisen ca. 2,6% als anstehendes Zinstief der EZB ein (siehe Abbildung 3). Das erscheint kompatibel mit dem Gleichgewichtszins aus Abbildung 1 zu sein. Die langfristige Inflationserwartung der EZB ist 2% zuzüglich des Gleichgewichtszinses in Höhe von 0,4% – dies entspricht ungefähr der Kapitalmarkterwartung. Hierin enthalten sind auch kleine Risikoprämien für den Zeithorizont und das Kapitalmarktumfeld. Im U.S. Markt ist das Bild nicht so klar. Im Kapitalmarkt wird ein Notenbanksatz vom im Tief bei ca. 4,1% erwartet. Das erscheint aus heutiger Sicht recht hoch. Da die Fed ebenfalls ein Inflationsziel von 2% verfolgt, würde man einen Gleichgewichtszins von um 2% unterstellen, was aber bei den komplexen Modellen nur selten angezeigt wird. Mithin wäre wohl der Inflationsdruck auf Dauer recht hoch, so dass bei einem Endzinssatz von 4% die Fed wohl nicht ein „Mission erfüllt“ ins Protokoll schreiben könnte.

Fazit

Innerhalb der Notenbanken erscheint es schon sinnvoll, eine Idee zu haben, wohin dieser Satz tendiert und wie stark die Dynamik von Veränderungen ist. Für die kurzfristige Gestaltung der Zinspolitik, insbesondere in Krisenzeiten, ist der Satz nicht relevant. Das Einhegen der Krise und die kurzfristige Stabilisierung genießen Priorität. Rückkopplungseffekte der Krise, den Notenbankmaßnahmen, dem Wirtschaftsumfeld und Gleichgewichtszins können erst im Nachgang analysiert werden und sollten erst auf sehr lange Frist die Handlungen der Notenbank beeinflussen. Für eine konkrete Steuerung der Notenbankpolitik erscheint der Gleichgewichtszins wenig geeignet zu sein. Als eine langfristige Richtschnur außerhalb von Krisenzeiten hat der Zins für die Notenbanken durchaus eine Relevanz. Auch geht von ihm eine Signalwirkung aus, mit der Zentralbanken versuchen, Markterwartungen zu steuern.