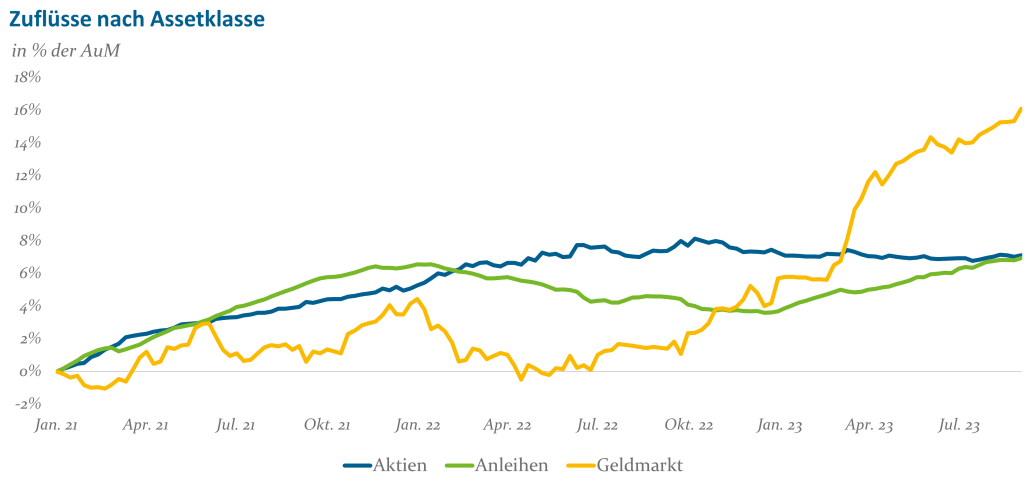

Abb. 1: Kapitalzuflüsse in Fonds nach Assetklasse in % der Asset under Management (AuM) seit 2021; Stand: September 2023; Quelle: EPFR.

Doch stimmt diese Meinung noch oder ist dieser Gedanke schon wieder obsolet? Um das zu analysieren, lohnt ein Blick auf den Reifegrad des Zinserhöhungszyklus inklusive einer Einordnung des makroökonomischen Umfelds und die Form der Zinskurve:

Reifegrad des Zinserhöhungszyklus

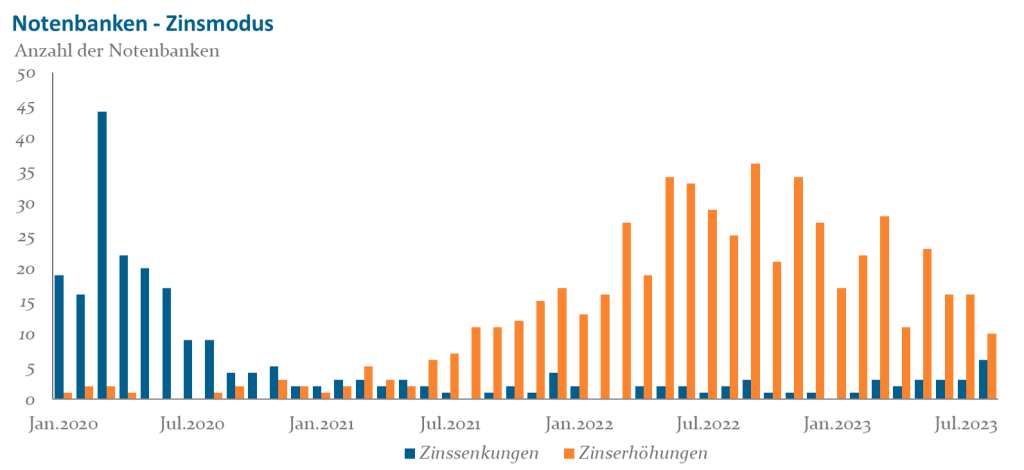

Da die Bestimmung des Reifegrades des Zinserhöhungszyklus elementar für die weitere Performanceentwicklung der Fixed Income-Assetklasse ist, lohnt ein Blick auf den Zinsmodusverlauf der weltweiten Notenbanken (siehe dazu Abbildung 2). Mitte des Jahres 2021 haben eine Vielzahl von Notenbanken angefangen, die Inflation mit schnellen Zinserhöhungen zu bekämpfen. Den Höhepunkt erreichte die Zinserhöhungswelle dann Ende des letzten Jahres. Am aktuellen Rand erkennt man, dass nur noch vereinzelt Zinserhöhungen durchgeführt werden, und die ersten Notenbanken aus den Emerging Markets-Ländern bereits wieder Zinssenkungen anstreben, um deren Konjunktur anzuschieben. Von daher ist es aus technischer Sicht valide zu argumentieren, dass wir uns nah am Ende des Zinserhöhungszyklus bei den entwickelten Ländern befinden, auch wenn es noch vereinzelt Zinserhöhungen bis zum Jahresende geben kann.

Abb. 2: Entwicklung des Zinsmodus der Notenbanken; Stand: August 2023; Quelle: Nationale Notenbanekne, Bloomberg; Daten:Grundgesamtheit 61 Notenbanken

Aus makroökonomischer Sicht lässt sich ebenfalls ein zeitnahes Ende des Zinserhöhungszyklus ausmachen. Das Wachstumsumfeld ist weltweit, aber speziell in den Industrieländern schwach. Strukturell zeigt sich die Wachstumsschwäche speziell beim Welthandel sowie anhand der beständig schlechten Stimmung bei Industrie und Verbrauchern. Im verarbeitenden Gewerbe sind die Aktivität und das Volumen der Auftragsbestände in Deutschland auf ein Niveau zurückgegangen, das normalerweise nur in ausgeprägten Rezessionen zu beobachten ist. Hochgehalten wird das getrübte Wachstumsbild durch den robusten Arbeitsmarkt sowie die hohe Nachfrage im Dienstleistungssektor. Darüber hinaus bereitet das Reich der Mitte große Sorgen, das u.a. mit strukturellen Problemen im Immobiliensektor, einer sehr hohen Jugendarbeitslosigkeit und einer rückläufigen Weltmarktnachfrage zu kämpfen hat. Einen Hoffnungsschimmer stellen die USA dar, die trotz der noch restriktiveren Geldpolitik vor allem wegen der relativ niedrigen Energiekosten, dem Technologie-Boom und der expansiveren Haushaltspolitik („Bidenomics“) im G7-Vergleich positiv herausstechen.

Was die Preisentwicklung angeht, kann man erfreulicherweise konstatieren, dass die Disinflation nach den vielen Zinserhöhungen in vollem Gange ist. Der zugrunde liegende Preisdruck bleibt in den Industrieländern jedoch hartnäckig hoch, da inländische Faktoren mittlerweile die Haupttreiber der Inflation sind. So ist es kein Zufall, dass die Kerninflation dies- und jenseits des Atlantiks mittlerweile höher ausfällt als die Gesamtinflation. Die hohe Kerninflation gekoppelt mit einem engen Arbeitsmarkt und weiterhin hohen Lohnabschlüssen (speziell im Dienstleistungssektor) gibt Anlass zur Sorge, allerdings ist das als nachlaufender Effekt eines Inflationsschubs nicht ungewöhnlich. Es dauert lediglich länger, bis die vollständige Bremswirkung der Geldpolitik in den USA und der Eurozone ankommt. Eine wesentliche Ursache für den Zeitverzug ist, dass viele Unternehmen und Haushalte das Niedrigzinsumfeld genutzt haben, um Kredite und Hypotheken mit einem festen statt einem variablen Zinssatz abzuschließen und damit ihre Verschuldung umzustrukturieren. Eine weitere Ursache sind Sonderfaktoren am Immobilien- und Arbeitsmarkt. Bei Ersterem erweisen sich die niedrigen Leerstandsquoten und geringen Neubauvolumina als stabilisierender Faktor. Bei Letzterem bleiben bei bestehendem Fachkräftemangel und niedrigen Entlassungsquoten die Erfahrungen aus der Corona-Krise prägend, so dass das Fachpersonal auch bei schlechteren Konjunkturbedingungen, ggf. über Kurzarbeit, gehalten werden soll. Nichtsdestotrotz werden bereits erste Bremsspuren am Immobilien-, Arbeits- und Kreditmarkt sichtbar. Als Fazit bleibt also im Sinne der makroökonomischen Erwartungskomponente festzuhalten, dass es bei einer fortgesetzten Konjunkturschwäche wohl auch zu einem Anstieg der Arbeitslosenquote und dann auch zu einer Rezession kommen dürfte. Wie stark diese ausfällt und wie lange sie andauert, hängt nicht zuletzt auch davon ab, wie sehr die Notenbanken den Bogen hinsichtlich der Zinserhöhungen und der Kreditvergabebedingungen noch überspannen.

Weitere Argumente für einen Zinsgipfel in der Eurozone sind die Abmilderung der „hawkishen“ Rhetorik seit Mitte Juli sowie ein wohl letzter Zinsschritt in der Septembersitzung, der im EZB-Gremium angesichts der Datenlage umstritten war („dovisher Hike“). Bei der Fed sehen wir uns, aufgrund der US-Preisentwicklung und dem nachlassenden Tempo beim Stellenaufbau, in unserer Erwartung eines Leitzinsgipfels bei 5,50 % bestärkt. Nichtsdestotrotz macht die Robustheit der Konjunkturdaten ein „high(er) for longer“ beim Leitzins realistischer, so dass erste Leitzinssenkungen – abgesehen exogenen Schocks – wohl erst im zweiten Halbjahr 2024 zu erwarten sind.

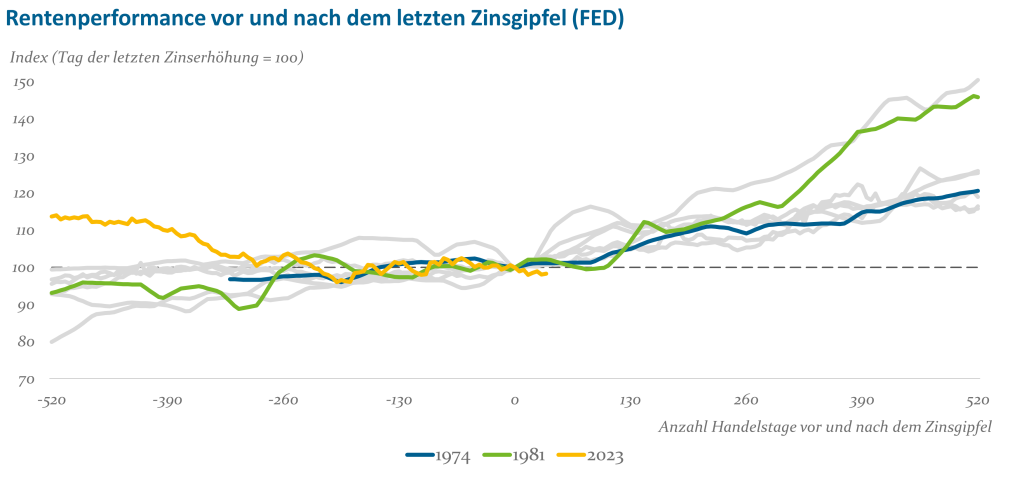

Mit dem auslaufenden Zinserhöhungszyklus dürfte auch der Aufwärtsdruck auf die langlaufenden Renditen nachlassen – sie sollten sich auf den aktuellen Niveaus einpendeln und perspektivisch eher noch einmal nach unten korrigieren, speziell wenn die konjunkturelle Lage sich zusehends verschlechtert und erste Zinssenkungen am Markt eingepreist werden. Schaut man sich die Zinserhöhungszyklen der der Fed in den letzten 50 Jahren an, so existieren zwar nur wenige Phasen, die mit dieser vergleichbar sind (in Ansätzen 1974 und 1981), jedoch haben alle eines gemeinsam: Nach dem Zinsgipfel war die Performanceentwicklung von U.S. Staatsanleihen sowohl in den am ehesten vergleichbaren Zinserhöhungszyklen als auch in allen anderen Zyklen deutlich positiv (vgl. dazu Abbildung 3). Das war im Übrigen auch in der Eurozone so, allerdings sind die Datenbasis (seit 1999) und die Anzahl der Zinserhöhungszyklen statistisch weniger aussagekräftig. Ursächlich für diese Entwicklung waren die hohen Einstandsrenditen, aber im Mittel auch ein Rückgang der Renditen. Im Mittel waren nach einem Jahr sogar Gesamterträge von ca. 10% zu verzeichnen. Untersucht haben wir das Ganze im Übrigen auch für das gesamte U.S. Fixed Income-Universum. Die Ergebnisse von Nicht-Staatsanleihen (z.B. Covered Bonds oder Industrieanleihen) waren sogar noch vielversprechender. Hier kommt zum Tragen, dass diese Assetklassen gegenüber Staatsanleihen einen Risikoaufschlag preisen, der am Zinsgipfel zumeist höher ist als in Niedrigzinsphasen. Unabhängig davon, ob sich die historische Performanceentwicklung für diesen Zinszyklus wiederholt – Bondinvestments übertrafen nach dem Erreichen des Zinsgipfels statistisch gesehen Geldmarktengagements auf Sicht von einem Jahr!

Abb. 3: Performanceentwicklung von U.S. Staatsanleihen vor und nach dem Zinsgipfel; Stand: September 2023; Quelle: Bloomberg, eigene Berechnungen.

Form der Zinskurve

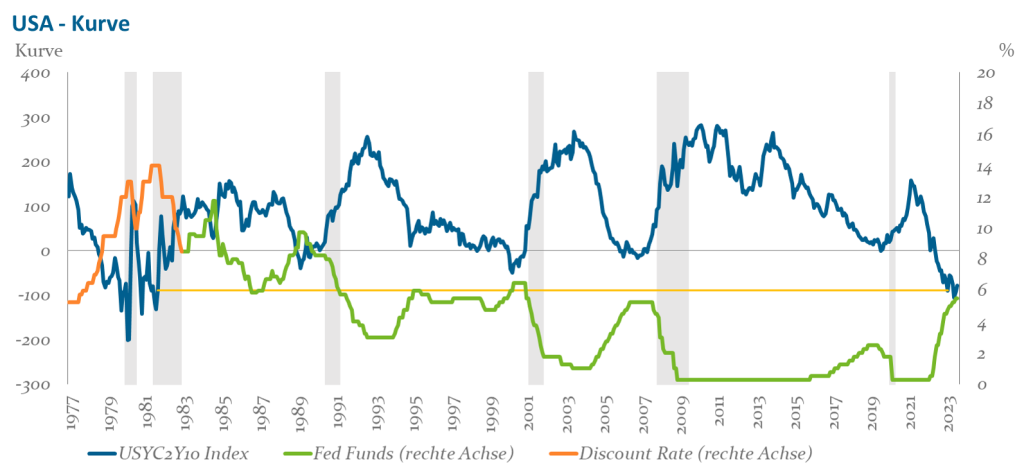

Die Form der Zinskurve ist ebenfalls wichtig, um die Attraktivität von Geldmarktinvestments zu beurteilen. Aufgrund der von Notenbanken im Zuge der Inflationsbekämpfung verhängten immensen Leitzinserhöhungen handeln langlaufende U.S. Staatsanleihen mittlerweile bei ca. 4,4% und ihre europäischen Pendants, allen voran deutsche Bundesanleihen, bei ca. 2,7% (als Referenz dient der zehnjährige Zins). Noch stärker angestiegen sind die Renditen kurzlaufender Staatsanleihen (Referenz ist hier der zweijährige Zins), da diese fast ausschließlich von den aktuellen Leitzinsen der Zentralbank und den Markterwartungen hinsichtlich deren Entwicklung in den nächsten ein bis zwei Jahren bestimmt werden. Im Ergebnis sind nun die Zinskurven in den meisten entwickelten Volkswirtschaften invers. Ein Zustand, der im Zeitverlauf eher zur Ausnahme gehört. Er fällt normalerweise mit einer sich verlangsamenden Wirtschaft zusammen. Wie in Abbildung 4 beispielhaft für die USA zu erkennen ist, ging wirtschaftlichen Rezessionen schon immer eine Inversion der Zinsstrukturkurve für Staatsanleihen voraus, allerdings führt nicht jede invertierte Zinsstrukturkurve zu einer Rezession (obwohl dies bei den meisten der Fall ist).

Abb. 4: Entwicklung der U.S. Zinsstrukturkurve 10-2 Jahre vs. U.S. Leitzins (erst Discount Rate, später Fed Funds) – Rezessionen grau schraffierte Balken; Stand: August 2023, Quelle: Bloomberg, NBER.

Das Timing einer Normalisierung ist weniger einfach, da sich die Inversion der Zinskurve länger hinziehen kann und die Notenbanken zunächst am Ende des Zinserhöhungszyklus angelangt sein müssen. Was die Dauer der Inversion betrifft, kann man historisch festhalten, dass diese im Mittelwert in den USA ca. 1,5 Jahre anhielt, wobei in den Zinserhöhungszyklen 1974 und 1981 die Inversion deutlich länger Bestand hatte. Mittlerweile dauert der Zustand der Inversion bei U.S. Staatsanleihen bereits 16 Monate an, so dass wir vom Mittelwert nicht mehr weit entfernt sind. Eine Umkehr des eher abnormalen Zustands sollte zumindest aus strategischer Sicht eingeplant werden.

Die Inversion indiziert, dass sich die Notenbanken auf einem schmalen Grat zwischen notwendiger Inflationsbekämpfung und dem Abwürgen der Konjunktur bewegen. Länger laufende Anleihen zeigen an, dass die aggressiven Leitzinsanhebungen nur von kurzer Dauer sein könnten, wenn die Notenbanken die Volkswirtschaften in eine Rezession treiben und die Inflation dadurch wieder sinkt. Das lange Ende der Zinskurve hat also die Konjunktureintrübung und den Rückgang der Inflation ein Stück weit vorweggenommen, indem es langfristig wieder fallende Zinsen einpreist. Die viel prognostizierte Rezession ist jedoch noch nicht eingetreten, da die Arbeitsmärkte weiterhin stark sind und auch die Reallöhne zu steigen begonnen haben. Dies ist in erster Linie auf das Ausmaß der Konjunkturimpulse zurückzuführen, die die Notenbanken und Regierungen während der COVID19-Pandemie losgetreten haben. Während die geldpolitischen Anreize so gut wie zum Stillstand gekommen sind, haben sich die fiskalischen Anreize (Staatsausgaben), speziell in den USA, nur geringfügig verlangsamt.

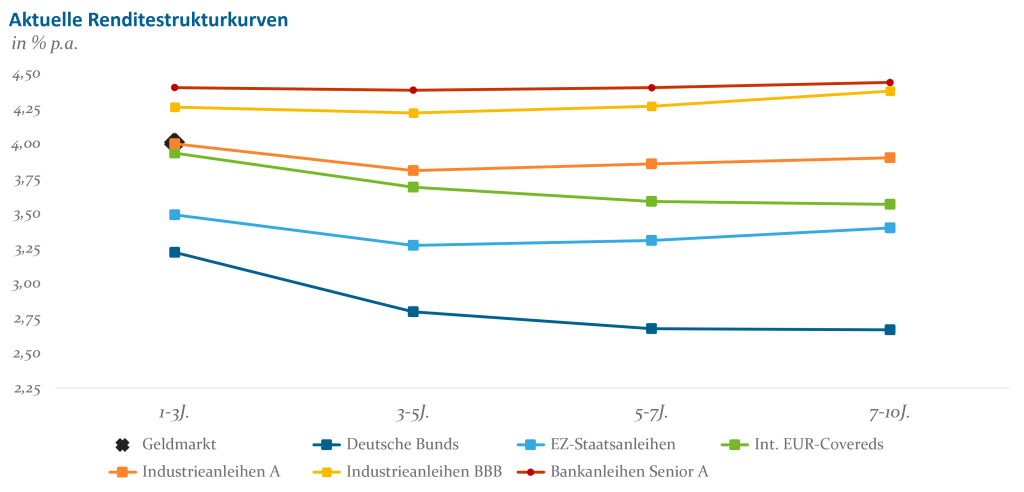

Stand Mitte September 2023 beträgt die Renditedifferenz zwischen zehn- und zweijährigen U.S. Staatsanleihen -0,75%, bei ihren deutschen Pendants -0,55%. Beides sind historisch extreme Werte, allerdings war die Inversion vor wenigen Wochen noch deutlich ausgeprägter. Dabei ist interessant, dass in Deutschland 95% der Inversion zwischen zwei und fünf Jahren zu beobachten ist, nach hinten heraus wird die Zinskurve flach. Schaut man auf alle wesentlichen Subassetklassen im Fixed Income-Bereich, fällt auf, dass mit zunehmender Rating-Verschlechterung die Inversion nicht mehr ganz so ausgeprägt ist (siehe Abbildung 5). Bei den Industrie- und Bankanleihen ist sogar gar keine wirkliche Inversion mehr sichtbar. Das liegt daran, dass die Zentralbankmaßnahmen auf Staatsanleihen (speziell deutsche Bunds) unmittelbarer wirken als auf Corporates, die mit der Spread-Komponente noch eine zusätzliche Dimension beinhalten. Beim Blick auf die Zinskurven wird ersichtlich, dass auch aufgrund der Inversion am kurzen Ende der Zinskurve alle Fixed Income-Subassetklassen ex Staatsanleihen höhere Einstandsrenditen haben als der Geldmarkt. Selbst eine konservative Multi Credit-Mischung aus allen dargestellten Assetklassen kann diesem Vergleich standhalten.

Abb. 5: Renditestrukturkurven für ausgewählte Subassetklassen im Fixed Income-Universum; Stand: August 2023; Quelle: iBoxx

Was muss aber geschehen, damit sich eine Normalisierung der Zinskurve am Rentenmarkt einstellt? Hier gibt es zwei denkbare Szenarien: a) Die Renditen am kurzen Ende fallen (sog. „Bull Steepener“) und b) die Renditen am langen Ende steigen (sog. „Bear Steepening“).

Normalerweise kommt es zu einer steileren Kurve, weil die Notenbank die kurzfristigen Zinssätze wieder unter die langfristigen Zinssätze senkt (Szenario a). Dies geschieht zumeist nach einem wirtschaftlichen Tiefpunkt und einer abrupten Verlangsamung der Wirtschaft, die stark genug ist, um den Inflationsdruck zu neutralisieren. Diesen Zustand erleben wir aktuell noch nicht. Bisher ist die, wenngleich noch unwesentliche, Versteilerung darauf zurückzuführen, dass sich das lange Ende der Zinskurve nach oben bewegt, während das kurze Ende gleichbleibt (Szenario b). „Bear Steepeners“ sind selten und halten zumeist nicht lange an. Sie gehen zumeist mit einer Verbesserung der Wirtschaftstätigkeit einher, können aber auch Ausdruck für ein zu hohes Angebot an Anleiheemissionen sein sowie mit einer Verschlechterung der Kreditqualität einhergehen. Insgesamt bleibt festzuhalten, dass höhere Renditen nicht förderlich für das Wirtschaftswachstum oder die Margenausweitung bei Unternehmen sind. Wenn die Refinanzierungskosten weiter steigen, leiden sowohl die Unternehmensgewinne als auch der Verbraucher, so dass dieser Zustand i.d.R. nur von kurzer Dauer ist und oftmals im Zuge einer Wirtschaftsabschwächung in das „Bull Steepening“ übergeht. In solchen Phasen braucht man einen Durationshebel, der bei Geldmarktinvestments fehlt. Auch dieser Aspekt unterstützt die These, dass es perspektivisch bessere Investments gibt als den Geldmarkt!

Simulation von Marktszenarien

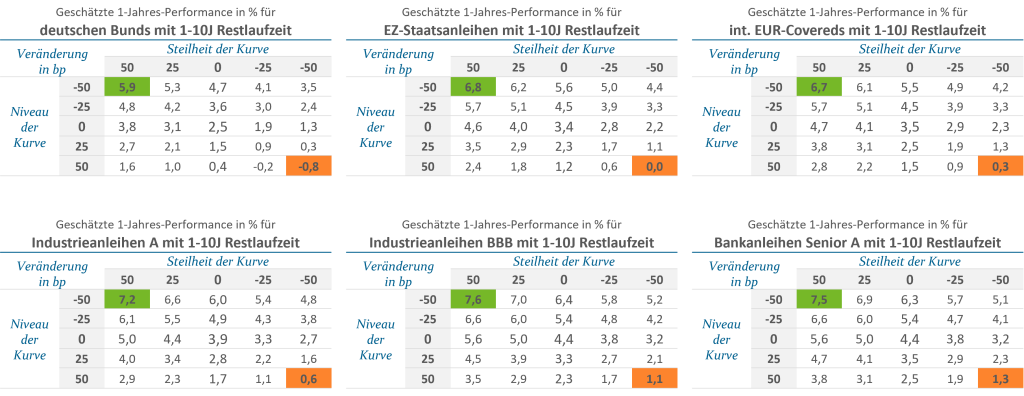

Bei all der Analyse muss man leider konstatieren, dass die Wahrscheinlichkeit falsch zu liegen, nicht bei Null ist. Sonst würden wir keine Entscheidungen unter Unsicherheit treffen, die am Kapitalmarkt normal sind und zum täglichen Brot gehören. Von daher ist es wichtig, verschiedenste Szenarien zu analysieren, um eine Idee davon zu bekommen, wie sich die Fixed Income-Subassetklassen gegenüber einem Geldmarkt-Investment schlagen – und zwar sowohl im positiven als auch im negativen Szenario. Hierzu dient eine Simulation der Renditeentwicklung bei gleichzeitiger Simulation des Zinskurvenverlaufs auf Sicht der nächsten zwölf Monate (siehe dazu Abbildung 6, dargestellt als Index mit einer 1-10-jährigen Restlaufzeit).

Abb. 6: 1-Jahres-Performanceszenarien für ausgewählte Fixed Income-Subassetklassen; Quelle: iBoxx, Bloomberg; Stand: August 2023

Man kann deutlich erkennen, dass der größte Effekt vom Rendite- oder Kurvenniveau ausgeht (vertikale Achse der Tabellen). Steigen die Zinsen im 1-Jahres-Zeitraum, wird ein Investment zwar gegenüber dem Geldmarkt uninteressanter, aber in allen Fällen – selbst bei einem 50 Basispunkte (Bp)-Anstieg – fällt der Ertrag immer noch positiv, teils sogar sehr positiv aus. Nur beim eher unwahrscheinlichen Szenario, dass sowohl die Zinskurve flacher wird als auch die Zinsen deutlich steigen (beides um je 50 Bp, hier in orange dargestellt) schlagen bei deutschen Bunds leicht negative Erträge zu Buche. Bei den Nicht-Staatsanleihen reicht auch dieses adverse Szenario nicht aus, um die Performance absolut negativ werden zu lassen. Im positiven Fall hingegen, dass die Renditen um 50 Bp fallen, haben alle Assetklassen weitaus höhere Performances als eine Investition im Geldmarkt (ca. 4%). Selbst deutsche Bundesanleihen, die geringere Einstandsrenditen haben, übertreffen Geldmarkt-Investments bei weitem. Im Idealfall (steilere, normalisierte Zinskurve und sinkende Renditen, jeweils 50 Bp, hier in grün dargestellt) sind je nach Risikobereitschaft im Fixed Income-Universum Erträge von knapp 6% bis 7,6% möglich. Letzteres würde fast eine Verdopplung der Geldmarkt-Performance bedeuten.

Bei der vorgestellten Analyse ist zu berücksichtigen, dass in dieser Simulation explizit keine Spread-Veränderung (gegenüber Staatsanleihen) berücksichtigt wurde. Diese ist implizit im Renditeniveau enthalten. Diese Komponente kann aber bei sich positiv entwickelnden Risikoaufschlägen, welche am aktuellen Rand aus Investorensicht historisch gesehen eher attraktiv sind, noch zusätzlichen Ertrag generieren. Ebenfalls zu berücksichtigen ist die Tatsache, dass hier nur ein Index (1-10 Jahre) analysiert wurde. Ist man als Investor nur am kurzen Ende der Zinskurve (z.B. 1-3 Jahre) investiert, hat man einen deutlich höheren Renditepuffer, teilweise sind dort je nach Assetklasse (allen voran im Staatsanleihenbereich und bei Covered Bonds) Zusatzerträge von 30-50 Bp möglich, die hier nicht gesondert simuliert wurden. Die kurze Duration schützt auch vor weiteren Renditeanstiegen und Veränderungen bei der Zinskurve haben noch weniger Einfluss auf die Performanceentwicklung (s. Beitrag “Mit Kurzläufern von der inversen Zinskurve profitieren“). Von Nachteil ist allerdings, dass man für den Fall einer Rezession mit rückläufigen Renditen bei einer gleichzeitigen Normalisierung der inversen Zinskurve nur unterproportional profitieren kann. Da fehlt dann einfach der Durationseffekt!

Fazit und Strategie:

Geldmarkt-Investments waren angesichts eines Ausblicks auf weiter steigende Zinsen ein nachvollziehbares Investment, Neuengagements sind allerdings vor dem Hintergrund sinnvollerer Investmentalternativen im Fixed Income-Universum nicht die erste Wahl. Begründet werden kann dieses Analyseergebnis vor allem mit sich konkretisierenden Rezessionsgefahren, mit Notenbanken, die sich dem Zinsgipfel nähern sowie einer bald anstehenden Normalisierung der Zinskurve.

Auch wenn die Zinsen aufgrund der anhaltenden wirtschaftlichen Widerstandsfähigkeit bei gleichzeitig erhöhter Kerninflation wohl noch eine Weile erhöht bleiben, zeigt die Geschichte, dass steigende 10 Jahres-Renditen am Ende des Zinserhöhungszyklus nichts Ungewöhnliches, aber kaum nachhaltig sind. Statistisch gesehen war auf 1-Jahressicht bei allen Zinsgipfeln im Durchschnitt ein Investment in den U.S. Anleihemarkt vorteilhafter als ein Geldmarktengagement. Selbige Aussage gilt für Europa, wenngleich weniger aussagekräftig. Nach einem Zinsplateau, das im Schnitt ein gutes halbes Jahr andauert (s. Beitrag „Kommt nach dem Zinsgipfel bald der Zinsrutsch?“), kommen dann zumeist Zinssenkungen, die der Markt bereits vorab einpreist. Unterstützt wird das Bondinvestment somit durch die Zinskurve, getrieben vom kurzen Ende („Bull Steepening“). Ein „Bear Steepening“ der Zinskurve, bei dem längerfristige Renditen stärker steigen als kurzfristige Renditen, ist nach dem Zinsgipfel historisch gesehen nicht von Dauer.

Können die 10-Jahres-Renditen von hier aus noch weiter steigen? Ja, aber höchstwahrscheinlich wäre eine Wiederbelebung der Wirtschaft, einschließlich eines anhaltenden Anstiegs des Lohnwachstums sowie einer Verlängerung der hohen Zinssätze erforderlich. Auch wenn dies möglich ist, glauben wir, dass die Aufwärtsbewegung der Renditen begrenzt ist. Ein Großteil der geldpolitischen Straffung des aktuellen Zyklus hat bereits stattgefunden, und wir gehen davon aus, dass sich das Wachstum weiter verlangsamen wird, auch in den USA. Das unterstützt letztendlich Bondinvestments!

Strategisch ist es aus unserer Sicht sinnvoll, sich an beiden Enden der Kurve zu positionieren. Durch Kurzläufer-Strategien können Anleger auch in guten Bonitäten und bei vergleichsweise geringem Marktrisiko Ertragspotenziale realisieren, die in den letzten Jahren nur mit sehr großem Durationshebel oder deutlich schwächeren Bonitäten zu erzielen waren. Der Aufbau von Durationsrisiken ist aber für den Fall einer anstehenden Rezession trotzdem sinnvoll, so dass sich auf Portfolioebene eine Barbell-Strategie anbieten könnte. Mit Multi Credit Short Term-Konzepten könnte die Kurzläufer-Strategie beispielsweise über alle Fixed Income-Subassetklassen hinweg allokiert werden. Bei langlaufenden Anleihen sind vor allem Subassetklassen interessant, deren Zinskurve am langen Ende noch eine gewisse Steilheit bei gleichzeitig verlässlicher Bonität aufweist (u.a. EZ-Staaten oder Industrieanleihen).