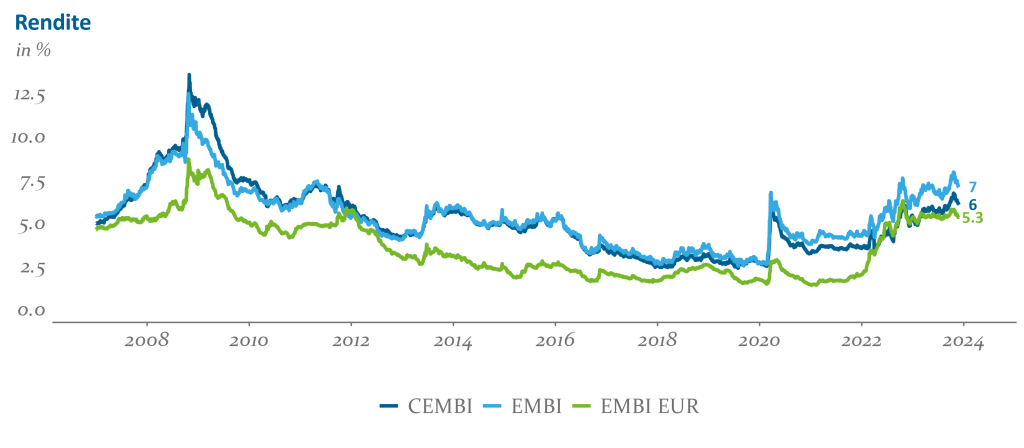

Abb. 1: Renditen nach USD Hedge der EM-Benchmarks im Zeitverlauf; Quelle: J.P.Morgan, Bloomberg, eigene Berechnungen

Sinkende Risikoprämien und solides Wachstum voraus

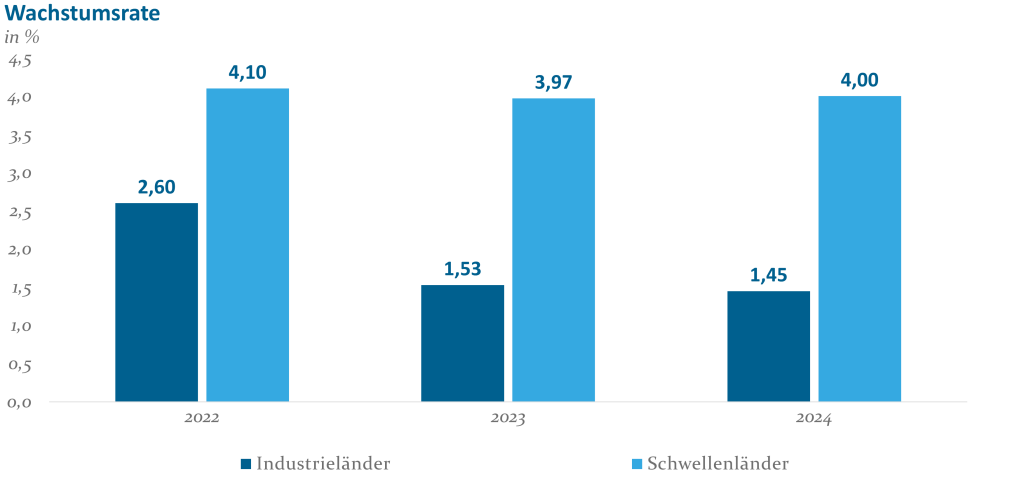

Sollte sich dieses Szenario bewahrheiten, würde sich einer der wesentlichen Negativtreiber der vergangenen Quartale umkehren und so die Grundlage für sinkende Risikoprämien schaffen. Des Weiteren würde EMD über eine vergleichsweise lange Duration von den sinkenden Zinsen profitieren. Voraussetzung dafür ist allerdings, dass die Wachstumsaussichten intakt bleiben. Hierfür prognostiziert der IWF, dass die Schwellenländer ihre aggregierte Wachstumsrate von voraussichtlich ca. 4% im Jahr 2023 auch im Folgejahr beibehalten werden (siehe Abbildung 2).

Abb. 2: Wachstum Industrie- versus Schwellenländer auf aggregierter Basis; Quelle: IWF; Stand November 2023

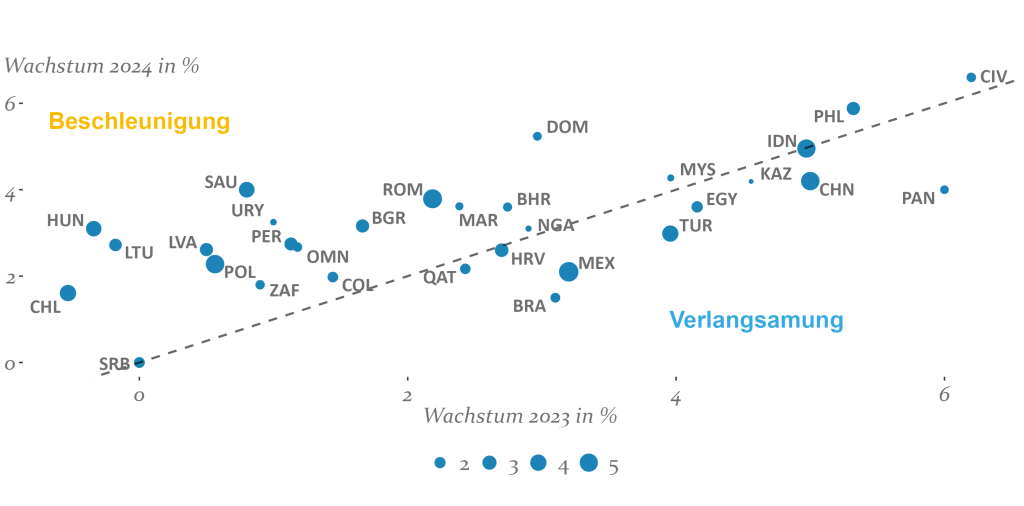

Dies bedeutet, dass die Schwellenländer sich, wie bereits in den Vorjahren, von der rückläufigen und inzwischen deutlich geringeren Wachstumsrate der Industrieländer entkoppeln würden. Zudem wird in Abbildung 3 deutlich, dass der überwiegende Anteil der Länder eine Wachstumsbeschleunigung erleben dürfte, während nur wenige Länder, u.a. China, sich verlangsamen werden. Folglich wird das Wachstum der Schwellenländer in der Breite getragen und ist somit weniger abhängig von einzelnen großen Ländern, wie China. Mehr als zwei Drittel des globalen Wachstums im Jahr 2024 wird, den IWF-Prognosen nach, von Schwellenländern beigetragen.1

Abb. 3: Wachstum der wichtigsten EM Länder im Jahresvergleich; Quelle: IWF, Bloomberg, eigene Berechnungen; Stand: November 2023

EMD ist eine langjährig etablierte, liquide und diversifizierte Assetklasse, was sich anhand der Zusammensetzung der gängigen JP Morgan EMBI Benchmark zeigen lässt. Der Index umfasst 68 Länder verteilt über alle Regionen der Welt2 mit unterschiedlichen wirtschaftlichen, politischen und sozialen Merkmalen.

Risiken mit Diversifikation und guter Selektion begrenzen

Gleichzeitig ist die Anlageklasse einigen Herausforderungen ausgesetzt. So häuften sich in jüngster Vergangenheit auch Zahlungsausfälle von Emerging Markets-Staaten. 2020 waren die Länder Libanon, Ecuador, Suriname, Belize und Sambia betroffen. Belize konnte sogar ein Jahr darauf seine Schulden abermals nicht bedienen. 2022 folgten Russland und Belarus (bedingt durch Sanktionen), die Ukraine, Sri Lanka, El Salvador und Ghana. Die Ursachen lagen, mit Ausnahme der in den russisch-ukrainischen Krieg involvierten Länder, i.d.R. in selbstverschuldeten Problemen, die sich jedoch durch die zwei exogenen Schocks (COVID-Krise und russisch-ukrainischen Krieg) sowie den im historischen Vergleich sehr starken und schnellen Zinsanstieg in den USA dramatisch verschärften. Dass die Jahre 2020 und 2022 jedoch eher als historische Ausnahmen gewertet werden können, wird daran deutlich, dass die durchschnittliche Ausfallrate bei Schwellenländer-Staaten im Zeitraum 1983-2022 bei 1,1% liegt. Die durchschnittliche Rückzahlungsquote lag emittentengewichtet bei immerhin 50%.3 Zudem lässt sich abmildernd einwenden, dass einige der zuvor genannten Länder nur ein sehr geringes Gewicht im oben genannten Index einnehmen.

Des Weiteren ist 2024 ein echtes „Super-Wahljahr“. Mehr als 60 % des weltweiten Bruttoinlandsprodukts werden im nächsten Jahr Wahlen abhalten, was bei zunehmender Polarisierung zu erhöhter politischer Unsicherheit führt. Zu den wichtigsten Ereignissen, die es neben den Wahlen in den USA aus Emerging Markets-Sicht zu beobachten gilt, gehören insbesondere die Präsidentschaftswahlen in Taiwan (Januar), Indonesien (Februar/Juni) und Mexiko (Juni).4 Auch die geopolitische Lage mit den in diesem Jahr neu hinzugekommenen (bzw. sich deutlich verschärften) Krisenherden im Nahen Osten und in Subsahara-Afrika sowie den bereits bestehenden Konflikten, wie dem russisch-ukrainischen Krieg und dem Zwist zwischen China und Taiwan, könnte sich weiterhin auf die Assetklasse auswirken. Daneben wird die, insbesondere zu Lasten Chinas, fortwährende Reorganisation des Welthandels weiterhin Gewinner und Verlierer hervorbringen.

Solide Fundamentaldaten im Corporates-Segment

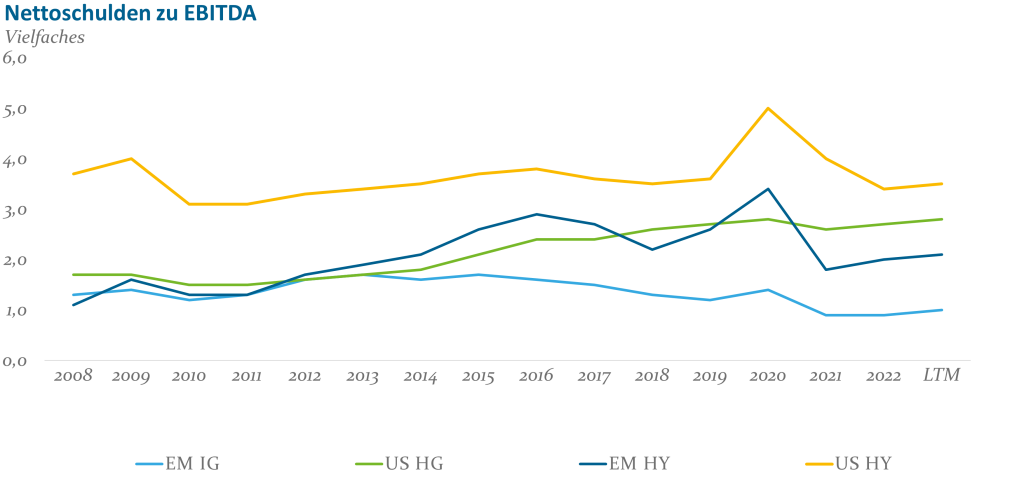

Bei den Unternehmen beobachten wir im Schnitt seit Jahren eine Verbesserung der Verschuldungskennzahlen (siehe Abbildung 4). In den Jahren 2021 und 2022 ging diese Verbesserung einher mit einem negativen Nettoemissionsvolumen von Emergings Markets-Corporates in Hartwährung (v.a. in USD). Für 2024 wird vielfach eine Fortsetzung dieser Dynamik erwartet. Für die Jahre 2022 und 2023 war zudem erstmals seit 2019 zu verzeichnen, dass Emerging Markets-Unternehmen mehr Anleihen in den jeweiligen lokalen Heimatmärkten emittierten als am Hartwährungsmarkt. Zwar bewirkt diese Entwicklung einen (temporären) Rückgang des Anleiheuniversums in Hartwährung, sie demonstriert aber auch eine alternative Finanzierungsquelle, sollten internationale Märkte von einer Krise heimgesucht werden. Die Qualitätsverbesserung, gemessen am Verschuldungsgrad, gepaart mit Nettorückzahlungen von USD-Anleihen an Investoren, erklärt auch Risikoprämien nahe dem Median (seit 2001, gemessen am CEMBI5 Broad Diversified).

Abb. 4: Nettoverschuldung Unternehmen – Developed & Emerging Markets; Quelle: J.P.Morgan; Stand: H1 2023

Fazit:

Wir sind der Meinung, dass die Anlageklasse EMD für 2024 eine überzeugende Kombination aus auskömmlicher Rendite, solidem Wachstum und breit angelegter Diversifikation bietet. Gleichzeitig erfordert die Assetklasse vor dem Hintergrund der derzeitigen innen- und geopolitischen Herausforderungen in mehreren Ländern und Regionen mehr denn je ein aktives Management und eine sorgfältige Selektion. Als Referenz für unsere EM-Managementkompetenz verweisen wir auf die Morningstar-Ratings unserer Flaggschifffonds, des HI-Renten Emerging Markets-Fonds und HI-EM Credits Short Term-Fonds.

1 IMF, World Economic Outlook, Oktober 2023

2 JP Morgan, Emerging Markets Bond Index Monitor, Oktober 2023

3 Moody’s, Sovereign default and recovery rates, 1983-2022, 13. April 2023

4 BofA Global Research, Global Economic Viewpoint, 21. November 2023

5 CEMBI: EM-Unternehmensanleihen in USD

Dies ist eine Marketing-Anzeige und bildet keine Offerte zum Kauf von Anteilen. Auf der Grundlage dieser Anzeige darf kein Kaufauftrag entgegengenommen werden.

Dieses Dokument wurde von der Helaba Invest mit größter Sorgfalt und nach bestem Wissen und Gewissen erstellt. Es dient ausschließlich zu Informationszwecken für professionelle Anleger gem. § 1 Abs. 19 Nr. 32 KAGB bzw. professionelle Kunden gem. § 67 Abs. 2 WpHG und ist nicht auf die speziellen Anlageziele, Finanzsituationen oder Bedürfnisse individueller Empfänger ausgerichtet. Bevor ein Empfänger dieses Dokuments auf der Grundlage der darin enthaltenen Informationen oder Empfehlungen handelt, sollte er abwägen, ob diese Entscheidung für seine individuellen Umstände passend ist und sollte folglich seine Anlageentscheidung unter Hinzuziehung eines unabhängigen fachlichen Beistandes treffen.

Das vorliegende Dokument ist ohne die dazugehörigen mündlichen Erläuterungen nur von eingeschränkter Aussagekraft. Alle in dem vorliegenden Dokument aufgeführten Informationen stammen aus Quellen, die von der Helaba Invest für zuverlässig befunden wurden. Dennoch übernimmt die Helaba Invest keinerlei Garantie für deren Richtigkeit oder Vollständigkeit und übernimmt keine Haftung für allfällige Schäden, die direkt oder indirekt mit den vorliegenden Informationen zusammenhängen.

Berechnungen, die auf historischen Daten beruhen, stellen keine verbindliche Zusage oder Gewährleistung für die Zukunft dar. Daher bieten vergangene Wertentwicklungen keine Garantie für zukünftige Ergebnisse. Zukünftige Ergebnisse können sowohl niedriger als auch höher ausfallen. Die Berechnungsmethodik zur Wertentwicklung entspricht der BVI-Methode (netto).

Die Aussagen über zukünftige Erwartungen und andere in die Zukunft gerichteten Aussagen beruhen auf der gegenwärtigen Sichtweise und den gegenwärtigen Annahmen des Portfoliomanagements zu dem jeweils aktuellen Datum. Die tatsächlichen Ergebnisse, Entwicklungen oder Ereignisse sind abhängig von zukünftigen Marktänderungen und können erheblich von den in den abgegebenen Prognosen und Aussagen ausgedrückten abweichen.

Diese Publikation enthält lizenzpflichtige Indizes oder Indexdaten. In diesem Zusammenhang gilt Folgendes: (i) Weder die Helaba Invest noch der jeweilige Lizenzgeber und/oder Indexanbieter oder eines mit diesen verbundenen Unternehmen oder sonstige Dritte übernehmen eine Garantie und/oder eine Gewährleistung für die Richtigkeit und/oder Vollständigkeit der Indizes bzw. der den Indizes zugrundeliegenden Daten, (ii) die Indizes und die den Indizes zugrundeliegenden Daten sind lizenzrechtlich geschützt, die Nutzung bedarf der ausdrücklichen Genehmigung des jeweiligen Lizenzgebers bzw. Indexanbieters und (iii) weder der Lizenzgeber noch der Indexanbieter noch ein mit diesen verbundenes Unternehmen oder sonstige Dritte übernehmen eine Verantwortung für Produkte bzw. sonstige Leistungen der Helaba Invest.

Die von der Helaba Invest angebotenen Investmentkonzepte unterliegen der fortwährenden Überprüfung. Die Helaba Invest behält sich daher die unangekündigte Änderung der hier dargestellten Konzepte, Vorgehensweisen bzw. Mechanismen oder ein nur temporäres Abweichen hiervon, bspw. aufgrund nicht prognostizierbarer exogener Umstände, vor.

Das dargestellte Produkt hat möglicherweise steuerliche Auswirkungen zur Folge. Zur Vermeidung von Steuernachteilen empfehlen wir daher dringend, einen Experten wie beispielsweise einen Steuerberater oder Wirtschaftsprüfer rechtzeitig zu Rate zu ziehen. Für evtl. eintretende steuerliche Nachteile beim Kauf dieses Produktes oder Umsetzung einer in dieser Unterlage enthaltenen Information für Ihren Fonds können wir keine Haftung für allfällige Schäden übernehmen, die direkt oder indirekt mit dem dargestellten Produkt zusammenhängen.