Die unbeugsamen Kurvenkontrolleure

Wir befinden uns im Jahr 2023 n.Chr. Auf der ganzen Welt erhöhen die Notenbanken im Eiltempo die Leitzinsen, um einem selten dagewesenen Inflationsschub entgegenzuwirken. Auf der ganzen Welt? Nein! Ein von unbeugsamen Zentralbankern bevölkertes Land hört bislang nicht auf, sich dem Ende der ultralockeren Geldpolitik zu widersetzen…

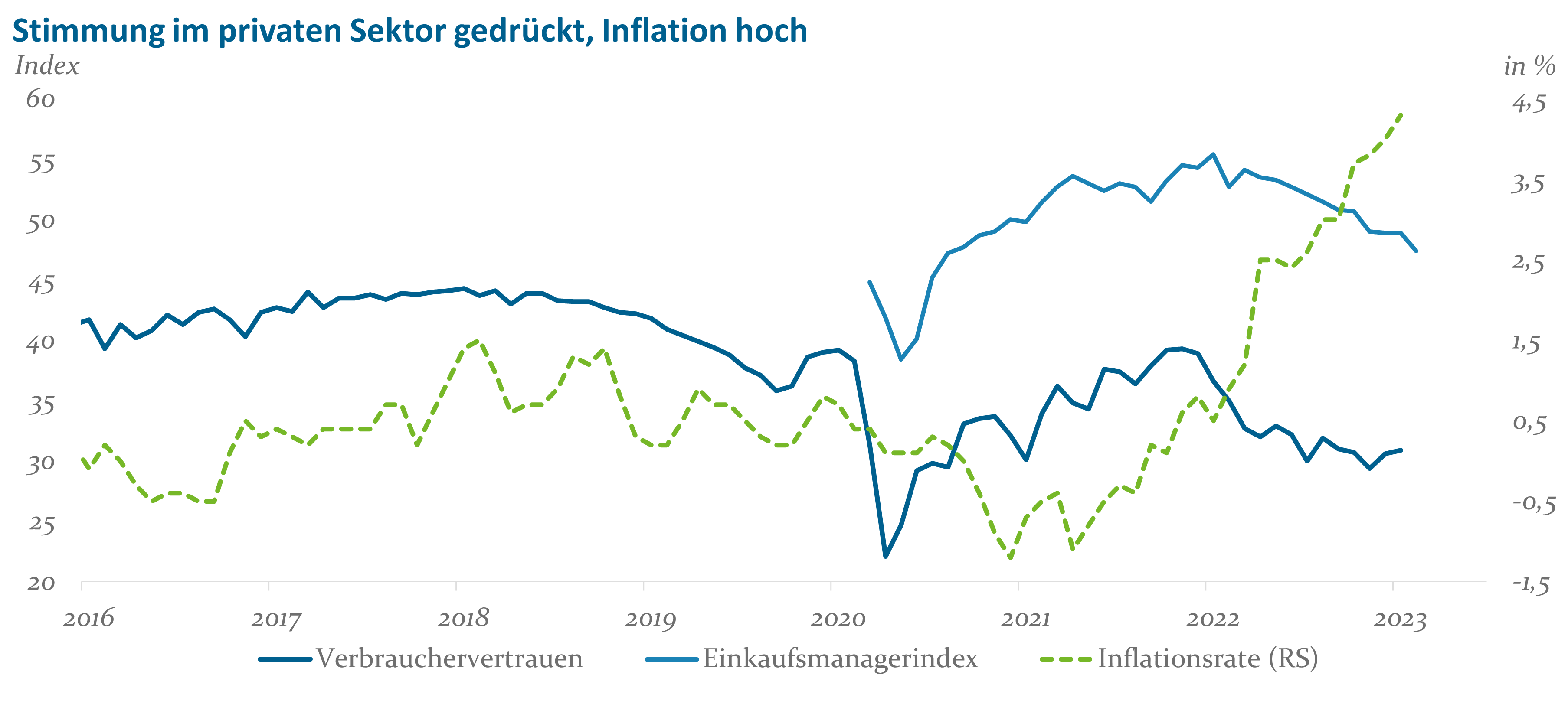

So oder so ähnlich könnte die aktuelle Geschichte der Bank of Japan (BoJ) beginnen, wenn sie in der Welt eines beliebten französischen Comic-Charakters angesiedelt wäre. Tatsächlich ist aber auch die Realität nicht weit von dieser Umschreibung entfernt: Während Fed, EZB, Bank of England und Co. seit Mitte 2022 ihre Leitzinsen um mehrere Prozentpunkte angehoben und (weitgehend) den Wechsel von Quantitative Easing (QE) zu Quantitative Tightening (QT) vollzogen haben, liegt der Leitzins der BoJ noch immer bei -0,1%. Darüber hinaus kauft die japanische Notenbank weiterhin fast täglich im Rahmen ihrer Zinskurvenkontrolle (ZKK) Staatsanleihen im Gegenwert von mehreren Milliarden US-Dollar. Die resultierende Zinsdifferenz zwischen In- und Ausland hat den Außenwert der japanischen Währung im letzten Jahr so stark erodieren lassen, dass dies nun für zunehmenden Unmut innerhalb des Landes sorgt. Es besteht bei Unternehmen, Haushalten und auch in der japanischen Politik die Sorge, dass die starke Abwertung des Yen die ohnehin schon hohe Inflation weiter anfachen könnte. Wie auch in den übrigen großen Währungsräumen sind Stimmung und Wachstumsaussichten zwar am aktuellen Rand gedrückt, jedoch ist gleichzeitig auch in Japan die Teuerungsrate mit über vier Prozent auf das höchste Niveau seit vierzig Jahren gestiegen (vgl. Abbildung 1).

Quelle: ESRI, S&P, MIC, Bloomberg, Helaba Invest

Die Verantwortlichen der BoJ begründen ihr Festhalten am geldpolitischen Status Quo vor allem damit, dass ihnen bislang die Evidenz für das wirklich nachhaltige Erreichen ihres Inflationsziels fehlt. Ein möglicherweise vorübergehender Angebotsschock erfordert aus ihrer Sicht noch keine fundamentale Politikanpassung, zumal diese wohl auch mit nicht zu vermeidenden Nebenwirkungen für die Wirtschaft einherginge. Aus der Perspektive der Kapitalmärkte scheint jedoch allein der starke Inflationsanstieg ein Ende der expansiven Geldpolitik der letzten Dekaden bereits zu rechtfertigen. So stieg zuletzt nicht nur am Devisenmarkt der Spekulationsdruck, sondern auch in Bezug auf die heimische Zinskurve.

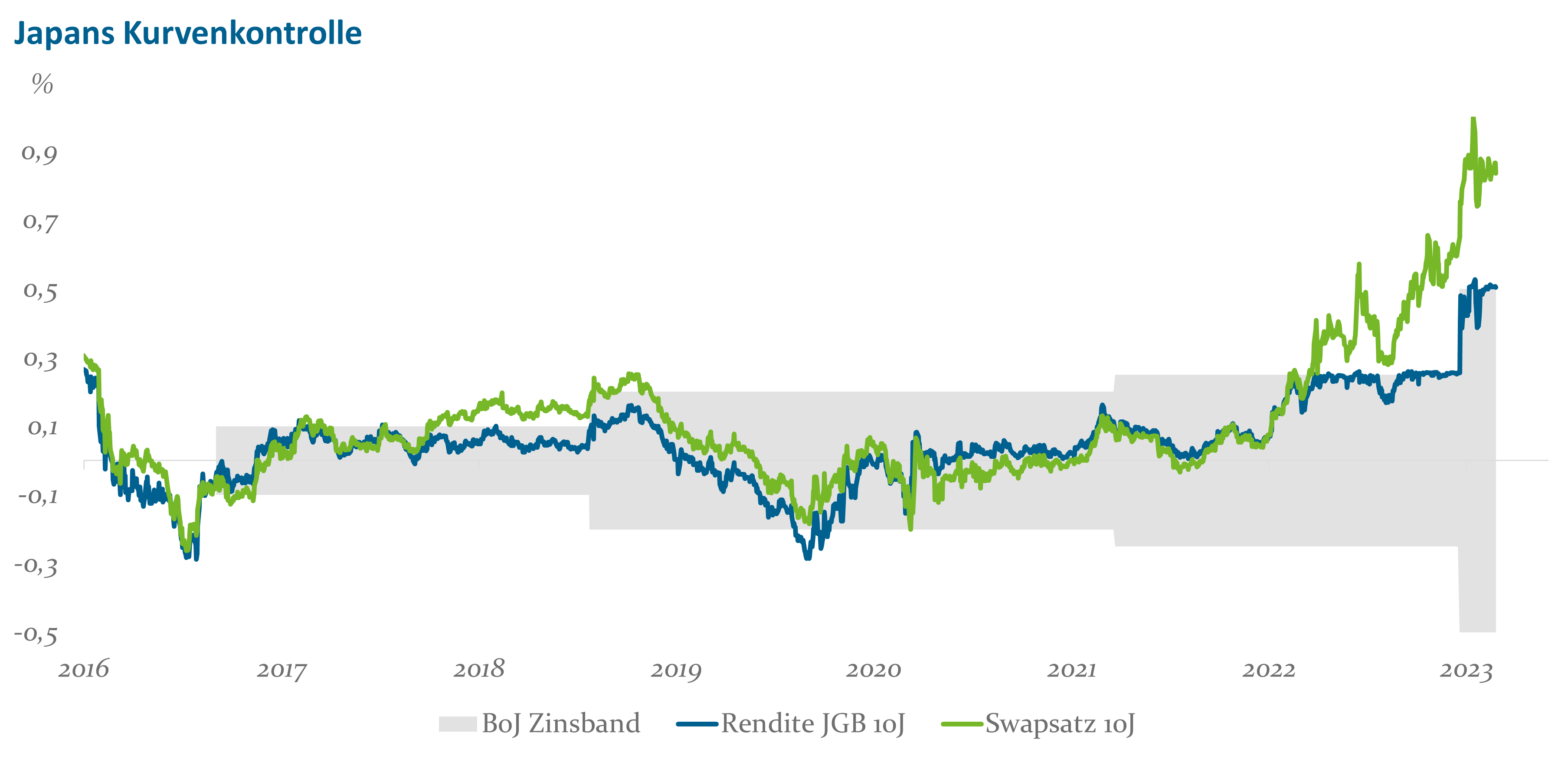

Quelle: BoJ, Bloomberg, Helaba Invest

Wie in Abbildung 2 zu erkennen, stieß die Rendite von Staatsanleihen mit zehnjähriger Laufzeit (JGB 10J) im vergangenen Jahr immer häufiger an das von der BoJ festgelegte Zinsband, was die Notenbank wiederum zu immer größeren Ankäufen zwang. Im Dezember 2022 verkündete der noch amtierende Zentralbankgouverneur Kuroda dann mit dem Verweis auf zunehmende Marktfunktionsstörungen überraschend eine Ausweitung des Zinskorridors um 25 Basispunkte. Dies konnte die Spekulation hinsichtlich eines Regimewechsels bei der Geldpolitik jedoch nicht beenden. Im Gegenteil, bereits kurz nach Kurodas Ankündigung wurde die Renditeobergrenze erneut von den Marktteilnehmern getestet. Der 10J-Swapsatz am Interbankenmarkt, der häufig als Indikator für einen „fairen“ Wert der JGBs herangezogen wird, stieg Mitte Januar zwischenzeitlich sogar auf einen Rekordwert von 1,0%, während implizit am kurzen Ende der Swapkurve für 2023 bereits die ersten Leitzinserhöhungen eingepreist wurden. Aktuell stellt sich also aus Sicht der Marktteilnehmer wohl kaum noch die Frage, ob die Zentralbank ihre langjährige Strategie ändern wird, sondern eher wann und in welchem Umfang.

In Paris groß angelegt

Auch aus unserer Sicht bestünde bei einem „Weiter so“ der japanischen Zentralbank mittelfristig ein ernstzunehmendes Risiko, dass sich die Inflationsdynamiken auf hohem Niveau verselbständigen und später ein noch radikaleres geldpolitisches Gegensteuern erforderlich machen. Dies könnte für die japanische Wirtschaft unangenehme Folgen haben.

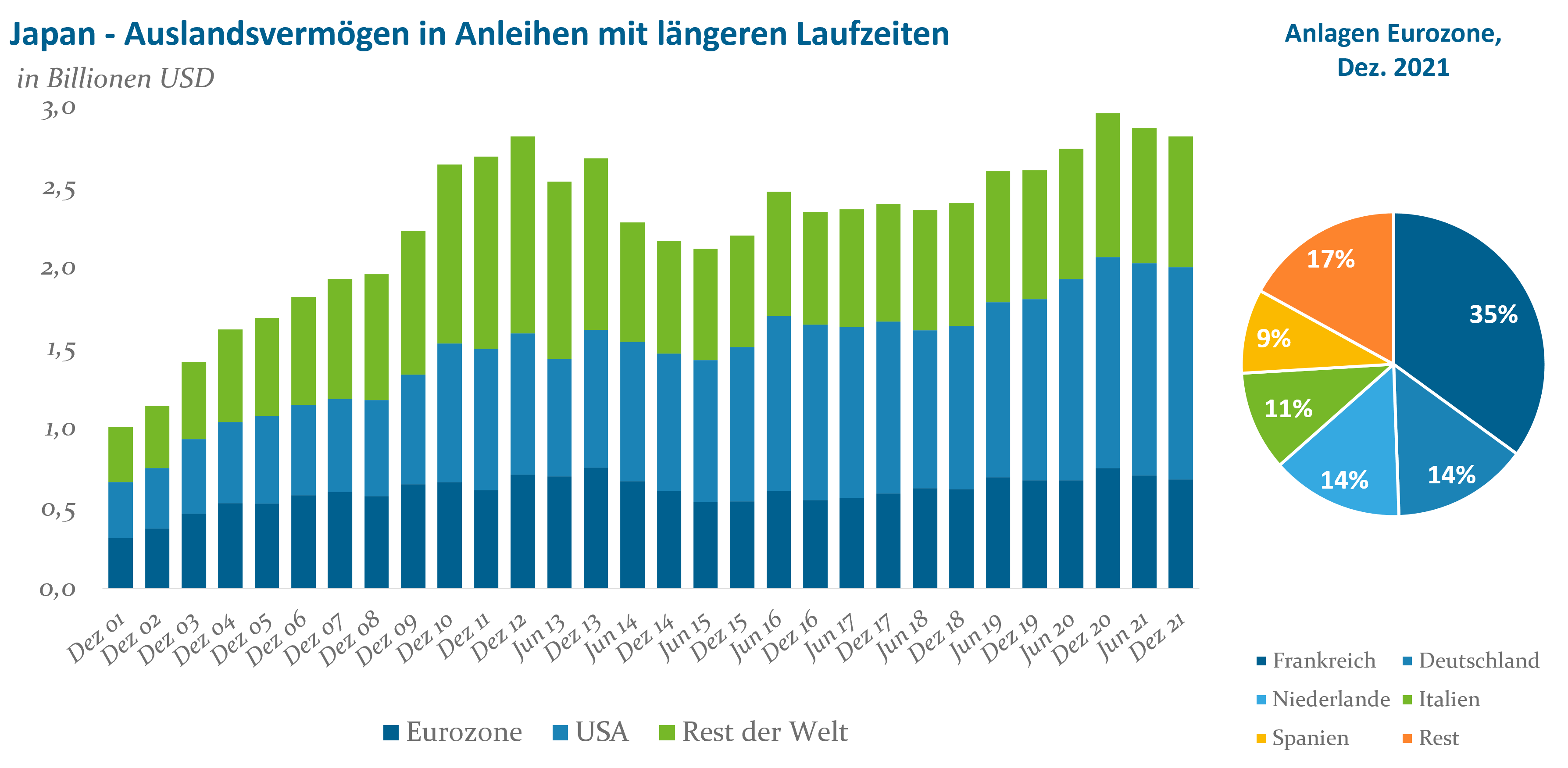

Etwas mehr treiben uns aber die möglichen Nebenwirkungen hinsichtlich der internationalen Rentenmärkte um. Abbildung 3 verdeutlicht das potenzielle Problem. In den letzten zwei Dekaden haben japanische Unternehmen und Finanzinstitute aufgrund der niedrigen Inlandszinsen einen großen Teil ihrer Anlagen ins Ausland verlagert. Die dortigen Bestände in Anleihen mit längeren Laufzeiten, vorwiegend Staatsanleihen, sind von 1,0 Billionen USD im Jahr 2001 auf ca. 2,8 Billionen USD Ende 2021 angewachsen. Damit gehören die Japaner bspw. zu den größten Gläubigern der US-Treasury. Ein nicht zu vernachlässigender Teil wurde aber auch in der Eurozone angelegt. Käme es zu einer großangelegten Rückführung von Finanzmitteln durch japanische Investoren, z.B. aufgrund eines ausgeprägteren Renditeanstiegs bei JGBs und einer damit einhergehenden Steigerung ihrer relativen Attraktivität, so wären hier vor allem französische sowie niederländische Anleihen überdurchschnittlich exponiert. Deutsche und Peripherie-Anleihen wären unter Berücksichtigung der jeweiligen Marktgrößen vergleichsweise wenig betroffen (vgl. Abbildung 3, rechtes Panel).

Quelle: IMF CPIS, Helaba Invest

Für die Einschätzung der mittelfristigen Implikationen einer Veränderung der geldpolitischen Ausrichtung ist eine Analyse der Investitionsanreize aus Sicht der fernöstlichen Anleger hilfreich. Dafür lohnt es sich zu unterscheiden, ob die Anlage in ausländische Staatsanleihen mit oder ohne Währungssicherung erfolgt.[1] Zu den Anlegern, die vornehmlich ohne FX-Sicherung in ausländische Anleihen investieren, gehören mit einem Anlagevolumen von ca. 400 Milliarden USD hauptsächlich Pensionsfonds, wie der staatliche Government Pension Investment Fund, sowie andere Treuhandgesellschaften. Diese Gruppe blieb bislang von den größten Verlusten verschont, da die starke Abwertung des Yen im vergangenen Jahr die mit den Zinsanstiegen einhergehenden Bewertungsverluste bei ausländischen Anleihen weitgehend kompensieren konnte. Nach vorne heraus könnten diese Institutionen, sofern sie bereit sind das entsprechende JPY-Aufwertungsrisiko zu tragen, nun sogar von den höheren Auslandsrenditen profitieren.

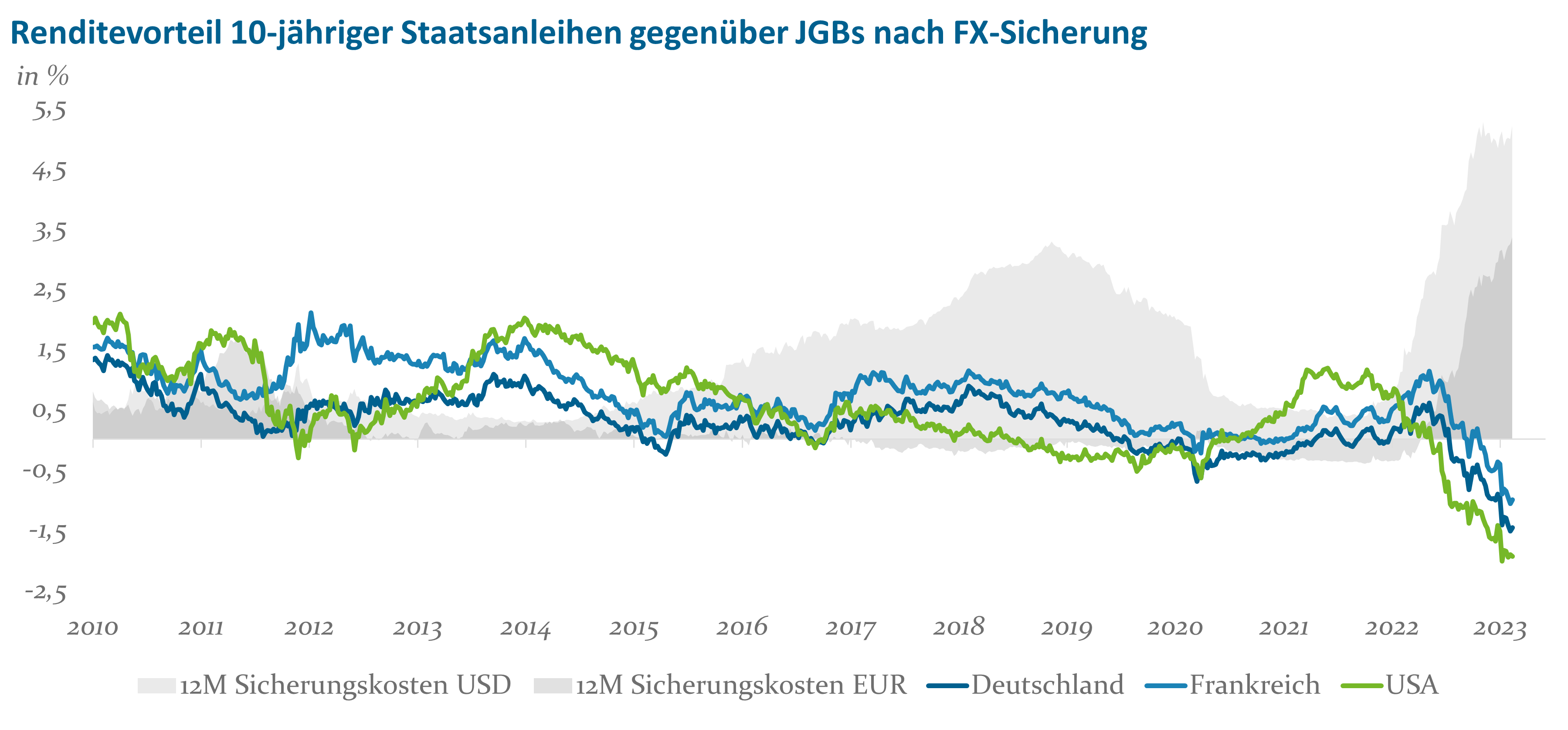

Weitaus größer ist dagegen die Gruppe der Unternehmen, die vollständig oder überwiegend währungsgesichert investieren. Hierzu zählen vornehmlich Geschäfts- und Genossenschaftsbanken sowie (Lebens-)Versicherungen. Diese Gruppe mit Gesamtanlagen i.H.v. ca. 2,2 Billionen USD hat es 2022 kalt erwischt. Nicht nur mussten die Investoren ohne entsprechenden Währungspuffer die vollen Bewertungsverluste hinnehmen (soweit bilanzrechtlich erforderlich), sondern darüber hinaus sind die ausländischen Anleihen nach vorne heraus trotz der enormen Zinsanstiege währungsgesichert nun so unattraktiv wie nie. Dies liegt daran, dass mit der zunehmenden Spekulation auf einen Ausstieg aus der ZKK auch die Sicherungskosten an den Devisenmärkten rapide angestiegen sind und mittlerweile sogar sämtliche potenziellen Zinsvorteile übersteigen (vgl. Abbildung 4).

[1] Vgl. Setser, B. und Etra, A. (2023): „The Disappearing Japanese Bid for Global Bonds”, Follow the Money, Council on Foreign Relations.

Quelle: Bloomberg, Helaba Invest

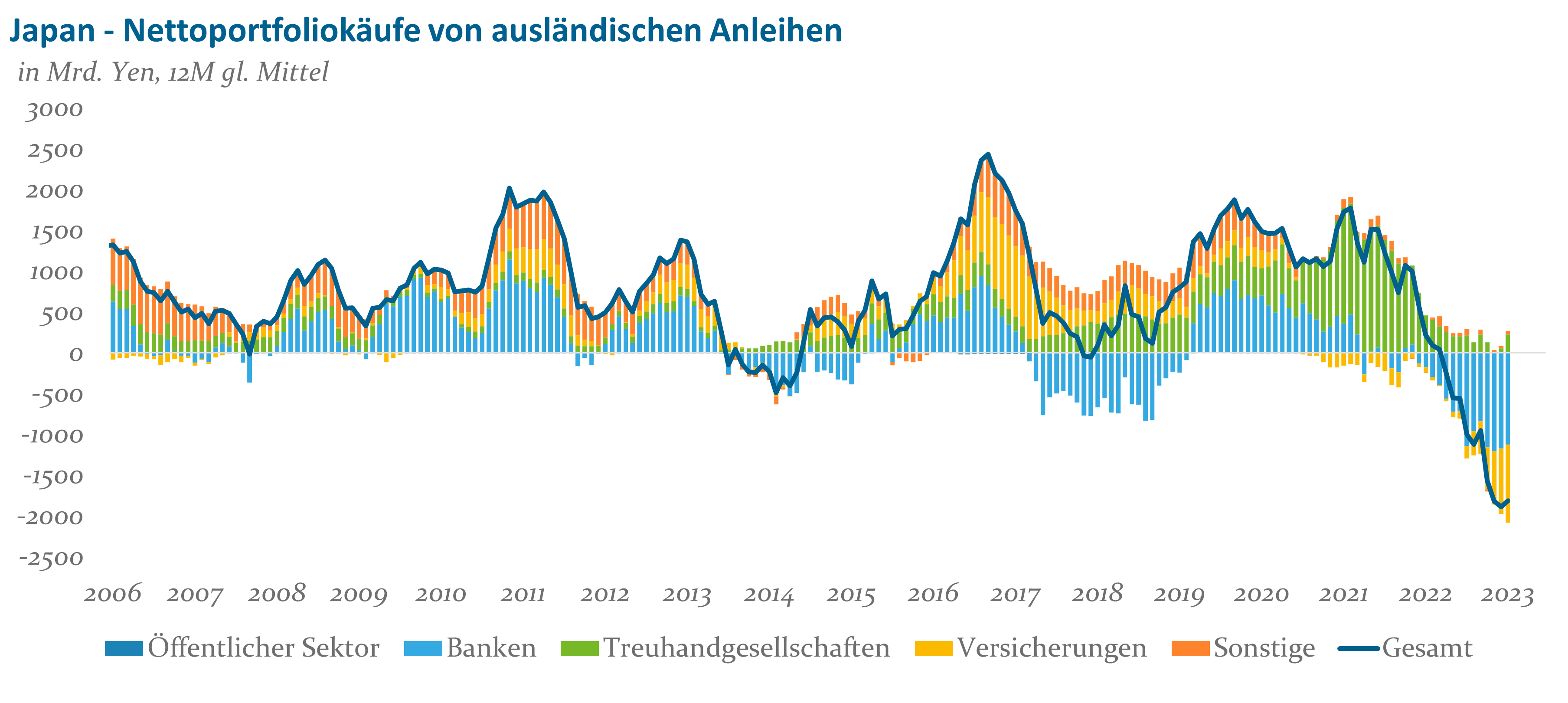

Vor diesem Hintergrund ist es wenig verwunderlich, dass die japanischen Banken und Versicherungen in den letzten zwölf Monaten zu Nettoverkäufern geworden sind und durchschnittlich ca. 1,9 Billionen JPY (etwa 13,5 Mrd. EUR) pro Monat an ausländischen Anleihen abgestoßen haben (vgl. Abbildung 5). Mit anderen Worten: Ein Teil des möglichen adversen Szenarios für ausländische Staatsanleihen spielt sich bereits jetzt ab und hat vermutlich im vergangenen Jahr die Preise der Rentenpapiere zusätzlich belastet. Die jüngsten, vom japanischen Finanzministerium veröffentlichten Daten deuten allerdings darauf hin, dass bislang 80% des Verkaufsvolumens am US-Markt angefallen ist, so dass sich die Verkäufe der Eurozonenbestände zukünftig noch beschleunigen könnten.

Quelle: MoF, Bloomberg, Helaba Invest

Ueda, übernehmen Sie!

Wir sehen uns also mit einem grauen Schwan konfrontiert – einem Ereignis, das sicherlich nicht mehr gänzlich überraschend eintritt, dessen genauer Ablauf und Auswirkungen jedoch weiterhin von einem Nebel der Unsicherheit umgeben sind. Aus unserer Sicht lassen sich vier mögliche Szenarien für den weiteren Verlauf skizzieren:

- Die BoJ hält an der ultralockeren Geldpolitik fest, aber die ökonomischen Rahmenbedingungen verändern sich zu ihren Gunsten. Würde es zu einem unerwarteten Rückgang der Inflation und der Auslandszinsen kommen, z.B. aufgrund einer globalen Rezession, so könnte sich der Spekulationsdruck an den Märkten von selbst auflösen. Sicherungskosten und internationale Portfolioflüsse würden sich normalisieren. Aufgrund des Timings ist dies eher ein unwahrscheinliches Szenario.

- Ein „Weiter so“ bei der BoJ, aber die Inflation setzt sich fest. Dies ist keine gute Situation für die Finanzmärkte. Die Zinsdifferenz zum Ausland und der damit einhergehende Spekulationsdruck blieben erhöht. Würden sich die Verkäufe der währungsgesicherten Investoren in etwa auf dem aktuellen Niveau fortsetzen und proportional etwas in Richtung der Eurozone verschieben, so würde dies von der Größenordnung her in etwa einem zweiten QT-Programm der EZB entsprechen – sicherlich ein Belastungsfaktor für die Rentenmärkte, aber noch handhabbar. Es bestünde jedoch die latente Gefahr einer Destabilisierung des japanischen Devisen- und Rentenmarktes, was zu einem beschleunigten Abfluss der Auslandsanlagen und/oder einem abrupten Exit der BoJ führen könnte (siehe Szenario 4).

- Ein schrittweiser Ausstieg aus ZKK, QE und Negativzinsen. Entscheidend sind ein gut gewähltes Tempo sowie eine klare Kommunikation durch die Zentralbank. Mit einem Abnehmen der Unsicherheit und des Spekulationsdrucks könnte es zu einer signifikanten Reduktion der FX-Sicherungskosten kommen. Letzteres wiederum würde die mit der strategischen Anpassung einhergehende Zinssteigerung bei JGBs vermutlich deutlich überkompensieren, so dass ein Engagement in ausländischen Renten aus Sicht von Banken und Versicherungen wieder lohnend wäre.

- Eine unerwartet abrupte Strategieanpassung. Dies könnte ein Überschießen der JGB-Renditen und einen Dominoeffekt an den internationalen Rentenmärkten auslösen. Durch eine starke Yen-Aufwertung könnten vor allem Investoren ohne Währungssicherung unter Druck geraten. Aus Angst vor weiteren Verlusten könnten sie mit hoher Geschwindigkeit Anlagen aus dem Ausland abziehen, was wiederum die Währungsaufwertung beschleunigen würde. Auch die Realwirtschaft könnte negativ beeinflusst werden. Sobald sich der erste Staub jedoch gelegt hat, könnten Japans Investoren mit niedrigeren Sicherungskosten wieder als Käufer an die internationalen Rentenmärkte zurückkehren.

Die gute Nachricht ist, dass der designierte Amtsnachfolger Kurodas, Kazuo Ueda, weder als dogmatischer Anhänger der bisherigen Geldpolitik noch als radikaler Systemkritiker bekannt ist. Der Tokioer Universitätsprofessor genießt aufgrund seines pragmatischen Wesens nicht nur in Japan ein hohes Ansehen. Während der jüngsten Parlamentsanhörung betonte er beispielsweise auf der einen Seite den Nutzen der expansiven Geldpolitik, warnte gleichzeitig aber davor, dass die ZKK in ihrer gegenwärtigen Form zunehmend an ihre Grenzen stößt. Aus unserer Sicht ist er ein guter Kandidat, um die Märkte durch das vergleichsweise günstige Szenario 3) zu führen. Nichtsdestotrotz steht Ueda wohl vor einem der schwierigsten Balanceakte in der Geschichte der japanischen Notenbank. Insbesondere die Kommunikation muss gelingen. Wie wohl die übrigen Marktteilnehmer werden daher auch wir Uedas Auftritte in den kommenden Wochen weiter genau beobachten.

Dieses Dokument wurde von der Helaba Invest mit größter Sorgfalt und nach bestem Wissen und Gewissen erstellt. Es dient ausschließlich zu Informationszwecken für professionelle Anleger gem. § 1 Abs. 19 Nr. 32 KAGB oder semi-professionelle Anleger gem. § 1 Abs. 19 Nr. 33 bzw. professionelle Kunden gem. § 67 Abs. 2 WpHG und ist nicht auf die speziellen Anlageziele, Finanzsituationen oder Bedürfnisse individueller Empfänger ausgerichtet. Bevor ein Empfänger dieses Dokuments auf der Grundlage der darin enthaltenen Informationen oder Empfehlungen handelt, sollte er abwägen, ob diese Entscheidung für seine individuellen Umstände passend ist und ggfs. seine Anlageentscheidung unter Hinzuziehung eines unabhängigen fachlichen Beistandes treffen.

Das vorliegende Dokument ist ohne die dazugehörigen mündlichen Erläuterungen nur von eingeschränkter Aussagekraft. Alle in dem vorliegenden Dokument aufgeführten Informationen stammen aus Quellen, die von der Helaba Invest für zuverlässig befunden wurden. Dennoch übernimmt die Helaba Invest keinerlei Garantie für deren Richtigkeit oder Vollständigkeit und übernimmt keine Haftung für allfällige Schäden, die direkt oder indirekt mit den vorliegenden Informationen zusammenhängen.

Berechnungen, die auf historischen Daten beruhen, stellen keine verbindliche Zusage oder Gewährleistung für die Zukunft dar. Die frühere Wertentwicklung lässt nicht auf zukünftige Renditen schließen. Zukünftige Ergebnisse können sowohl niedriger als auch höher ausfallen.

Bei den dargestellten Szenarien handelt es sich um eine Schätzung der zukünftigen Wertentwicklung, die auf Erkenntnissen aus der Vergangenheit über die Wertentwicklung dieser Anlage und/oder den aktuellen Marktbedingungen beruht und kein exakter Indikator ist. Wie viel Sie tatsächlich erhalten, hängt davon ab, wie sich der Markt entwickelt und wie lange Sie die Anlage/das Produkt halten.

Soweit dieses Dokument lizenzpflichtige Indizes oder Indexdaten enthält gilt Folgendes: (i) Weder die Helaba Invest noch der jeweilige Lizenzgeber und/oder Indexanbieter oder eines mit diesen verbundenen Unternehmen oder sonstige Dritte übernehmen eine Garantie und/oder eine Gewährleistung für die Richtigkeit und/oder Vollständigkeit der Indizes bzw. der den Indizes zugrundeliegenden Daten, (ii) die Indizes und die den Indizes zugrundeliegenden Daten sind lizenzrechtlich geschützt, die Nutzung bedarf der ausdrücklichen Genehmigung des jeweiligen Lizenzgebers bzw. Indexanbieters und (iii) weder der Lizenzgeber noch der Indexanbieter noch ein mit diesen verbundenes Unternehmen oder sonstige Dritte übernehmen eine Verantwortung für Produkte bzw. sonstige Leistungen der Helaba Invest.