Mit Low Risk-Aktien auf der sicheren Seite: Stabilität und Erfolg vereinen

Low Risk-Aktien weisen oft Merkmale auf, die sie defensiver und stabiler machen als andere Aktien. Diese Merkmale können eine niedrigere Volatilität, ein niedrigeres Beta oder eine höhere Gewinnstabilität der Unternehmen sein. Dies spiegelt auch unser Verständnis wider. Typischerweise findet man diese Aktien in Branchen mit einem stabilen Ertragsprofil, die damit weniger anfällig für wirtschaftliche Schwankungen sind. Dazu zählen insbesondere Versorger sowie Unternehmen aus den Sektoren Gesundheit, Basiskonsumgüter und Telekommunikation. Vor allem Unternehmen aus den Bereichen Versorger und Telekommunikation gelten dabei als kapitalintensiv, da ihr Geschäftsmodell hohe Investitionen in Sachanlagen und Infrastruktur erfordert. Tendenziell weisen diese Branchen oftmals einen überdurchschnittlichen Verschuldungsgrad auf und somit eine hohe Zinssensitivität. Zusammen mit den eingangs erwähnten defensiven Eigenschaften zeigen Low-Risk Aktien eher einen anleiheähnlichen Charakter. Genau wie Anleihen, werden diese Aktien insbesondere in unsicheren Zeiten von Anlegern gegenüber dem breiten Markt als „sicherer Hafen“ angesehen.

Der defensive Charakter von Low Risk-Aktien bedeutet aber in der längerfristigen Betrachtung auch, dass bei diesen Aktien eine positive Outperformance gegenüber dem breiten Markt zu beobachten ist. Dies wurde bereits durch eine Vielzahl wissenschaftlicher Studien belegt sowie theoretisch gegründet. Es kann also für Investoren profitabel sein, sich gegen die traditionelle Kapitalmarkttheorie – nach der „höheres Risiko = höherer Ertrag“ bedeutet – zu positionieren. So zeigt bspw. die Studie von Frazzini und Pedersen aus dem Jahr 2014 mit dem Titel „Betting Against Beta“, dass Aktien mit niedrigem Beta im Vergleich zu Aktien mit hohem Beta eine überlegene risikobereinigte Rendite, gemessen am Sharpe Ratio, aufweisen. Dieser Meinung ist auch David Swensen, der langjährige Chief Investment Officer der Yale University, der für seine herausragenden Leistungen bei der Verwaltung des Universitätsfonds bekannt wurde:

Die Low Risk-Komponente vereint somit Erfolg und Stabilität bei der Aktienauswahl.

Die Dividendenkraft entfesseln: Die Stärke von High Dividend-Aktien

High Dividend-Aktien haben im Vergleich den Ruf, stabile und attraktive Dividendenzahlungen zu bieten. Der renommierte Investor Warren Buffett hat diesen Vorteil erkannt und betont die Bedeutung von Dividenden in seinem Anlageansatz:

Eine reine Fokussierung auf die Dividendenhöhe als Entscheidungskriterium für eine Anlage greift aus unserer Sicht zu kurz. Für uns sind die drei wesentlichen Anlagekriterien daher die erwartete Dividendenrendite, das erwartete Gewinnwachstum sowie das erwartete Dividendenwachstum.

Unter den High Dividend-Aktien finden sich oft Unternehmen mit hohen und nachhaltigen Cashflows und einem etablierten Geschäftsmodell. Diese verfolgen meist eine konservative Dividendenpolitik, bei der sie nur einen Teil der Gewinne als Dividende ausschütten, den Rest aber für Investitionen in zukünftiges Wachstum zurückbehalten. Dadurch können sie auch in Zeiten wirtschaftlicher Unsicherheit stabile Dividenden zahlen. Dies spiegelt sich auch darin wider, dass viele dieser Unternehmen über eine langfristige Dividendenhistorie verfügen und zudem ihre Dividende im Laufe der Zeit kontinuierlich erhöht haben. Dies zeigt ihr Engagement, ihren Aktionären eine attraktive Rendite zu bieten. Eine Studie von Elton, Gruber und Blake (2006) liefert auch internationale Evidenz für die gute Performance von High Dividend-Aktien. Sie zeigt, dass Aktien mit höheren Dividendenrenditen langfristig eine höhere Gesamtrendite erzielt haben als Aktien mit niedrigeren Dividendenrenditen.

Kontrastierende Zinsdynamik von Low Risk- und High Dividend-Aktien

High Dividend-Aktien sind allgemein von einem Zinsanstieg weit weniger stark betroffen. Dies lässt sich mit einem Dividendenbarwert-Modell erklären. Wenn der Zinssatz und damit der Diskontierungssatz im Nenner eines Dividendenbarwertmodells ansteigt, so hat dies einen stärkeren negativen Einfluss auf den Barwert von Cashflows, die weiter in der Zukunft liegen. High Dividend-Aktien generieren auf Grund ihres etablierten Geschäftsmodells bereits am aktuellen Rand stabile Cashflows und hohe Dividenden. Sie reagieren somit weniger sensibel auf die Veränderung von künftigen Zahlungsströmen. Genau das konnte man im letzten Jahr nachdrücklich beobachten. Das Jahr 2022 stand im Zeichen von einem deutlichen inflationsinduzierten globalen Zinsanstieg. Es verwundert daher nicht, dass Aktien mit hohen Ausschüttungen in einer solchen Phase deutlich besser abgeschnitten haben als der Gesamtmarkt.

Low Risk-Aktien leiden hingegen aufgrund ihres anleiheähnlichen Charakters bei einem Zinsanstieg. Wie bei zinstragenden Titeln, die bei einem heftigen Zinsanstieg wie im Jahr 2022 gesehen – kurzfristig Kursverluste verbuchen müssen, längerfristig dann aber doch wieder von dem dann höheren Zinsniveau profitieren, lässt sich dies auch bei Low Risk-Aktien beobachten. Kurze, aber heftige Zinsanstiege haben in der Historie immer wieder zu Phasen mit einer negativen Low Risk-Prämie geführt. In der längeren Frist war die Low Risk-Prämie jedoch auch in länger anhaltenden Zinsanstiegsphasen, wie der Phase von 1960 bis 1982 insgesamt betrachtet positiv.

Die perfekte Mischung aus Stabilität und hoher Dividende

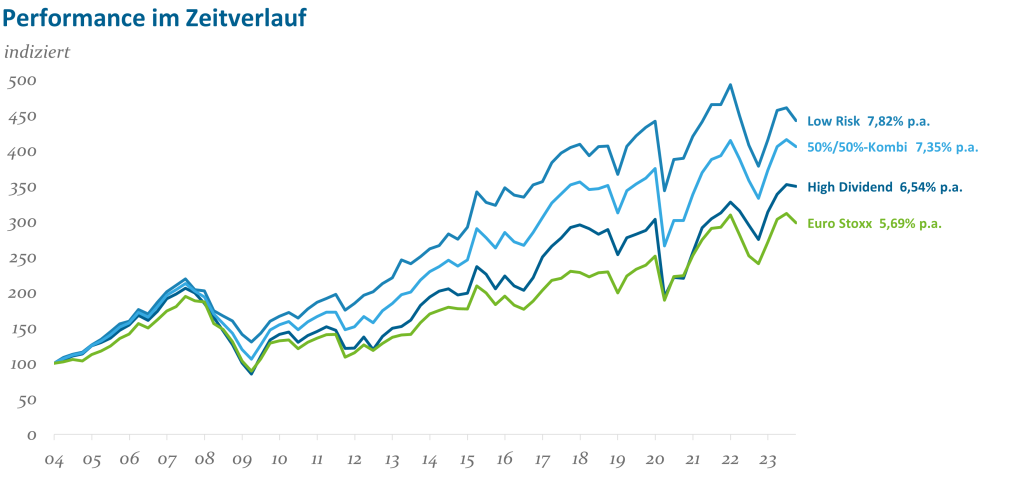

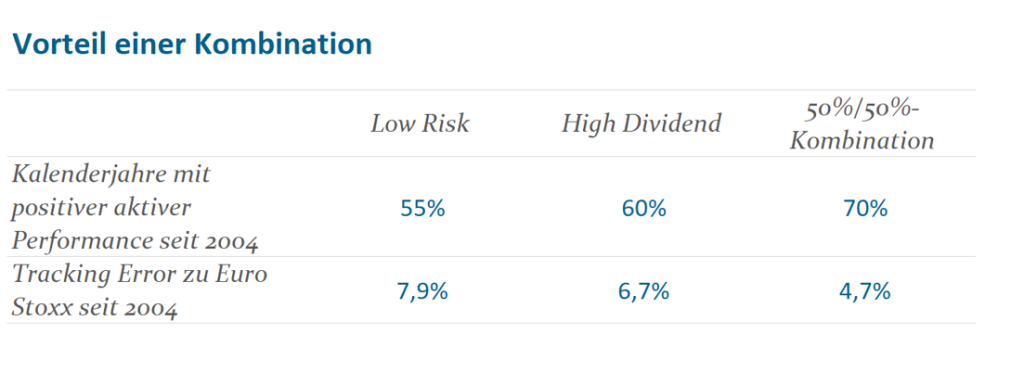

Das unterschiedliche Verhalten von Low Risk- und High Dividend-Aktien am Beispiel des zuletzt gesehenen Zinsanstiegs macht nochmals eines deutlich, nämlich dass jeder Investmentstil seine eigene Chance-/Risikocharakteristik hat und unterschiedlich auf sich ändernde Marktbedingungen reagiert. In Kombination können diese aber für Anleger vorteilhaft sein (vgl. Tabelle 1). Potenzielle Verluste in einer Strategie können durch Gewinne in der jeweils anderen Strategie im Zeitverlauf ausgeglichen werden, was insgesamt zu einem stabileren Ergebnis und damit zu einem stabileren Return führt.

Gleichzeitig reduziert sich zudem auch das Risiko, d.h. der Tracking Error gegenüber einem Referenzindex im Vergleich zu den jeweiligen Einzelstrategien (vgl. Tabelle 1).

Abb. 1: Performance im Zeitverlauf; Quelle: eigene Berechnungen; die Low Risk-Komponente wird ab Januar 2016 mit Livedaten des HI-Aktien Low Risk Euroland-Fonds und davor mit dem Euro Stoxx Low Risk Weighted 100 Index abgebildet. Die High Dividend-Komponente wird durch den HI-DividendenPlus-Fonds abgebildet. Zeitraum: 31.12.2003 – 30.09.2023

Tab. 1: Vorteile einer Kombination von Low Risk- und High Dividend-Aktien

Die Kombination von risikoarmen Aktien und High Dividend-Aktien bietet eine Win-Win-Situation für Investoren. Durch die Aufnahme von risikoarmen Aktien in das Portfolio können potenzielle Verluste in Zeiten von Marktvolatilität reduziert werden. Gleichzeitig ermöglichen High Dividend-Aktien eine zusätzliche Einkommensquelle und tragen zur Steigerung der Gesamtrendite bei. Ein solches Portfolio bietet eine attraktive Balance zwischen Kapitalerhalt und Einkommensgenerierung.

Literatur

Frazzini, A., & Pedersen, L. H. (2014). Betting Against Beta. Journal of Financial Economics, 111(1), 1-25.

Elton, E. J., Gruber, M. J., & Blake, C. R. (2006). Dividend Yield and Stock Returns: International Evidence. Journal of Finance, 61(6), 2725-2759.