Rückkehr zur Normalität

Fast auf den Tag genau drei Monate nach der überraschenden Kehrtwende hinsichtlich Chinas Lockdown-Politik eröffnete Noch-Premierminister Li Keqiang am 5. März 2023 Chinas 14. nationalen Volkskongress. Während drinnen die knapp 3.000 Delegierten gespannt Lis Vorstellung des Arbeitsberichts der Regierung und den darin enthaltenen Visionen für das erste Jahr „nach Corona“ lauschten, spielte sich vor den Türen der großen Halle das (fast) schon wieder normale Pekinger Leben ab. Quasi über Nacht hatte die Zentralregierung im vergangenen Dezember nach ersten Protesten der Bevölkerung das bis dahin strikte Zero Covid-Regime beendet und damit für die 1,4 Mrd. Chinesen eine neue Realität geschaffen – und dass trotz zahlreicher Bedenken hinsichtlich mangelnder Impfquoten und Intensivkapazitäten. Die Corona-Welle, die das Land anschließend überrollte, war zwar noch immer verheerend, jedoch auch gleichzeitig deutlich zügiger vorbei als befürchtet.

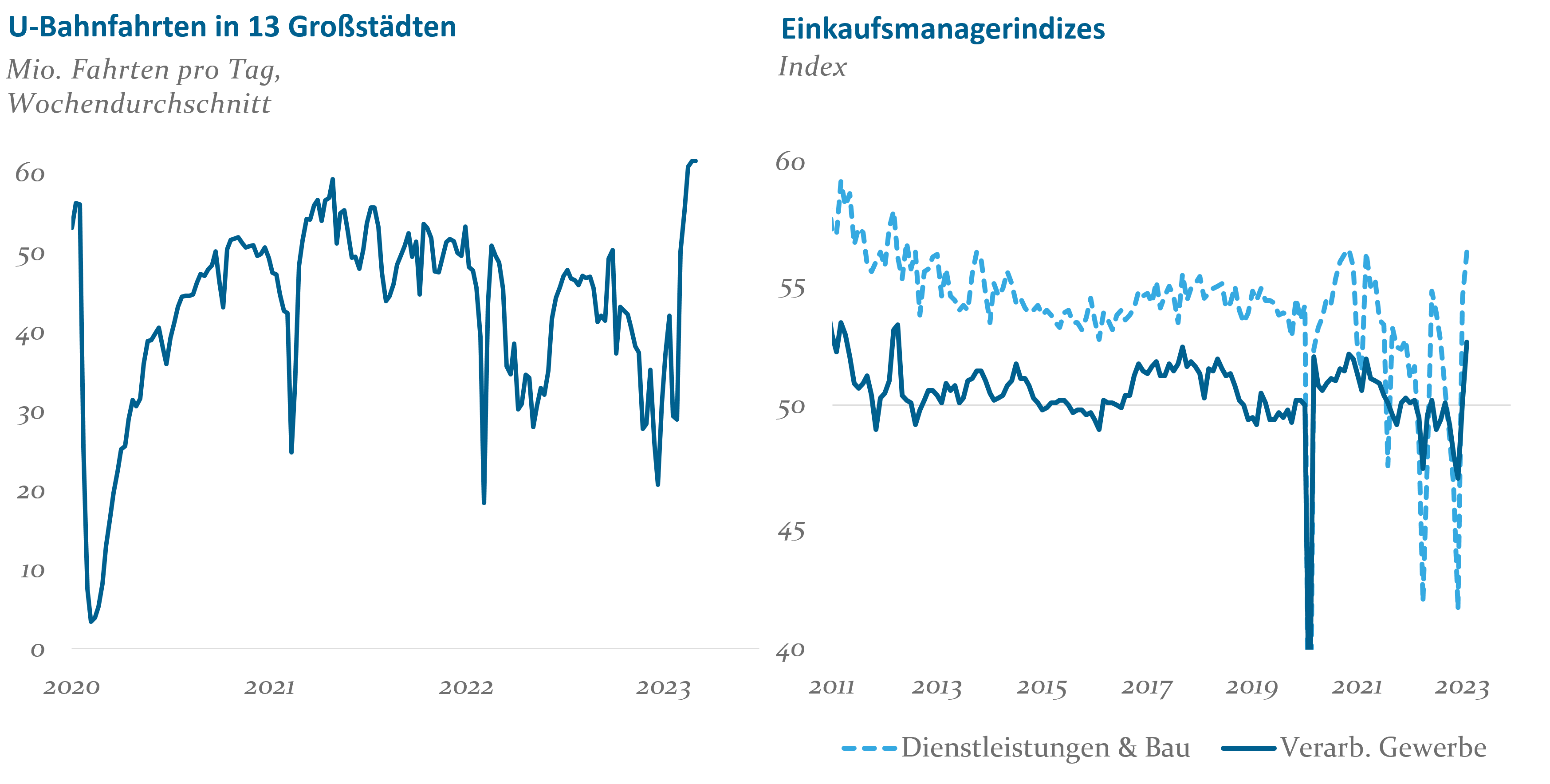

Spätestens seit dem Ende des chinesischen Neujahrsfests stehen nun alle Zeichen auf Normalisierung. Beispielsweise hat die Mobilität der Bevölkerung im Februar rapide zugenommen. Abbildung 1 zeigt die durchschnittliche Anzahl an U-Bahnfahrten für 13 Großstädte, inklusive der wichtigsten Wirtschaftszentren wie Peking, Shanghai oder Shenzhen. Wie zu erkennen ist, übersteigt die Anzahl der Passagiere mittlerweile sogar das Vor-Pandemie Niveau. In ähnlicher Weise melden auch die Flughäfen für In- und Auslandsflüge eine vollständige (100%) bzw. schnell fortschreitende (20%) Erholung. Die Geschäfte bei heimischen Dienstleistungsunternehmen, wie Hotels, Restaurants, Kinos und Tourismusveranstalter, laufen gemäß den verfügbaren Indikatoren ebenfalls wieder besser. Selbst im verarbeitenden Gewerbe, wo der monatlich veröffentlichte Einkaufsmanagerindex im Januar noch viele Analysten enttäuschte, kletterte das Stimmungsbarometer im Februar auf ein Zehnjahreshoch (vgl. Abbildung 2). Kurzum: Chinas große Wiedereröffnung ist aktuell kaum zu stoppen.

Abb. 1: Quelle: Baidu, Bloomberg, Helaba Invest; Stand 12.03.2023; Abb. 2: NBS, Bloomberg, Helaba Invest; Stand 12.03.2023

Auch wenn dieser neue Optimismus sicherlich nicht ewig währt, wird der Öffnungseffekt die Wirtschaft wohl zumindest für weitere ein bis zwei Quartale tragen. So haben zum Beispiel die chinesischen Haushalte zwischen 2019 und 2022 ihre ohnehin bereits hohe Sparquote von 29,9% auf 33,0% weiter erhöht und konnten so Überschussersparnisse in Höhe von geschätzten 1,5 Bill. RMB oder ca. 1% des BIP aufbauen. Unter der Annahme, dass sich die Zuversicht der privaten Haushalte weiter festigt, z.B. aufgrund eines Rückgangs der mit 5,6% noch immer erhöhten Arbeitslosenquote, könnten diese Ersparnisse für zusätzlichen Konsum genutzt werden und so einen signifikanten Wachstumsbeitrag leisten.

Von Chinas Öffnung profitiert vor allem… China!

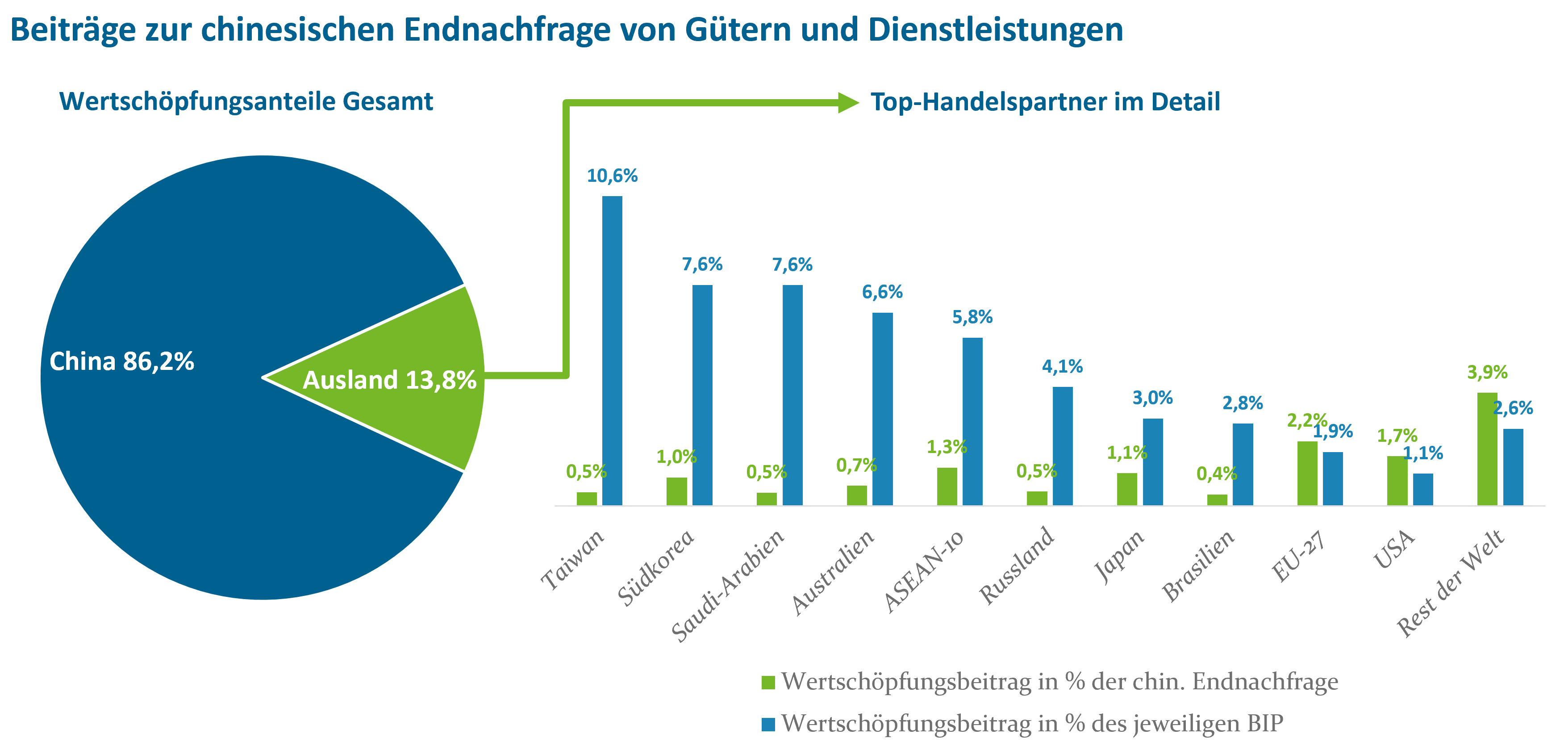

Angesichts der vielen positiven Nachrichten stellt sich die Frage, welche Bedeutung Chinas Politikwechsel für andere Länder haben könnte. Abbildung 3 illustriert die in der chinesischen Endnachfrage nach Gütern und Dienstleistungen enthaltenen Wertschöpfungsbeiträge. Es fällt auf, dass mit 86,2% ein Großteil der möglichen zusätzlichen chinesischen Nachfrage bereits durch die heimische Produktion befriedigt werden kann. Der Wertschöpfungsanteil des Auslands beträgt lediglich 13,8%. Hier wiederum liegen die EU-27 zwar mit einem Beitrag von 2,2% unter den Top-Handelspartnern an vorderster Stelle (proportional zu ihrem hohen Anteil an den chinesischen Importen von 14,8%), jedoch ausgedrückt in Relation zum eigenen Bruttoinlandsprodukt ist der mögliche Nachfrageeffekt nichtsdestotrotz gering. Wirkliche Profiteure sind vor allem Chinas kleinere asiatische Nachbarn, wie beispielsweise Taiwan, Südkorea oder die ASEAN-10, gefolgt von wichtigen Rohstoffzulieferern, wie Saudi-Arabien, Australien oder Russland.

Abb. 3: Quelle: OECD, Helaba Invest. Letzter verfügbarer Datenstand: 2018

Diese sehr direkte Betrachtungsweise lässt zugegebenermaßen einige positive Zweit- und Drittrundeneffekte, z.B. bedingt durch eine auch im Ausland verbesserte Stimmung und Nachfrage, außer Acht. Gleichermaßen sollte die endgültige Normalisierung der Lieferketten der Weltwirtschaft helfen. Die Erfahrung aus anderen Ländern zeigt aber auch, dass von einem Ende der Lockdowns zunächst vor allem die Anbieter von lokalen Dienstleistungen profitieren. Bei diesen liegt der chinesische Wertschöpfungsanteil wohl deutlich über 90%. Tatsächlich ist die Förderung des heimischen Konsums ein erklärtes Ziel der Regierung. Nicht umsonst enthält der von Li vorgestellte Arbeitsbericht ein eigenes Kapitel zu diesem Thema. Zuletzt sind ebenso negative Spillover-Effekte denkbar, z.B. im Falle einer besonders dynamischen chinesischen Nachfrage, die im späteren Jahresverlauf die Preise auf den internationalen Rohstoffmärkten nach oben treibt. Dies könnte woanders bereits bestehende Inflationsprobleme weiter verschärfen.

Schlussendlich kommt man auch auf Basis komplexerer Modelle zu dem Ergebnis, dass von Chinas Wiedereröffnung vor allem China selbst und seine unmittelbaren Nachbarn profitieren. Für die USA und die Eurozone liegt der geschätzte Wachstumsimpuls dagegen im Bereich weniger Zehntel eines Prozents.

Ein komplexes Risikoprofil

Nicht nur die internationalen Konjunktureffekte bieten bei genauerem Hinsehen ein gewisses Enttäuschungspotenzial. De facto ist auch das von Li bekanntgegebene Wachstumsziel von „etwa fünf Prozent“ für Pekinger Verhältnisse historisch niedrig. In den pandemiefreien Jahren von 2009 bis 2019 wuchs die chinesische Volkswirtschaft durchschnittlich noch mit 7,8 Prozent. Durch das Zurückschrauben der eigenen Ambitionen möchte man sicherlich eine erneute Zielverfehlung, wie letzten im Jahr, vermeiden. Der Regierung scheint zudem bewusst zu sein, dass das externe Umfeld für die chinesischen Exportunternehmen in diesem Jahr besonders herausfordernd ist. Das Wachstum ist in den Hauptabnehmerländern generell schwach und das Auslaufen pandemiebedingter Sondereffekte belastet die Exportnachfrage zusätzlich.

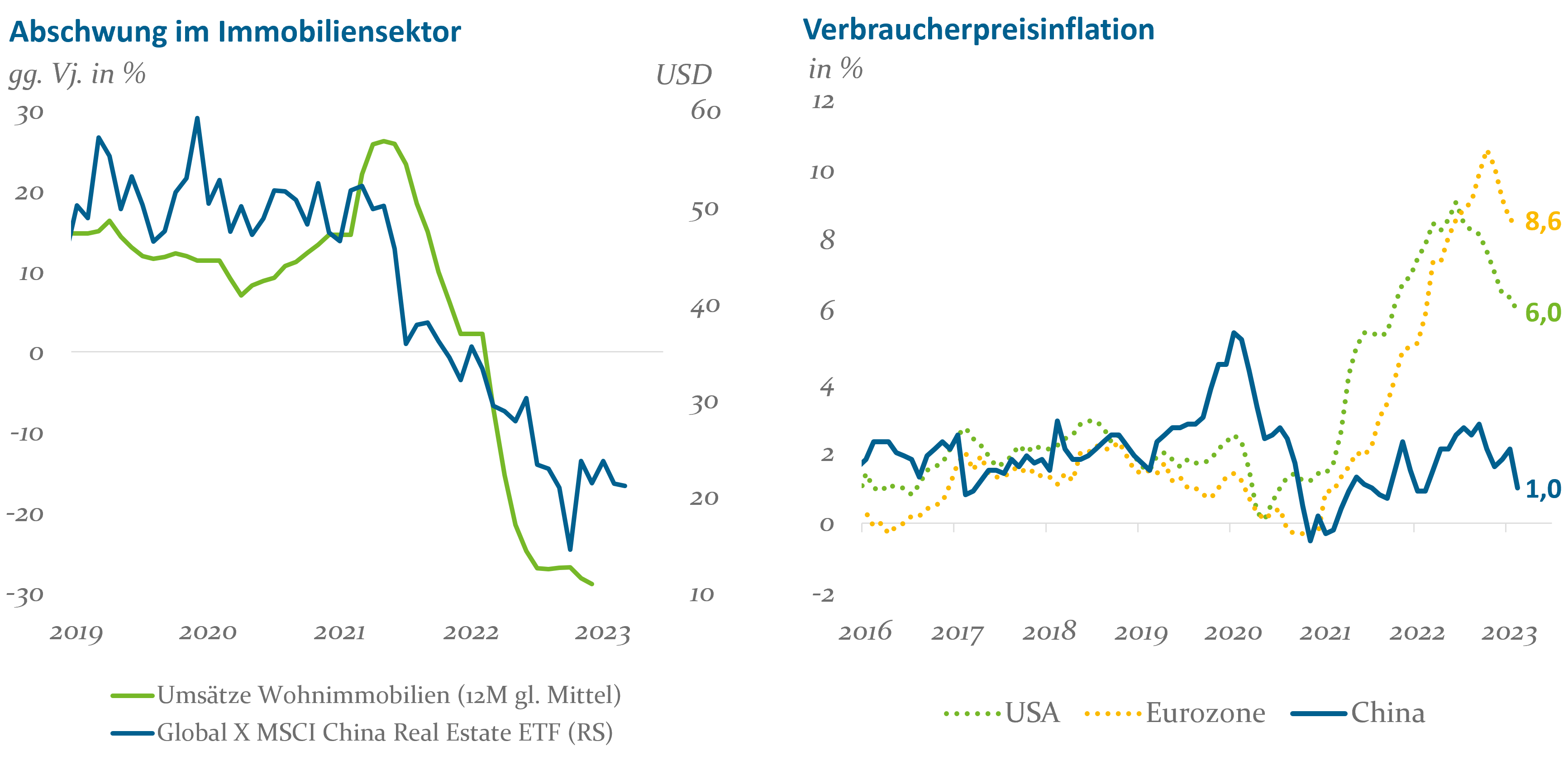

Am schwersten wiegen aber insgeheim wohl die Schwächen der eigenen Volkswirtschaft. Gegenwärtig hat China zahlreiche strukturelle und zyklische Probleme, die zum Teil miteinander verwoben sind und so in der Summe ein komplexes Risikoprofil ergeben. Ein perfektes Beispiel dafür ist der ebenso im Arbeitsbericht erwähnte Immobiliensektor. Nachdem 2020 unter dem Motto „Wohnungen sind zum Wohnen da, nicht zum Spekulieren“ verschiedene regulatorische Verschärfungen eingeleitet wurden, geriet der Sektor 2021 in eine überraschend starke Abwärtsspirale, die bislang auch nach zahlreichen (teilweisen) Reformrücknahmen und Stützungsmaßnahmen bestenfalls gestoppt werden konnte (vgl. Abbildung 4). Dies hat wiederum nicht nur zur Folge, dass einer der wichtigsten Wachstumstreiber der Vor-Pandemiejahre vielleicht für immer ausfällt, sondern auch dass die Finanzen der Provinzregierungen zunehmend in Schieflage geraten. Diese finanzierten sich in der Vergangenheit nämlich zu einem nicht unerheblichen Anteil über den Verkauf von Grundstücken an die chinesischen Immobilienentwickler. Nachdem diese Einnahmen bereits 2021 eingebrochen waren, fielen sie 2022 nochmals um knapp 23%. Darüber hinaus warnte vor kurzem ein staatsnaher „Think Tank“ vor möglichen „Fake-Transaktionen“, da ein signifikanter Teil der verbleibenden Erlöse wohl über Verkäufe an die eigenen Finanzierungsvehikel der Lokalregierungen („Local government financing vehicle“, kurz LGFV) erzielt worden sei. Weil Chinas Provinzbosse einen Großteil der öffentlichen Schulden bilanziell über diese Vehikel ausgelagert haben, sind die LGFVs ohnehin bereits seit Jahren ein Dorn im Auge der internationalen Ratingagenturen.

Im Kapitel zur „wirksamen Präventionen und Entschärfung von signifikanten Wirtschafts- und Finanzrisiken“ des Regierungsberichts bleiben noch einige wichtige Makro-Risiken unerwähnt. So sollte man sich als Investor zum Beispiel bewusst sein, dass die zunehmende geopolitische Rivalität mit dem Westen nicht nur im Extremfall ein militärisches Eskalationsrisiko mit sich bringt, sondern die damit verbundene (technologische) Entkopplung auch mittelfristig das chinesische Wachstumspotenzial weiter verringern könnte. Ähnliches gilt für die sich beschleunigende Überalterung der Gesellschaft oder die häufiger werdenden Staatseingriffe, die uns ebenfalls Anlass zur Sorge geben.

Eine gute Nachricht ist, dass die chinesische Volkswirtschaft aufgrund der jüngsten Wachstumsschwäche sowie des günstigen Zugangs zu russischen Rohstofflieferungen den globalen Inflationsschub der letzten Monate nicht mitgemacht hat (vgl. Abbildung 5). Dadurch verfügt die Zentralbank – im Gegensatz zu ihren Pendants im Westen – über einen signifikanten geldpolitischen Spielraum, der bei einer drohenden Verfehlung des Wachstumsziels genutzt werden könnte.

Abb. 4: Quelle: NBS, Bloomberg, Helaba Invest; Stand: 12.03.2023; Abb. 5: Quelle: BLS, Eurostat, Bloomberg, Helaba Invest; Stand: 12.03.2023

Das bei genauem Hinsehen eher konservativ gewählte Wachstumsziel der Zentralregierung zeigt, dass die Zeiten Chinas als globale Konjunkturlokomotive vorbei sind. Wir sehen das Reich der Mitte im Jahr 2023 vielmehr als einen stabilisierenden Anker: Die internationalen Spillover-Effekte von Chinas Wiedereröffnung sind klein, bedeuten bei einigen Ländern aber eventuell den Unterscheid zwischen Nullwachstum und milder Rezession. Falls das Wachstumsmomentum doch unerwartet abkippen sollte, so könnte die chinesische Zentralbank (PBoC) dank der niedrigen Inflation zumindest noch einmal unterstützend eingreifen.

Investoren, die nun über ein Engagement in chinesischen Wertpapieren nachdenken, sollten berücksichtigen, dass mit der fulminanten Erholungsrallye im MSCI China seit Mitte November bereits viele gute Nachrichten eingepreist sind. Den verbleibenden Chancen stehen komplexe und zum Teil strukturelle Risiken gegenüber. Hier ist im Zweifel ein genaues Abwägen gefragt.

Fazit und Marktimplikationen:

Das bei genauem Hinsehen eher konservativ gewählte Wachstumsziel der Zentralregierung zeigt, dass die Zeiten Chinas als globale Konjunkturlokomotive vorbei sind. Wir sehen das Reich der Mitte im Jahr 2023 vielmehr als einen stabilisierenden Anker: Die internationalen Spillover-Effekte von Chinas Wiedereröffnung sind klein, bedeuten bei einigen Ländern aber eventuell den Unterscheid zwischen Nullwachstum und milder Rezession. Falls das Wachstumsmomentum doch unerwartet abkippen sollte, so könnte die chinesische Zentralbank (PBoC) dank der niedrigen Inflation zumindest noch einmal unterstützend eingreifen.

Investoren, die nun über ein Engagement in chinesischen Wertpapieren nachdenken, sollten berücksichtigen, dass mit der fulminanten Erholungsrallye im MSCI China seit Mitte November bereits viele gute Nachrichten eingepreist sind. Den verbleibenden Chancen stehen komplexe und zum Teil strukturelle Risiken gegenüber. Hier ist im Zweifel ein genaues Abwägen gefragt.

Dieses Dokument wurde von der Helaba Invest mit größter Sorgfalt und nach bestem Wissen und Gewissen erstellt. Es dient ausschließlich zu Informationszwecken für professionelle Anleger gem. § 1 Abs. 19 Nr. 32 KAGB oder semi-professionelle Anleger gem. § 1 Abs. 19 Nr. 33 bzw. professionelle Kunden gem. § 67 Abs. 2 WpHG und ist nicht auf die speziellen Anlageziele, Finanzsituationen oder Bedürfnisse individueller Empfänger ausgerichtet. Bevor ein Empfänger dieses Dokuments auf der Grundlage der darin enthaltenen Informationen oder Empfehlungen handelt, sollte er abwägen, ob diese Entscheidung für seine individuellen Umstände passend ist und ggfs. seine Anlageentscheidung unter Hinzuziehung eines unabhängigen fachlichen Beistandes treffen.

Das vorliegende Dokument ist ohne die dazugehörigen mündlichen Erläuterungen nur von eingeschränkter Aussagekraft. Alle in dem vorliegenden Dokument aufgeführten Informationen stammen aus Quellen, die von der Helaba Invest für zuverlässig befunden wurden. Dennoch übernimmt die Helaba Invest keinerlei Garantie für deren Richtigkeit oder Vollständigkeit und übernimmt keine Haftung für allfällige Schäden, die direkt oder indirekt mit den vorliegenden Informationen zusammenhängen.

Berechnungen, die auf historischen Daten beruhen, stellen keine verbindliche Zusage oder Gewährleistung für die Zukunft dar. Die frühere Wertentwicklung lässt nicht auf zukünftige Renditen schließen. Zukünftige Ergebnisse können sowohl niedriger als auch höher ausfallen.

Bei den dargestellten Szenarien handelt es sich um eine Schätzung der zukünftigen Wertentwicklung, die auf Erkenntnissen aus der Vergangenheit über die Wertentwicklung dieser Anlage und/oder den aktuellen Marktbedingungen beruht und kein exakter Indikator ist. Wie viel Sie tatsächlich erhalten, hängt davon ab, wie sich der Markt entwickelt und wie lange Sie die Anlage/das Produkt halten.

Soweit dieses Dokument lizenzpflichtige Indizes oder Indexdaten enthält gilt Folgendes: (i) Weder die Helaba Invest noch der jeweilige Lizenzgeber und/oder Indexanbieter oder eines mit diesen verbundenen Unternehmen oder sonstige Dritte übernehmen eine Garantie und/oder eine Gewährleistung für die Richtigkeit und/oder Vollständigkeit der Indizes bzw. der den Indizes zugrundeliegenden Daten, (ii) die Indizes und die den Indizes zugrundeliegenden Daten sind lizenzrechtlich geschützt, die Nutzung bedarf der ausdrücklichen Genehmigung des jeweiligen Lizenzgebers bzw. Indexanbieters und (iii) weder der Lizenzgeber noch der Indexanbieter noch ein mit diesen verbundenes Unternehmen oder sonstige Dritte übernehmen eine Verantwortung für Produkte bzw. sonstige Leistungen der Helaba Invest.