Emerging bedeutet auch „emporkommen“

Tatsächlich ist es beeindruckend, wie sich diese aufstrebenden Volkswirtschaften entwickelt haben. So hat sich seit 2003 ihr Anteil am Welt-BIP nach Kaufkraftparität von 45% auf stattliche 59%[2] im letzten Jahr erhöht. Für das laufende und nächste Jahr liegt das erwartete Wachstum für EM mit etwas mehr als 4% erneut deutlich oberhalb der entwickelten Märkte (2024e: 1,2%; 2025e: 1,7%)[3]. Geringere Kosten auf Seiten der Schwellenländer, positive demographische und technologische Entwicklungen sprechen auch mittelfristig für Wachstumsvorteile. Viele EM-Länder haben aus zurückliegenden Schocks gelernt. Nach der Asien- und Russlandkrise Ende der 90er Jahre wurden die Zentralbankreserven erheblich aufgestockt und weitreichend auf hohem Niveau beibehalten. Aus diesem Grund hat sich die Robustheit gegenüber makroökonomischen Schocks signifikant erhöht. Ein weiterer positiver Aspekt ist eine geringere Verschuldung in Emerging Markets. So liegen die größten sechs EM-Länder mit durchschnittlich 46% erheblich unter derjenigen der G7-Staaten (127%)[4]. Dadurch sollten sie mehr Raum haben, bei etwaigen wirtschaftlichen Durststrecken über Schuldenaufnahme flexibel Wachstumsimpulse setzen zu können. Beachtlich „emporgekommen“ ist auch die Marktkapitalisierung. So hat sich diese seit 2002 bis Januar 2024 im Bereich der EM-Staatsanleihen auf rd. 1,2 Bio. USD ca. versechs- und bei EM-Corporates auf über 1 Bio. USD ca. vervierzigfacht[5]. Damit einher gehen eine verbesserte Liquidität sowie deutlich erhöhte Diversifikationsmöglichkeiten.

Wie sehen die Ertragschancen an den EM-Bondsmärkten aus?

Der starke Anstieg der Inflationsraten hat seit 2022 weltweit zu einem enormen Anstieg des Renditeniveaus an den Bondsmärkten geführt. Mit rückläufigen Teuerungsraten haben sich inzwischen die EU- und US-Renditen wieder zurückgebildet. Die Risikoprämien in den Emerging Markets verbleiben aber, vor allem in Osteuropa und den am wenigsten entwickelten Staaten, auf attraktiven Niveaus. Im Ergebnis bieten EM-Bonds damit die höchsten Renditelevels seit der europäischen Schuldenkrise.

EM-Unternehmensanleihen sind eine interessante Alternative

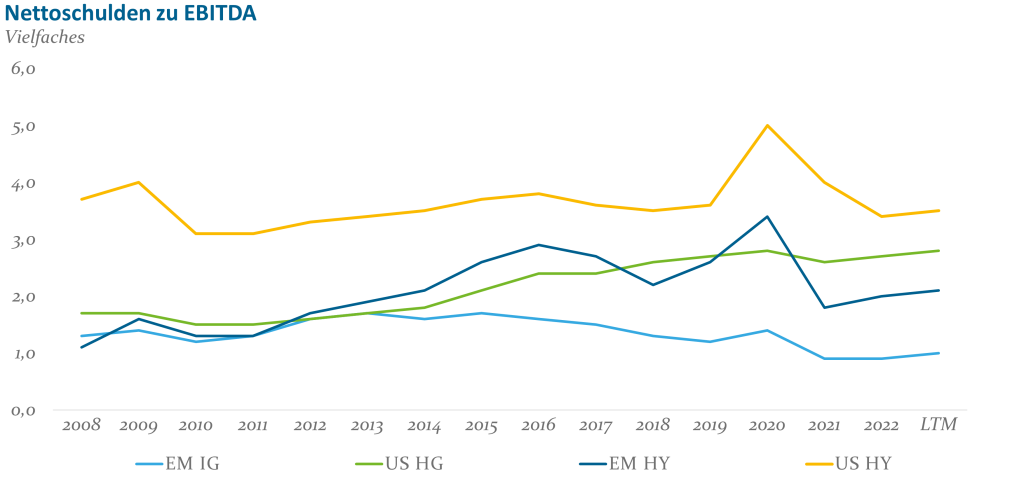

Investoren konzentrieren sich bei EM-Investments häufig auf Staatsanleihen. Allerdings bieten auch Corporate Bonds aus Schwellenländern in Hartwährung attraktive Opportunitäten. Deren Unternehmenssitz befindet sich oft in den großen und stabilen Schwellenländern, welche erfolgreiches Unternehmertum erst ermöglichen. Außer dynamischeren Wachstumsperspektiven und ausgezeichneten Diversifikationsmöglichkeiten (Faktor 4-5 vs. Staatsanleihen) sprechen auch die im Vergleich mit US-Pendants günstigeren Verschuldungskennzahlen für EM-Corporates.

EM-Corporate Bonds eignen sich mit einer Duration von aktuell rd. 4 Jahren zudem für institutionelle Anleger, die eine weniger zinssensitive Anlage im EM-Bereich (Staaten rd. 6-7 Jahre) bevorzugen.

Dotierung von EM-Exposure mit maßkonfektionierten EM-Fonds

Die Helaba Invest verfügt im Bereich Emerging Market Bonds seit vielen Jahren über etablierte, aktive Investmentprozesse, ein professionelles Team sowie auch von externen Agenturen ausgezeichnete Bewertungen[6]. Das Spektrum reicht von Benchmark-orientierten Fonds mit den Schwerpunkten Staatsanleihen bzw. Corporate Bonds bis hin zu gemischten Total Return-Fonds, z.B. mit Beschränkung auf Investmentgrade-Emissionen oder einer kurzen Duration im Bereich von durchschnittlich drei Jahren.

Fazit

Wir sind der Meinung, dass die Anlageklasse EM-Bonds eine überzeugende Kombination aus attraktiver Rendite, solidem Wachstum und breit angelegter Diversifikation bietet. Auch aufgrund ihres wachsenden Marktgewichts dürften sie in der Strategischen Asset Allokation eine immer bedeutendere Rolle spielen. Zwar sind durch unerwartete geopolitische Verschlechterungen oder enttäuschte Zinserwartungen auch Kursrückgänge einzukalkulieren. Das aktuelle Renditeniveau bietet einen komfortablen Puffer für solche Entwicklungen. In dem von uns erwarteten Szenario von weltweit sinkenden Leitzinsen und Renditen liegt das Ertragspotenzial für Emerging Market-Bonds über der aktuellen Effektivverzinsung, was derzeit den ganz besonderen Charme von EM-Bonds ausmacht.

[1] Quelle: Moody’s, Sovereign default and recovery rates, 1983-2022, 13. April 2023

[2] Quelle: IWF

[3] Quelle: Bloomberg Konsensus Schätzungen

[4] Quellen: IWF, eigene Berechnungen, 1Top 6 Länder mit der höchsten Gewichtung im J.P. Morgan EMBI Global Composite

[5] Quelle: JPM

[6] Quelle: Morningstar, Telos