Darum in die Asien-Pazifik-Region investieren

Die Märkte der äußerst heterogen Asien-Pazifik-Region bieten unterschiedliche Investitionschancen, jedoch lassen sich grundsätzliche Trends in der Region erkennen. Vor allem die fundamentalen Marktdaten sprechen für eine positive, zukünftige Entwicklung in der Region. Insbesondere das Wirtschaftswachstum, der zunehmende Wohlstand, das Marktwachstum, die Urbanisierung und die Demographie sind hier als wesentliche Faktoren zu nennen.

Wirtschaftswachstum

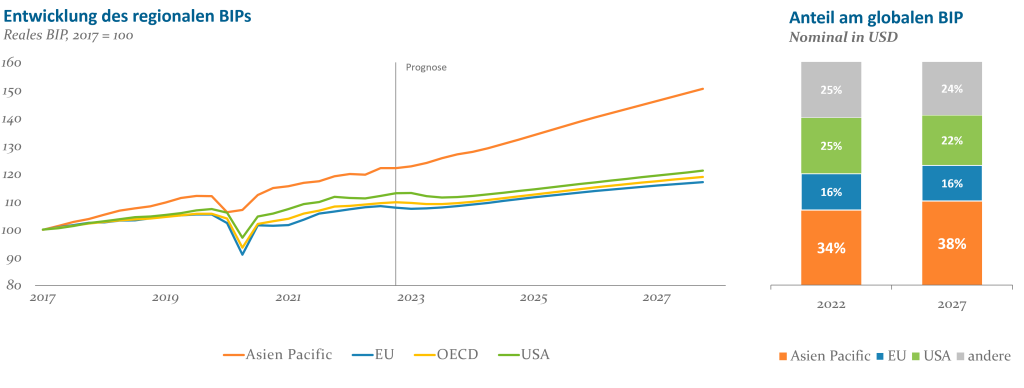

Die Asien-Pazifik-Region ist aktuell und wird auch in Zukunft der Wachstumsmotor der Weltwirtschaft sein. Im Jahr 2022 umfasste die Region 34% des globalen Bruttoinlandsprodukts (BIP). Der Anteil soll sogar in nur 5 Jahren um 4%-Punkte bis 2027 zunehmen. Im gleichen Zeitraum sinkt im Vergleich der globale BIP-Beitrag der USA von 25% auf 22% (vgl. Abbildung 1). Dies bedeutet für die regionalen Immobilienmärkte, dass das Wirtschaftswachstum Nachfrage und Potenzial für langfristiges Mietwachstum schafft.

Abb. 1: Wachstumsprognose des regionalen BIPs in der Region Asien-Pazifik; Quelle: Oxford Economics, Stand: Januar 2023.

Zunehmender Wohlstand

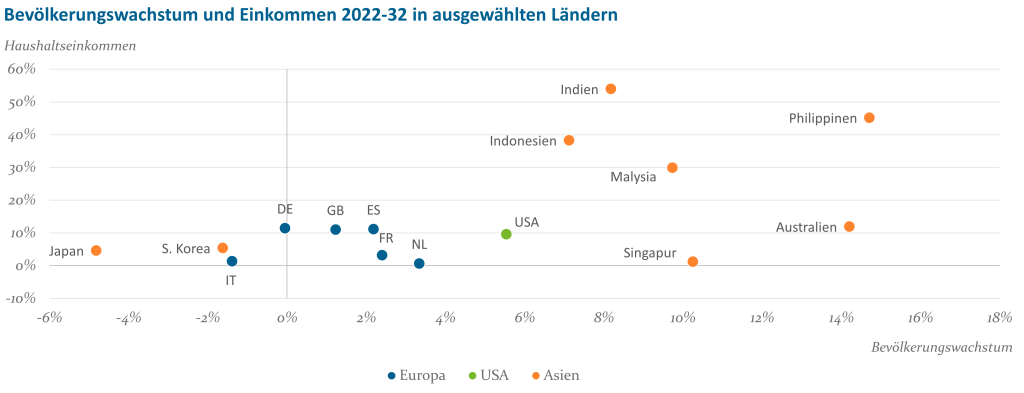

Das starke Wirtschaftswachstum der Region führt zu einer Zunahme des Wohlstands in der Bevölkerung. Dies spiegelt sich auch in der Entwicklung des Haushaltseinkommens wider, welches bis 2032 um +25% für die Gesamtregion steigen soll. Als Einzelbeispiel ist Australien zu nennen, welches einen zweistelligen Anstieg des Haushaltseinkommen in den nächsten Jahren erwarten lässt. Der gestiegene Wohlstand beflügelt den privaten Konsum, welcher wiederrum als Nachfragetreiber für den Einzelhandels-, Hotel- und Logistikmarkt wirkt.

Demographie

Der demographische Wandel befindet sich je nach Land in einer unterschiedlichen Phase und bietet verschiedene Investmentchancen.

Ein ausgeprägtes Bevölkerungswachstum ist vor allem in den Emerging Markets zu beobachten. Hier wird ein Anstieg der Bevölkerung um +400 Mio. bis 2030 erwartet. Überdies weisen auch Länder wie Australien ein starkes Bevölkerungswachstum sowie eine junge Bevölkerung auf.

Japan hingegen kämpft mit einer alternden und schrumpfenden Bevölkerung. Dies führt in den nächsten Jahren zu einer Veränderung der Nachfrage auf dem Wohnungsmarkt, wie z. B. den steigenden Bedarf nach altersgerechtem Wohnen. Grundsätzlich bleibt festzuhalten, dass das anhaltende Bevölkerungswachstum und die Veränderung der Nachfragebasis für alle Nutzungsarten auf dem Immobilienmarkt verschiedene Investmentchancen bietet.

Abb. 2: Prognose des Bevölkerungswachstums und der Einkommen bis 2032; Quelle: Oxford Economics; Stand: Januar 2023

Urbanisierung

Auch der Trend der Urbanisierung wird in der Asien-Pazifik-Region in den nächsten Jahren nicht abreißen. Bis in das Jahr 2050 wird mit einem Zuwachs der Einwohner in urbanen Gebieten in Höhe von +1,1 Mrd. gerechnet. Die Urbanisierungsquote liegt noch bei < 50%. Dies bedeutet, dass Metropolen weiterhin attraktive Investitionsbedingungen durch den prognostizierten Zuwachs bieten und die anhaltende Nachfrage unterstützen. Ein gutes Beispiel für die Urbanisierung aus der jüngsten Vergangenheit zeigt die Entwicklung in Tokio. Die Urbanisierung führte hier durch pragmatische Konzepte zu einer starken Verdichtung der Stadt. Die Metropole setzte beispielsweise auf Minihäuser (Tiny Houses) in Baulücken oder auf Wohnungsaufstockungen auf Parkhausdächern (Hybridnutzung) und schaffte so zusätzlichen Wohnraum.

Marktwachstum

Des Weiteren zeichnet sich die Asien-Pazifik-Region durch einen hohen Anteil am globalen Immobilienmarkt aus. Die fundamentalen Trends befeuern das Interesse an der Region sowie das regionale Immobilien-Marktwachstum. Es ist davon auszugehen, dass das erwartete BIP-Wachstum auch das Immobilienuniversum erheblich vergrößern wird. Dies sollte zu einer höheren Gewichtung der Regionen in institutionellen Immobilien-Portfolios führen.

Überdies bieten verschiedene Märkte in der Asien-Pazifik-Region aufgrund der Neujustierung der Preise im vergangenen Jahr oder aufgrund von individuellen Marktgegebenheiten interessante Ankaufsopportunitäten.

Preisanpassungen im Immobilienmarkt sind aufgrund des Zinsanstiegs z.B. in Australien zu beobachten. In Südkorea hat die Preisanpassung in den Immobilienmärkten schon begonnen, jedoch ist diese auch hier noch nicht vollends abgeschlossen.

Japan bietet z.B. interessante Marktgegebenheiten, da es hier noch einen positiven Rendite-Spread gegenüber den risikolosen Zinssätzen gibt (z.B. für Wohnimmobilien). Daneben bietet Japan einen sehr stabilen Immobilienmarkt ohne starke Volatilitäten und stellt somit eine optimale Portfoliogrundlage dar.

Festzuhalten bleibt, dass die o.g. fundamentalen Faktoren für eine zukünftige positive Entwicklung in der Asien-Pazifik-Region sprechen. Das Bevölkerungswachstum, der demographische Wandel und die Urbanisierung unterstützen z. B. die Flächennachfrage (d.h. auch ein nachhaltiges Mietwachstum). Hinzu kommt, dass durch die Abkühlung der Immobilienmärkte in der Asien-Pazifik-Region im vergangenen Jahr und die Neujustierung der Preise sich interessante Einstiegschancen in die Region bieten.

Vorteile von Co-Investments

Die aktuellen Investitionschancen in der Asien-Pazifik-Region können durch unterschiedliche Investitionsstrategien und -modelle genutzt werden. Insbesondere Co-Investment-Opportunitäten bieten eine interessante Alternative zu den indirekten Beteiligungen durch klassische Fondsstrukturen. Co-Investments (gemeinsame Investitionen) können z. B. als Sidecar-Co-Investment, Direct Co-Investment oder als Co-Investment-Fonds realisiert werden.

Co-Investments werden bislang nur vereinzelt im Markt umgesetzt und stellen deshalb als Segment eine Marktnische dar, welche im asiatischen Bereich ca. 8-10% der Gesamtinvestments ausmacht.

Die Vorteile von klassischen Co-Investments, also dem direkten Erwerb eines einzelnen Assets/Portfolios, bestehen dabei aus der Mitwirkung bei der Auswahl und der Prüfung einer konkreten Investition und der somit verbundenen größeren Nähe zum Zielinvestment. Dies ermöglicht es Investoren, auch ohne lokale Präsenz oder Nähe gezielt an spezifischen Objekten zu partizipieren und im Ankauf sowie während der Haltedauer auf essenzielle Themen Einfluss zu nehmen. Die Wahl des lokalen Partners und des Co-Investors ist dabei für den Erfolg der Strategie von großer Bedeutung.

Im Unterschied zum klassischen, direkten Erwerb von Immobilien, bei dem oft ein hoher Anteil an Eigenkapital benötigt wird und somit die Diversifikation und der nominelle Aufbau eines Portfolios eingeschränkt werden, bieten Co-Investments (z. B. als Minderheitsbeteiligung mit einem Partner) außerdem die Möglichkeit, sich mit einem geringerem Eigenkapitalanteil direkt an Immobilien zu beteiligen.

Eine direkte Beteiligung erfordert eine hohe Kompetenz in der Strukturierung der Transaktion sowie in der kaufmännischen und technischen Prüfung der Objekte. Darüber hinaus sind ein tiefes Verständnis des Zielmarktes und der lokalen Marktzyklen sowie ein gutes Netzwerk vor Ort unabdingbar. Für das entsprechende Markt-Know-how und das Netzwerk ist die Zusammenarbeit mit regional verwurzelten, lokalen Geschäftspartnern sinnvoll, da sie in ihrem Segment als „best in class“ gelten und Zugang zu Immobilienobjekten haben, die für ausländische Investoren oft verschlossen sind.

Die Investment-Nachfrage sowie der Wettbewerb in diesem Marktsegment sind niedriger als in den Hauptbereichen des Marktes. Der geringere Wettbewerb führt zu potenziell attraktiveren Ankaufspreisen. Überdies bieten Co-Investments i.d.R. prognostizierbare Cash-Flows mit einem planbaren Investitionszeitraum. Auch die Zusammenstellung individueller, granularer Portfolios ist möglich.

Unsere Fondslösung für Sie

Aufgrund der zuvor genannten Besonderheiten sowie ihrer Fokussierung erfordern Co-Investments eine tiefergehende regulatorische und fachliche Betreuung des Investments.

Mit dem HI-Asien-Immo-Co-Investment-Club profitieren Investoren von der fundierten Kompetenz der Helaba Invest im Rahmen der Transaktionsprüfung, Fondsstrukturierung und -administration. Aufgrund ihrer langjährigen Erfahrung und dem gut etablierten Netzwerk zu lokalen Partnern in der Asien-Pazifik-Region bildet die Helaba Invest damit die Schnittstelle zwischen Investor und lokalen Anbietern.

Der Fonds bündelt die in den Immobiliengesellschaften gehaltenen Co-Investments und ermöglicht dem Anleger somit einen indirekten Zugang zu den Co-Investments.

Die Fondsstrategie sieht Co-Investments in Form von Minderheitsbeteiligungen vor. Ziel ist es, Minderheitsbeteiligungen, i.d.R. 20-40%, max. 49% am Objekt in Form von Joint-Ventures mit lokal erfahrenen Partnern einzugehen. Durch die Auswahl hochwertiger Einzelobjekte bietet der Fonds Anlegern sowohl ein unabhängiges, aktives Mitspracherecht als auch eine hohe Granularität des Co-Investitionsportfolios. Das Risiko wird nicht nur die Objektdiversifikation, die unterschiedlichen Quoten der Minderheitsbeteiligung, sondern auch durch die geographische Diversifikation gestreut. Dabei investiert der Fonds in die Kernmärkte Australien, Japan, Südkorea und Singapur. Ggf. können passende Immobilien in weiteren Märkten beigemischt werden.

Dem Fonds liegt eine Core+/ Value-add Risiko-/Renditestrategie zu Grunde, durch die laufende Erträge sowie eine IRR von 10-11% erwartet werden.

Der HI-Asien-Immo-Co-Investment-Club wird den Strukturierungsanforderungen deutscher Investoren durch die Immobilienquotenfähigkeit gerecht. Darüber hinaus vermeidet der Fonds opportunistische Investments mit hohen Risiken und zu hohem LTV (>60%).

Fazit:

Co-Investments eröffnen Investoren neue Zugangswege und Investitionsstrukturen und stellen gerade auch in Märkten, die ein besonderes Know-how erfordern, eine interessante Anlagealternative dar. Die Abkühlung der Immobilienmärkte in der Asien-Pazifik-Region im vergangenen Jahr und die Neujustierung der Preise eröffnen interessante Ankaufsopportunitäten.

Dies ist eine Marketing-Anzeige und bildet keine Offerte zum Kauf von Anteilen. Auf der Grundlage dieser Anzeige darf kein Kaufauftrag entgegengenommen werden.

Dieses Dokument wurde von der Helaba Invest mit größter Sorgfalt und nach bestem Wissen und Gewissen erstellt. Es dient ausschließlich zu Informationszwecken für professionelle Anleger gem. § 1 Abs. 19 Nr. 32 KAGB bzw. professionelle Kunden gem. § 67 Abs. 2 WpHG und ist nicht auf die speziellen Anlageziele, Finanzsituationen oder Bedürfnisse individueller Empfänger ausgerichtet. Bevor ein Empfänger dieses Dokuments auf der Grundlage der darin enthaltenen Informationen oder Empfehlungen handelt, sollte er abwägen, ob diese Entscheidung für seine individuellen Umstände passend ist und sollte folglich seine Anlageentscheidung unter Hinzuziehung eines unabhängigen fachlichen Beistandes treffen.

Das vorliegende Dokument ist ohne die dazugehörigen mündlichen Erläuterungen nur von eingeschränkter Aussagekraft. Alle in dem vorliegenden Dokument aufgeführten Informationen stammen aus Quellen, die von der Helaba Invest für zuverlässig befunden wurden. Dennoch übernimmt die Helaba Invest keinerlei Garantie für deren Richtigkeit oder Vollständigkeit und übernimmt keine Haftung für allfällige Schäden, die direkt oder indirekt mit den vorliegenden Informationen zusammenhängen.

Berechnungen, die auf historischen Daten beruhen, stellen keine verbindliche Zusage oder Gewährleistung für die Zukunft dar. Daher bieten vergangene Wertentwicklungen keine Garantie für zukünftige Ergebnisse. Zukünftige Ergebnisse können sowohl niedriger als auch höher ausfallen. Die Berechnungsmethodik zur Wertentwicklung entspricht der BVI-Methode (netto).

Die Aussagen über zukünftige Erwartungen und andere in die Zukunft gerichteten Aussagen beruhen auf der gegenwärtigen Sichtweise und den gegenwärtigen Annahmen des Portfoliomanagements zu dem jeweils aktuellen Datum. Die tatsächlichen Ergebnisse, Entwicklungen oder Ereignisse sind abhängig von zukünftigen Marktänderungen und können erheblich von den in den abgegebenen Prognosen und Aussagen ausgedrückten abweichen.

Diese Publikation enthält lizenzpflichtige Indizes oder Indexdaten. In diesem Zusammenhang gilt Folgendes: (i) Weder die Helaba Invest noch der jeweilige Lizenzgeber und/oder Indexanbieter oder eines mit diesen verbundenen Unternehmen oder sonstige Dritte übernehmen eine Garantie und/oder eine Gewährleistung für die Richtigkeit und/oder Vollständigkeit der Indizes bzw. der den Indizes zugrundeliegenden Daten, (ii) die Indizes und die den Indizes zugrundeliegenden Daten sind lizenzrechtlich geschützt, die Nutzung bedarf der ausdrücklichen Genehmigung des jeweiligen Lizenzgebers bzw. Indexanbieters und (iii) weder der Lizenzgeber noch der Indexanbieter noch ein mit diesen verbundenes Unternehmen oder sonstige Dritte übernehmen eine Verantwortung für Produkte bzw. sonstige Leistungen der Helaba Invest.

Die von der Helaba Invest angebotenen Investmentkonzepte unterliegen der fortwährenden Überprüfung. Die Helaba Invest behält sich daher die unangekündigte Änderung der hier dargestellten Konzepte, Vorgehensweisen bzw. Mechanismen oder ein nur temporäres Abweichen hiervon, bspw. aufgrund nicht prognostizierbarer exogener Umstände, vor.

Das dargestellte Produkt hat möglicherweise steuerliche Auswirkungen zur Folge. Zur Vermeidung von Steuernachteilen empfehlen wir daher dringend, einen Experten wie beispielsweise einen Steuerberater oder Wirtschaftsprüfer rechtzeitig zu Rate zu ziehen. Für evtl. eintretende steuerliche Nachteile beim Kauf dieses Produktes oder Umsetzung einer in dieser Unterlage enthaltenen Information für Ihren Fonds können wir keine Haftung für allfällige Schäden übernehmen, die direkt oder indirekt mit dem dargestellten Produkt zusammenhängen.