Corporate Private Debt – Ein vielseitiges Teilsegment von Private Debt

Private Debt lässt sich dem Kosmos der Alternativen Investments zuordnen, welcher Investmentopportunitäten neben den traditionellen Assetklassen wie etwa Aktien umfasst. Die Anlageklasse Private Debt ist in der Literatur nicht übereinstimmend definiert, jedoch wird die folgende Begriffsdefinition schwerpunktmäßig verwendet:

Private Debt umfasst die Breitstellung von Fremdfinanzierungsinstrumente durch vornehmlich privatwirtschaftliche institutionelle Investoren abseits des Bankensektors.

In anderen Worten ist Private Debt eine alternative Form der Kreditfinanzierung, welche den illiquiden Anlageformen zugeordnet ist. Die Anlageklasse Private Debt lässt sich nach weiteren Kategorien untergliedern, wie z.B. dem Rendite-/Risikoprofil der Kredittranchen in Verbindung mit dem jeweiligen Finanzierungszweck sowie weiteren Faktoren wie beispielsweise Währung, Land, Bonität, etc. Die Kredittranchen lassen sich nach Senior Private Debt (vorrangig besichert), Subordinated Debt (nachrangig besichert) und Unitranche (Mischung aus vorrangig sowie nachrangig besicherten Tranchen) einteilen.

Die Finanzierungszwecke im Private Debt-Bereich sind sehr unterschiedlich und können z.B. Flugzeuge, Handelsforderungen und Unternehmen umfassen. Werden Unternehmen finanziert, handelt es sich um Corporate Private Debt. Corporate Private Debt ermöglicht institutionellen Investoren, insbesondere über Kreditfonds am Kreditmarkt sowohl an größeren als auch an mittelständischen Unternehmen zu partizipieren.

Kreditfonds im Corporate Private Debt-Bereich weisen eine Vielzahl unterschiedlicher Anlagestrategien auf, welche sich schwerpunktmäßig in die folgenden Kategorien einteilen lassen:

- Direct Lending (primäre direkte Kreditvergabe),

- Distressed Debt (z.B. notleidende Kredite),

- Special Situations (Sondersituationen, hierzu zählen u. a. Umstrukturierungen),

- Mezzanine (Finanzierungsmischform zwischen Eigen- und Fremdkapital) und

- Venture Debt (Wagniskapital).

Besonders hervorzuheben ist, dass in den letzten Jahren Corporate Private Debt-Fonds im Direct Lending-Segment vermehrt Leveraged Buy-Out (LBO)-Finanzierungen übernommen haben (d.h. fremd(kapital)finanzierte Unternehmensübernahmen) und sich dadurch noch stärker als interessante Finanzierungsquelle für Unternehmen etablieren konnten.

Positive Marktstimmung und Aussichten für Private Debt

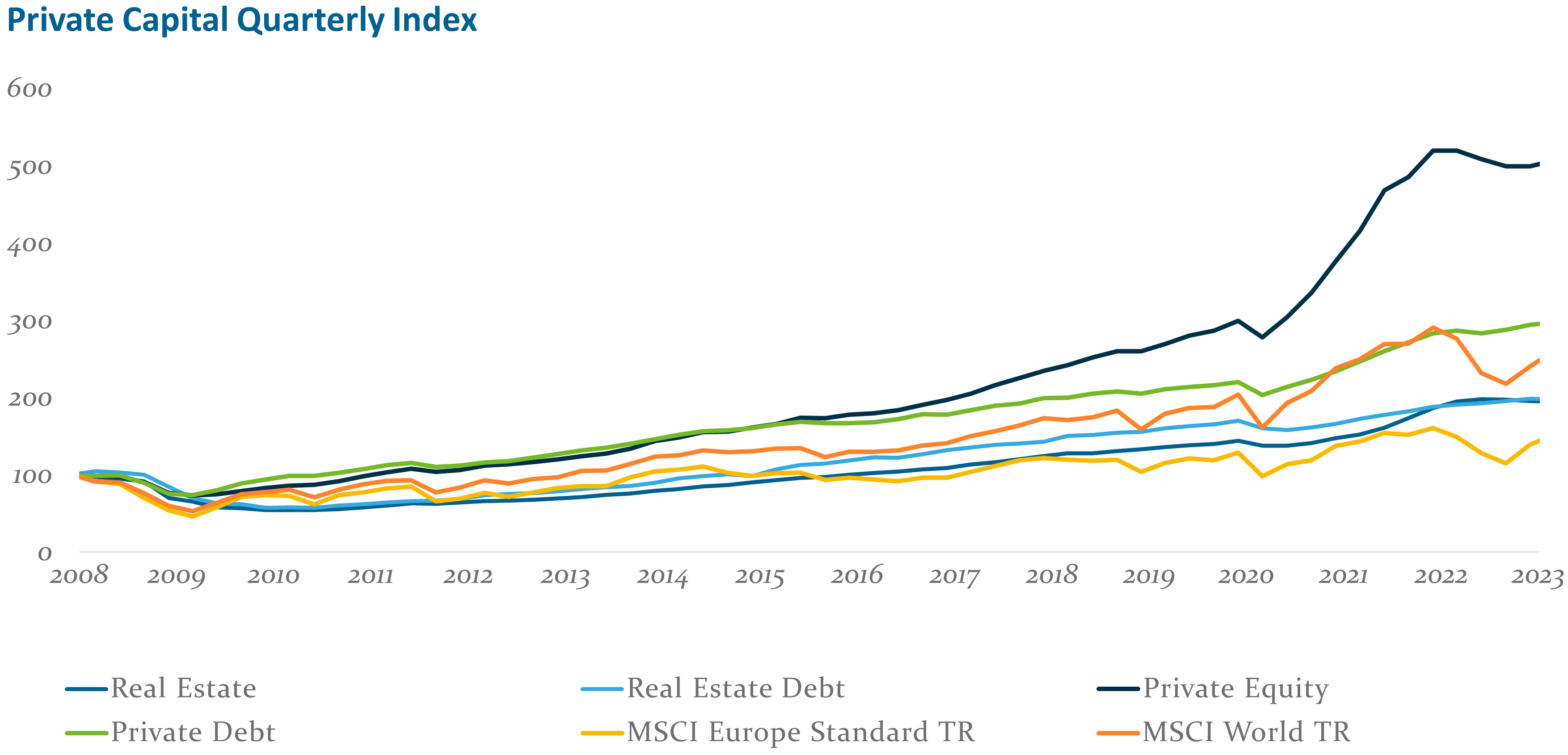

Die Betrachtung der Private Capital Quarterly Indizes von Preqin zeigt, weshalb Private Debt in den letzten Jahren bei institutionellen Investoren beliebt war. Der Private Debt Index schneidet im Vergleich überdurchschnittlich ab und weist eine attraktive Performance bei vergleichsweise niedriger Volatilität auf (siehe Abbildung 1).

Abb. 1: Private Capital Quarterly Index; Quelle: Private Debt Q2 2023: Preqin Quarterly Update data pack

Die historisch attraktive Performance spiegelt sich auch in der positiven Investorenstimmung am Markt wider. Gemäß des Preqin Investor Outlook (Alternative Assets, H2 2023) waren 90% der befragten Investoren der Überzeugung, dass die Anlageklasse Private Debt ihre Erwartungen erfüllt oder sogar übertroffen hat.

Das Fundraising im Private Debt-Bereich wird für das gesamte Jahr 2023 voraussichtlich das Niveau von 2022 erreichen oder sogar übertreffen.[1] Im Jahr 2023 haben u.a. die makroökonomischen Aussichten ein stärkeres Fundraising verhindert, jedoch könnte die positive Investorenstimmung das Fundraising bald wieder stärker beleben. Nichtdestrotz ist die relativ flache Entwicklung im Fundraising im Vergleich zu anderen Assetklassen im Jahr 2023 als sehr stabil einzustufen.

Ein weiteres positives Bild der Anlageklasse Private Debt zeigt sich auch in einer Investoren-Befragung von Preqin: Danach möchten 55% der Investoren ihre Private Debt-Position im Portfolio langfristig ausbauen, lediglich 8% planen eine Verringerung der Position.

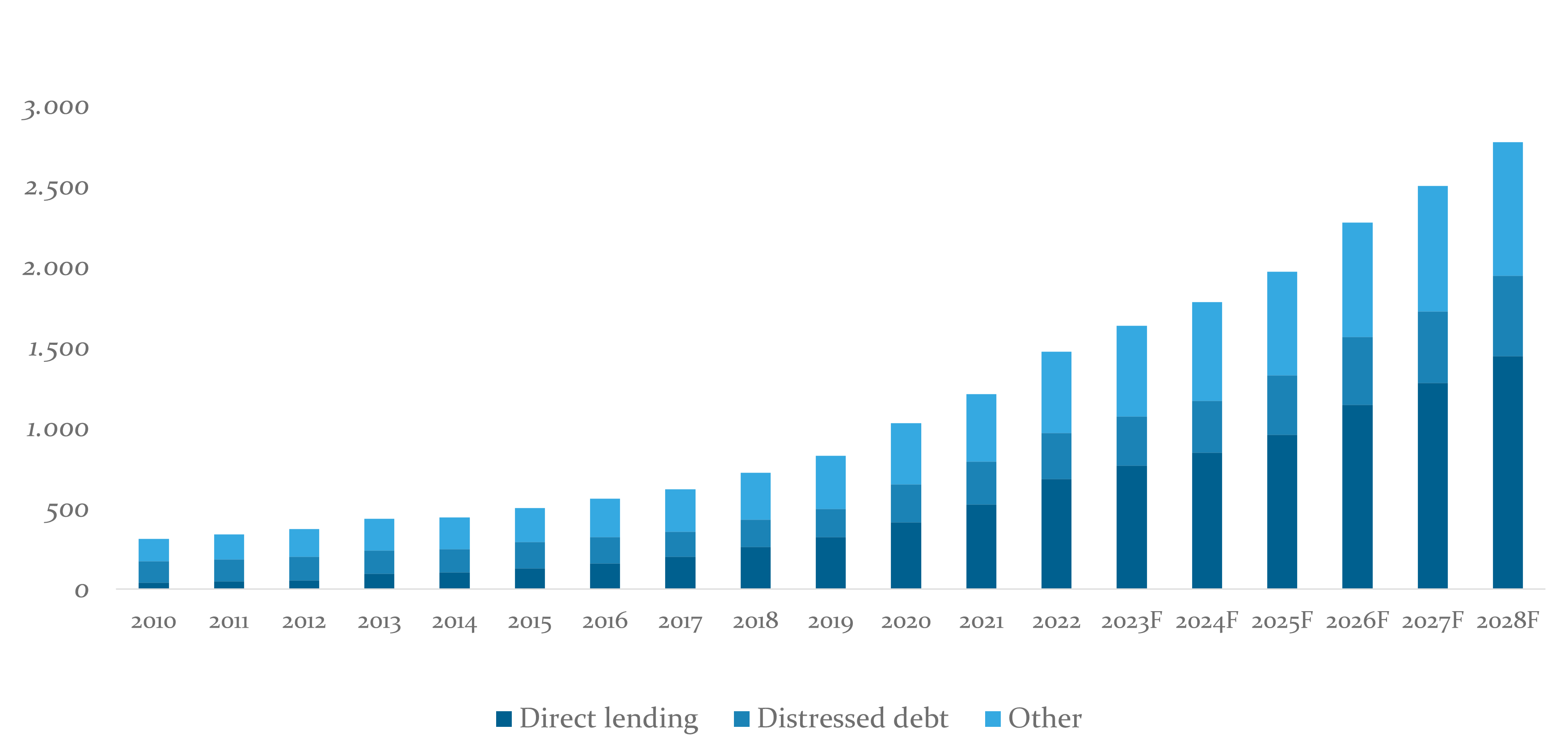

Überdies rangiert die Strategie Direct Lending gemäß Investoreneinschätzung unter den besten Investmentopportunitäten für zukünftige Investitionen. Die Markteinschätzung spiegelt sich auch in den Schätzungen der Entwicklung der „Global Private Debt Assets Under Management (AUM)“ wider, welche ein starkes Wachstum in Höhe von 13,3% p.a. von 2022 bis 2028 prognostizieren (siehe Abbildung 2). Für den gleichen Zeitraum wird ein Wachstum von 9,7% p.a. bei Distressed Debt erwartet.

[1] Quelle: Preqin Global Report 2024: Private Debt

Abb. 2: Wachstumserwartung der AUM nach Sub-Strategie; Quelle: Preqin Global Report: Private Debt 2024 data pack

Auch bei institutionellen Investoren in Deutschland ist insbesondere Corporate Private Debt weiterhin ein sehr wichtiger Portfoliobaustein. Gemäß Investor Survey 2023 vom Bundesverband Alternative Investments e.V. (BAI) im September 2023 beabsichtigen mehr als 50% der Investoren, die Corporate Private Debt-Position im Portfolio auszubauen. 35% wollen an der aktuellen Portfolioallokation festhalten und lediglich 9% planen einen Positionsabbau. Institutionelle Investoren in Deutschland beteiligen sich an der Anlageklasse Corporate Private Debt schwerpunktmäßig über Single Funds und Dachfonds.

Chancen und Herausforderungen für Corporate Private Debt

Das Marktumfeld für Corporate Private Debt hat sich in den vergangenen Jahrzehnten immer wieder geändert. Im vergangenen Jahr hat die Anlageklasse infolge des gestiegenen Zinsniveaus sowie der allgemeinen Verbesserung der Konditionen für Kredite wieder deutlich an Attraktivität gewonnen. Je nach Darlehensart ergeben sich aktuell Renditen von 7 – 15% p.a., was im Vergleich zu den Vorjahren einen deutlichen Renditesprung darstellt.

Die Darlehen in europäischen Strukturen sind normalerweise variabel verzinslich und werden viertel- oder halbjährlich gezahlt, womit sie ein vergleichbares Ausschüttungsprofil wie entsprechende liquide Anlageprodukte aufweisen. Allerdings ist die Volatilität der Bewertung bei Änderungen des Zinsniveaus am Kapitalmarkt deutlich geringer als bei liquiden Anlagen. Daher sind sie für viele Investoren eine echte Alternative zu den liquiden Anlageklassen wie die aktuelle Studie des BAI bestätigt.

Seitens der Unternehmen ist der Bedarf an Darlehen mittelfristig weiterhin hoch, obwohl das Transaktionsvolumen von Unternehmensverkäufen im letzten Jahr deutlich niedriger war als in den Vorjahren. Seit geraumer Zeit gestaltet sich die Kreditvergabepolitik der Banken verhalten. Dieser Trend wird sich in den nächsten Jahren fortsetzen und verstetigen. Die weiterhin hohe Inflation bedeutet für Unternehmen höhere Kosten. Bei einzelnen Unternehmen könnte sich die Kreditbonität verschlechtern. Dies bedeutet für Banken eine höhere Eigenkapitalausstattung, wodurch den Banken entsprechend höhere Kosten für die Eigenkapitalunterlegung entstünden. Daher werden Banken in den nächsten Jahren zusätzliches Eigenkapital vorhalten müssen.

Nach der Finanzmarktkrise haben sich immer mehr Kreditfondsanbieter etabliert. Die aktuelle Entwicklung wird diesen Trend weiter verstärken.

Aus Sicht der Fondsmanager sind insbesondere stabile und nicht zyklische Branchen interessant. Zu den attraktiven Geschäftsmodellen zählen Unternehmen, deren Umsatz- und Kostenstruktur gut prognostizierbar sind. Im Ergebnis zeigen diese Unternehmen eine hohe Cashflow-Stabilität, welche wesentlich für die Kapitaldienstfähigkeit ist. Zu den entsprechenden Branchen gehört beispielsweise der Gesundheits- oder Softwaresektor. Besonders interessant sind die jeweiligen Marktführer einer Branche.

Die größte Herausforderung bei der Kreditvergabe ist die Risikominimierung, da die Verzinsung eines Darlehens normalerweise gleichzeitig die maximal erzielbare Rendite darstellt. Fondsinvestoren sollten daher mittels mehrerer Investitionen in Darlehensfonds das Portfoliorisiko minimieren. Grundsätzlich sollten bei der Due Diligence von Darlehensfonds einige Faktoren beachtet werden. Bei der Auswahl von Fondsinvestitionen sollte man möglichst viele Gespräche mit Fondsmanagern führen, um eine optimale Auswahl zu haben. Eine Richtgröße sind 100 – 200 Gespräche pro Jahr. Diese Teams der Fondsmanager sollten bereits seit langem zusammenarbeiten und über eine mehrjährige Erfahrung verfügen, insbesondere auch in Krisenzeiten. Ein weiterer Faktor ist das Alpha des Managers. In erster Linie gilt es zu hinterfragen, ob der Manager mit vielen anderen Kreditgebern im Wettbewerb steht oder durch Alleinstellungsmerkmale hervorsticht. Weitere Faktoren sind beispielsweise der Track Record, die Konditionen oder die Dauer der Zusammenarbeit der Teammitglieder.

Senior Corporate Private Debt als attraktive Investmentmöglichkeit

Für Investoren besteht eine Vielzahl von Möglichkeiten, im Corporate Private Debt Bereich zu investieren. Die wesentlichen Parameter sind insbesondere das Risikoprofil der zugrundeliegenden Darlehen, die Investitionsregionen und das jeweilige Marktsegment. Grundsätzlich bieten sich die beiden Investitionsregionen Europa oder Nordamerika an. Investoren sollten regelmäßig in den jeweiligen Investitionsregionen mit den Managern in Kontakt stehen, um einen kompetenten, vollständigen Marktüberblick zu erhalten. Traditionell bieten sich im ersten Schritt Investitionen in Europa an.

Als Einstiegssegment eignet sich der reine Seniorbereich. In diesem Segment werden Darlehen auch als Betriebsmittel- oder Garantielinien vergeben. Das Gros sind die unmittelbar zum Erwerb eines Unternehmens vergebenen Darlehenstranchen, die in tilgbare sowie endfällige Tranchen unterschieden werden. Endfällige Tranchen weisen aktuell eine wirtschaftliche Laufzeit von ca. 4 Jahren auf. Die Darlehen sind unter anderem durch Verpfändung von Geschäftsanteilen der gekauften Unternehmen besichert. Die finanzierten Unternehmen haben eine Reihe von wirtschaftlichen Vertragsklauseln zu erfüllen, sogenannte Covenants. Sollte ein Unternehmen diese Bedingungen nicht einhalten, so sind in den Darlehensverträgen entsprechende Regelungen vereinbart, die den Kreditgebern weitergehende Maßnahmen (einschließlich Kündigungsoptionen) ermöglichen. Es ist Marktstandard, dass bereits frühzeitig Gespräche zwischen den Kreditgebern, Kreditnehmern und Eigentümern geführt werden, um dem Unternehmen eine positive Geschäftsentwicklung zu ermöglichen und Covenant-Brüche zu vermeiden.

Eine europäische Strategie mit Fokus auf den reinen Seniorbereich generiert eine Nettorendite von aktuell ca. 7% bis 8% p.a., mit einer Ausschüttungsrendite in vergleichbarer Höhe.

Fazit:

Das Investoreninteresse bezogen auf die Anlageklasse Private Debt – insbesondere auch Corporate Private Debt – ist ungebrochen groß. U.a. aufgrund der Renditeerwartung ist auch in Zukunft von einer positiven Entwicklung der Anlageklasse auszugehen. Im Speziellen bietet Senior Corporate Private Debt aufgrund des attraktiven Rendite-/Risikoprofils (ca. 7% bis 8% p.a. Nettorendite) eine interessante Investmentmöglichkeit und sollte im aktuellen Marktumfeld in jedem Corporate Private Debt-Portfolio den Grundbaustein bilden.