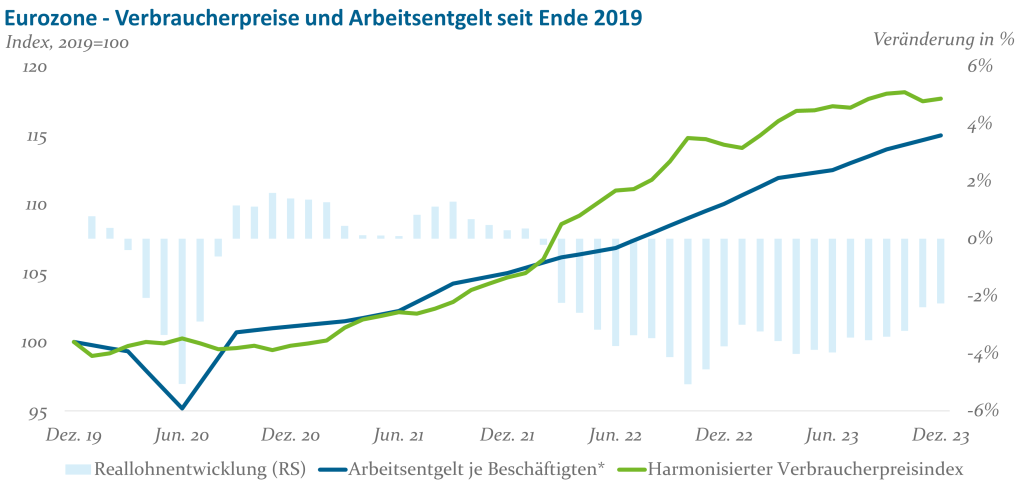

Tatsächlich ist der neue Fokus der EZB vor dem Hintergrund der schlechten Datenverfügbarkeit in diesem Bereich nicht unumstritten. Offizielle aggregierte Lohnindikatoren für die Eurozone existieren nur auf Quartalsbasis und werden häufig erst mit einer Verzögerung von mehreren Monaten veröffentlicht. Dementsprechend kann auch die Geldpolitik etwaige Änderungen in den Daten gegebenenfalls nur mit Verspätung berücksichtigen. Darüber hinaus stellt sich die Frage, ob höhere Löhne und Gehälter im Kontext einer schwachen Konsumnachfrage und unterdurchschnittlichen Kapazitätsauslastung, wie wir sie momentan im Euroraum erleben, überhaupt in einem relevanten Maße inflationär wirken. Wie Abbildung 1 verdeutlicht, mussten die Arbeitnehmerinnen und Arbeitnehmer im Zuge der krisenbedingten Preisschübe der letzten Jahre signifikante Reallohneinbußen hinnehmen, was den privaten Verbrauch noch immer belastet. Gemessen am allgemeinen Warenkorb ist – trotz der zunehmenden Lohnforderungen – der Faktor Arbeit weiterhin rund zwei Prozent günstiger als vor den multiplen Krisen.

Welche Metrik darf es denn sein?

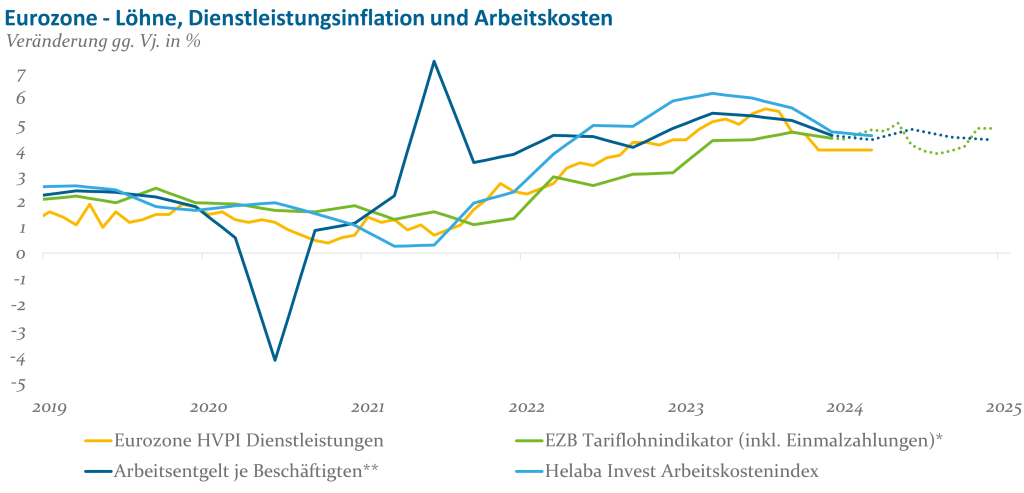

Bevor wir jedoch weiter ins Detail gehen, müssen wir entscheiden, welcher Lohnindikator am besten für unsere Analyse geeignet ist. Abbildung 2 zeigt die möglichen Kandidaten.

Auf den ersten Blick ist die Verbraucherpreisinflation im Dienstleistungsbereich wohl eines der am besten geeigneten Maße. Sie ist am Ende eines jeden Monats verfügbar und geht mit einem Gewicht von 45% direkt in die Gesamtinflation als relevante Zielgröße der EZB ein. Allerdings machen selbst im Dienstleistungssektor Arbeitskosten nur etwa 38% der gesamten Kostenbasis der Unternehmen aus. Daneben werden zahlreiche weitere Einflüsse, wie nachlaufende Mietpreise oder energiepreisabhängige Kosten für Transportdienstleistungen, zum Teil explizit miterfasst. Ein präzises Maß für den durch höhere Löhne entstehenden Preisauftrieb ist die Dienstleistungsinflation daher eher nicht.[1]

Der von der EZB quartalsweise veröffentlichte Tariflohnindikator misst dagegen direkt die Höhe und Laufzeit von Lohnabschlüssen in sieben Euroländern.[2] Ein Vorteil dieses Indikators ist, dass er sich auf Basis bereits bekannter Lohnabschlüsse in die Zukunft fortschreiben lässt. Gegenwärtig zeigt er zur Jahresmitte eine Mäßigung des Lohnanstiegs, prognostiziert gegen Ende 2024 jedoch wieder eine Jahresrate von circa 4,5% (vgl. Abbildung 2). Es gilt dabei aber zu beachten, dass durchschnittlich im Verlauf eines Jahres etwa 50% der Tarifverträge im Euroraum neu verhandelt werden müssen, sodass die Genauigkeit der Fortschreibung in Richtung Jahresende spürbar abnimmt. Zudem können die Tariflöhne häufig nur mit mehreren Monaten Verzögerung auf Änderungen der wirtschaftlichen Rahmenbedingungen reagieren – es benötigt Zeit, bis die Tarifverträge ausgelaufen und anschließend neu verhandelt sind.

Als dritte Option bildet das „Arbeitsentgelt je Beschäftigten“ neben den tariflichen Lohnsteigerungen auch den sogenannten Lohndrift als marktbestimmte und damit reagiblere Komponente ab. Die jüngste EZB-Projektion zeigt auch für diesen Indikator für das Jahr 2024 eine Seitwärtsbewegung auf hohem Niveau. Obwohl es sich hierbei um den am häufigsten zitierten Gradmesser für Lohndruck handelt, hat aber auch diese Variable zwei entscheidende Nachteile: Zum einen ist sie jeweils nur mit 67 Tagen Verzögerung zum Quartalsende verfügbar und zum anderen ist sie, wie in Abbildung 2 erkennbar, anfällig für zyklische Schwankungen, die nicht unbedingt etwas mit den eigentlichen Kosten des Faktors Arbeit zu tun haben.[3]

Unsere bevorzugte Zeitreihe für die weitere Analyse ist daher der Helaba Invest-Arbeitskostenindex (HAI). Dieser proprietäre Index orientiert sich an den von der EU-Kommission veröffentlichten Arbeitskosten pro Stunde, wird von uns aber noch mit zusätzlichen Daten angereichert.[4] Infolgedessen kann der Indikator bereits zur Mitte eines jeden Monats erstmalig berechnet werden und wird anschließend mit jedem Datenpunkt präziser. Ebenso vorteilhaft ist, dass der HAI Steuern (Subventionen) und weitere Abgaben berücksichtigt, die den Faktor Arbeit aus Unternehmenssicht gegebenenfalls zusätzlich verteuern (vergünstigen). Anders als die vorangegangenen Maße stellt der HAI somit eine direkte Verbindung zwischen höherem Lohn- und Kostendruck her.

Makro-Schocks als Treiber der Arbeitskosten

Gemessen an unserem Index gab es bereits Mitte 2021 bei den Arbeitskosten im Euroraum erste Anzeichen für eine Trendwende (vgl. Abbildung 2). Im Laufe der folgenden Monate hat sich die Steigerungsrate des HAI dann erkennbar beschleunigt, bis sie im März 2023 mit 6,2% einen vorläufigen Höhepunkt erreichte. Zuletzt ist der Kostendruck wieder auf eine Rate von 4,5% abgesunken.

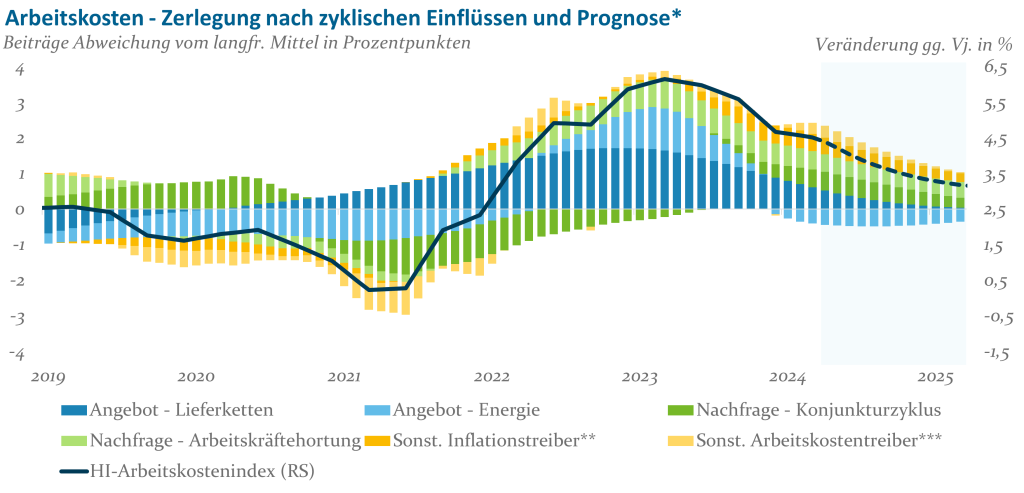

Um die Hintergründe dieser Entwicklung besser zu verstehen, wollen wir die Arbeitskosteninflation mit Hilfe eines ökonometrischen Modells in ihre kurz- und mittelfristigen Treiber zerlegen.[5] Insgesamt identifizieren wir sechs verschiedene makroökonomische Schocks, die die Abweichungen der Variablen von ihrem strukturellen Mittelwert potenziell erklären können: Mit Blick auf die Angebotsseite berücksichtigen wir den Zustand der globalen Lieferketten sowie mögliche Verwerfungen bei den Energiepreisen. Auf der Nachfrageseite differenzieren wir zwischen dem allgemeinen Zustand des Konjunkturzyklus sowie einer davon unabhängigen zusätzlichen Arbeitsnachfrage, die sich zum Beispiel mit dem Horten von Fachkräften begründen lässt. Abschließend ergeben sich noch zwei Arten von sonstigen Einflüssen: Einmal Schwankungen der Verbraucherpreisinflation, die nicht durch die zuvor genannten Schocks erklärt werden können – etwa aufgrund von sich ändernden Inflationserwartungen – und einmal unabhängige Fluktuationen der Arbeitskosten, beispielsweise bedingt durch Steueranpassungen oder Subventionen.

Abbildung 3 zeigt das Ergebnis unserer Berechnungen.[6] Anhand des vergleichsweise geringen Einflusses der beiden sonstigen Komponenten lässt sich erkennen, dass unser Modell die Entwicklung der Arbeitskosten im betrachteten Zeitraum grundsätzlich sehr gut erklären kann. Die nicht explizit modellierten Arbeitskostentreiber üben zum Beispiel nur in der ersten Jahreshälfte 2021 einen nennenswerten und, in diesem Fall, negativen Einfluss auf die Arbeitskosteninflation aus,[7] während die Beiträge der sonstigen Inflationstreiber erst in den letzten zwölf Monaten signifikant ausfallen.

Eine wesentlich bedeutsamere Rolle spielen dagegen die pandemie- und energiekrisenbedingten Angebotsschocks der letzten Jahre. Vor allem die globalen Lieferkettenstörungen, die gemäß des von uns verwendeten Index zuletzt im April 2022 besonders ausgeprägt waren, üben zunächst einen moderaten, dann aber kontinuierlich zunehmenden und langanhaltenden Einfluss auf die Arbeitskosten aus. Die ausgewiesene Wirkung der Energiepreisschwankungen nimmt dagegen Anfang 2022 rapide zu, erreicht nach etwa einem Jahr ihren Zenit und nimmt anschließend in ähnlich hoher Geschwindigkeit wieder ab. Zusammen können die identifizierten Angebotsschocks in der Spitze bis zu 77% des außergewöhnlichen Anstiegs des HAI erklären. Wichtig ist dabei zu beachten, dass unser Modell sowohl Mehrrundeneffekte als auch parallele Wirkungskanäle der Schocks abbildet und zusammenfasst. So wirkt eine Störung der internationalen Lieferketten hauptsächlich zeitlich verzögert auf die Arbeitskosten: Nach dem Abbau von vorhandener Lagerhaltung kommt es zu steigenden Produzentenpreisen, was mit der Zeit wiederum zu steigenden Konsumentenpreisen, Lohnforderungen und letztendlich zu höheren Lohnabschlüssen führt.

Ebenso kann beispielsweise ein positiver Nachfrageschock aufgrund von Arbeitskräftehortung sowohl direkt als auch indirekt zu höheren Nominallöhnen führen: Durch den Erhalt von Arbeitsplätzen in den Krisenjahren verbessert sich nicht nur die Ausgangsposition der Arbeitnehmer bei späteren Lohnverhandlungen, sondern es stehen im Anschluss auch mehr Ersparnisse und Kaufkraft zur Verfügung, die wiederum zeitlich verzögert zu positiven Konjunktureffekten und einem weiteren Preis- und Lohnauftrieb führen. Während also die allgemeinen Schwankungen im Konjunkturzyklus, wie erwartet, einen moderaten und wechselhaften Einfluss auf die Entwicklung der Arbeitskosten ausüben, baut sich der Einfluss der Arbeitskräftehortung, der in der Spitze im März 2023 immerhin weitere 21% der Arbeitskosteninflation erklären kann, mit der Zeit langsam auf (vgl. Abbildung 3).

Als Zwischenfazit lässt sich festhalten, dass es sich bei dem enormen Anstieg der Lohn- und Arbeitskosten seit 2022 in der Tat zu einem überwältigenden Anteil um Aufholeffekte als Reaktion auf die zurückliegenden Angebotsschocks handelt. Mit Ausnahme einer erhöhten nicht-zyklischen Arbeitsnachfrage der Unternehmen spielten andere Faktoren dabei kaum eine Rolle. Im Umkehrschluss sollte sich mit dem Schließen der in Abbildung 1 dargestellten realen Einkommenslücke auch der Lohn- und Arbeitskostendruck perspektivisch wieder normalisieren.

Tatsächlich zeigt sich genau diese Entwicklung, wenn wir im Rahmen unseres Modells die Dynamik der bereits beobachteten makroökonomischen Schocks für die nächsten zwölf Monate fortschreiben (vgl. Abbildung 3). Bis März 2025 prognostiziert das Modell einen kontinuierlichen Rückgang des Arbeitskostendrucks von 4,5% auf etwa 3,2%, wobei ein Großteil davon dem Abebben der angebotsseitigen Einflüsse zu verdanken ist. Insgesamt liegt der prognostizierte Pfad des HAI klar unter dem, was als konsistent mit denen in Abbildung 2 dargestellten Seitwärtsprognosen auf Basis der EZB-Indikatoren anzusehen wäre. Gleichzeitig sieht aber auch unser Modell keine vollständige Normalisierung des Kostendrucks: Sowohl ein nachlaufender Einfluss des Konjunkturzyklus als auch anhaltende Effekte der Arbeitskräftehortung sollten die Arbeitskosteninflation bis 2025 über ihrem langfristigen Trend halten.

Von Löhnen zu Preisen

Da das modellgeschätzte Langfristwachstum der Arbeitskosten mit 2,5% auch etwa dem Niveau entspricht, welches auf Dauer mit dem Inflationsziel der Notenbank vereinbar wäre,[8] führt uns dies unmittelbar zu der zweiten Forschungsfrage: Welche Bedeutung hat eine auch weiterhin (leicht) erhöhte Zunahme der Arbeitskosten für die Verbraucherpreisinflation?

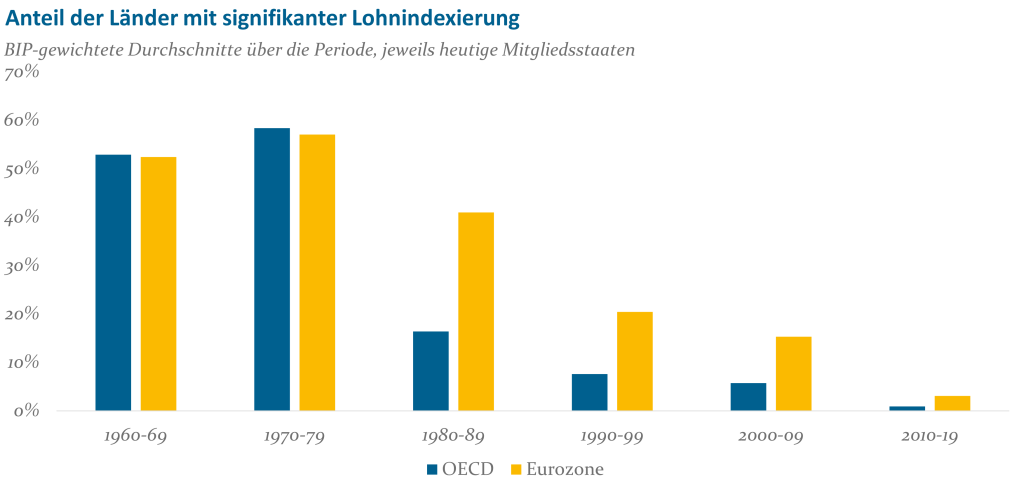

In der volkswirtschaftlichen Literatur wird eine Lohn-Preis-Spirale vor allem dann als wahrscheinlich angesehen, wenn a) die Inflationserwartungen der Wirtschaftsakteure wiederholt übertroffen werden, sodass die Notenbank ihre Glaubwürdigkeit verliert, oder b) es aufgrund von Lohnindexierung eine (quasi-) automatische Übertragung von höheren Preisen zu höheren Löhnen gibt. Beide Voraussetzungen waren beispielsweise im hochinflationären Umfeld der 1970er-Jahre erfüllt, sind es in der heutigen Währungsunion aber eher nicht: Verschiedene Umfragen zeigen, dass die mittelfristigen Inflationserwartungen im Euroraum zwar angestiegen sind, jedoch keinesfalls als entankert gelten können. Nachdem sie die Inflation lange Zeit als „transitorisch“ verkannt hatte, konnte die EZB durch die anschließenden Zinserhöhungen in Rekordgeschwindigkeit einen tiefergehenden Reputationsschaden offenkundig vermeiden. Wie Abbildung 4 illustriert, haben sich zudem die strukturellen Rahmenbedingungen seit damals grundlegend verändert: Während zwischen 1970 und 1979 sowohl in der breiteren OECD-Gruppe als auch in den Ländern der heutigen Eurozone knapp 60% der Wirtschaftsleistung noch mit inflationsindexierten Tarifverträgen in Zusammenhang standen, sind es heute in beiden Regionen nur noch ein bzw. drei Prozent. Die Bedeutung der Löhne für die allgemeine Preisfindung hat seit den 1970er Jahren folglich stark abgenommen.

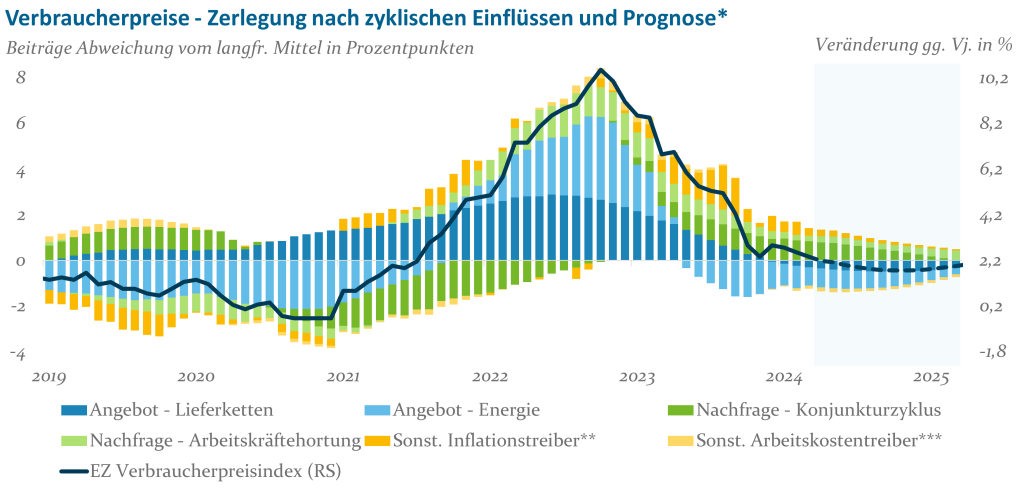

Zu einem ähnlichen Ergebnis gelangen wir, wenn wir die Verbraucherpreisinflation analog zu den Arbeitskosten in ihre makroökonomischen Treiber zerlegen. Abbildung 5 zeigt dabei erneut ein Muster, bei dem vor allem die Einflüsse der angebotsseitigen Schocks hervorstechen. Auffällig ist jedoch, dass die unabhängigen Fluktuationen der Arbeitskosten kaum einen Einfluss auf die Gesamtinflation ausüben. Darüber hinaus scheinen die Verbraucherpreise dem Lohndruck vom Timing her stets um einige Monate vorauszulaufen. So erreicht die Gesamtinflation im betrachteten Zeitraum jeweils etwa sechs Monate vor der Steigerungsrate des HAI sowohl ihren Tief- (September 2020) als auch ihren Höhepunkt (Oktober 2022). Generell zeigt sich im Kontext unseres Modells, dass es sich bei den Arbeitskosten weiterhin um eine nachlaufende und besonders durch Schocks in den übrigen Variablen beeinflusste Größe handelt. Die Bedeutung von Löhnen und Gehältern als eigenständige Informationsquelle für zukünftige Inflationsraten erscheint daher durchaus fraglich.

Mit Blick auf die kommenden Monate wird vor allem das Verhalten der Unternehmen entscheidend sein. Zuletzt mehrten sich die Anzeichen, dass die Firmen die außergewöhnlichen Umstände der letzten Jahre dazu genutzt haben, die steigenden Kosten für Energie und Vorprodukte in einem besonderen Maße an den Endverbraucher weiterzugeben und so ihre Gewinne zu steigern.[9] Zukünftig bestehen daher nun gleich zwei Hebel, über die weitere deutliche Preiserhöhungen trotz steigender Löhne vermieden werden können: Zum einen reduzieren fallende Produzentenpreise die Gesamtkosten der Unternehmen und zum anderen könnte die voraussichtlich noch bis ins zweite Halbjahr andauernde Unterauslastung der Wirtschaft zu mehr Wettbewerb und sinkenden Gewinnmargen führen.

Vor diesem Hintergrund prognostiziert unser Modell für den weiteren Jahresverlauf – analog zum Konsensus der Volkswirte – einen fortgesetzten Rückgang der Verbraucherpreisinflation (vgl. Abbildung 5). Da die Beiträge der Lieferketten- und Energiepreisschocks bereits deutlich zurückgegangen oder sogar negativ geworden sind, liegt ein Großteil des disinflationären Impulses von der Angebotsseite her allerdings bereits hinter uns. Nichtsdestotrotz sollten die beiden Komponenten auch zukünftig weiter die Inflation im Euroraum dämpfen und in Kombination mit der relativ schwachen gesamtwirtschaftlichen Nachfrage dazu führen, dass die Inflationsrate im dritten Quartal sogar kurzzeitig unter das Notenbankziel fallen könnte. Demgegenüber steht ein weiterhin positiver Einfluss der Arbeitskräftehortung, der vor allem in Richtung Q1/2025 dazu führen könnte, dass sich die Inflation bei etwa zwei Prozent einpendelt.

Im Anhang diskutieren wir die Robustheit unseres ökonometrischen Ansatzes und vergleichen unsere Ergebnisse mit anderen kürzlich erschienenen Studien.

Fazit

Unsere Analyse der Lohn- und Inflationsentwicklung in der Eurozone zeigt, dass der jüngste Anstieg der Arbeitskosten vor allem auf Nachholeffekte aufgrund von Angebotsschocks zurückzuführen ist. Pandemiebedingte Störungen der Lieferketten und die Energiekrise haben in den letzten Jahren zunächst das allgemeine Preisniveau und anschließend die Lohn- und Gehaltsforderungen in die Höhe getrieben. Mit dem Auslaufen dieser Effekte und dem Schließen der entstandenen realen Einkommenslücke sollte sich perspektivisch auch der Lohndruck wieder normalisieren. Unser ökonometrisches Modell prognostiziert bereits bis März 2025 einen deutlichen Rückgang der Arbeitskosteninflation von aktuellen 4,5 auf 3,2 Prozent.

Selbst wenn jedoch unsere optimistische Prognose hinsichtlich des Lohnwachstums nicht eintritt, bedeutet dies nicht zwangsläufig, dass deshalb die Notenbank ihr Inflationsziel verfehlt. Mit dem Verschwinden von Indexlöhnen hat seit den 1970er-Jahren auch die Bedeutung der Arbeitskosten bei der allgemeinen Preisfindung signifikant abgenommen. Darüber hinaus können die Unternehmen, dank zuletzt hoher Gewinne und nun fallender Kosten für Energie und Vorprodukte, die steigenden Lohnkosten potenziell kompensieren. Insgesamt rechnen wir im Jahresverlauf mit einem weiteren Rückgang der Teuerungsraten und einem anschließenden Auspendeln der Inflation auf Höhe des Notenbankziels.

Angesichts unserer Ergebnisse erscheint die hohe Bedeutung, die dem Lohndruck derzeit von Notenbankern und Volkswirten beigemessen wird, nicht angebracht. Man läuft Gefahr, sich zu stark auf eine Größe zu fokussieren, die den allgemeinen makroökonomischen Entwicklungen hinterherläuft. Einzig dem jüngsten Trend zur Hortung von Arbeitskräften gebührt auch in Zukunft eine erhöhte Aufmerksamkeit, da sich hier, vermutlich aufgrund des absehbaren Fachkräftemangels, eine konjunkturunabhängigere Arbeitsnachfrage zu etablieren scheint. Davon abgesehen stellen vor allem globale Faktoren noch immer ein erhöhtes Risiko für den Inflationsausblick dar. Vor dem Hintergrund der aktuellen geopolitischen Lage könnten zum Beispiel die Energiepreise jederzeit überraschend wieder ansteigen. Bleibt es an dieser Front jedoch ruhig, so sollte der für Juni avisierten ersten Leitzinssenkung kaum noch etwas im Wege stehen. Wir rechnen mit insgesamt drei Zinsschritten der EZB bis Ende 2024 und perspektivisch weiteren Zinssenkungen in 2025. Für den langfristig orientierten Investor könnten daher die zuletzt wieder gestiegenen Anleiherenditen eine interessante Einstiegsmöglichkeit darstellen.

Fußnoten

[1] Fagandini et al. (2024) versuchen, eines besonders lohnsensitiven Inflationsindikator zu konstruieren, indem sie die verschiedenen Dienstleistungskategorien in zwei Gruppen mit entweder über- oder unterdurchschnittlichem Arbeitskostenanteil (also über oder unter 38%) einteilen. Auch wenn sich dadurch eine größere optische Ähnlichkeit zu dem von uns präferierten Maß ergibt (siehe weiter unten), so erscheint uns die Abgrenzung zwischen aus Löhnen resultierendem und sonstigem Inflationsdruck bei dieser Vorgehensweise noch immer nicht hinreichend genau.

[2] Vgl. Gornicka und Köster (2023)

[3] Dies liegt daran, dass der Nenner (Beschäftigte) dank des Einsatzes von Kurzarbeit vor allem in Europa in Krisenzeiten relativ stabil bleibt, während der Zähler (Arbeitsentgelt) bedingt durch den (teilweisen) Verzicht auf Gehälter und Boni stärker schwankt.

[4] Die Berechnung des Index erfolgt mittels mehrstufiger statistischer Verfahren. Die erweiterte Datenbasis enthält sowohl offizielle Daten auf Einzelländerebene (die oftmals vor den aggregierten Reihen verfügbar sind), als auch alternative Daten, wie z.B. Google Trends-Abfragen oder die Gehaltsindizes des Jobportals Indeed.

[5] Wir schätzen ein strukturelles vektorautoregressives Modell (SVAR) für den Euroraum mit Monatsdaten für den Zeitraum von 2006:01 bis 2024:03, drei Lags und sechs Variablen: Den Global Supply Chain Pressure Index der New York Fed, einen proprietären Indikator für den Konjunkturzyklus in der Eurozone, den Produzentenpreisindex, den Verbraucherpreisindex, den Indikator für Arbeitskräftehortung aus den Umfragen der EU-Kommission (definiert als Anteil der Unternehmen, die trotz einer schlechten wirtschaftlichen Lage die Anzahl ihrer Beschäftigen konstant halten oder sogar noch ausbauen möchten) sowie den HI-Arbeitskostenindex. Die Identifikation der Schocks erfolgt mittels einer Cholesky-Zerlegung.

[6] Ein besonderer Dank gilt an dieser Stelle Nick Kontschak, der die Programmierung der umfangreichen und komplexen Berechnungsschritte übernommen hat.

[7] Vor dem Hintergrund, dass die Staaten den privaten Sektor mit Hilfszahlungen und Steuererleichterungen in dieser Zeit stark unterstützt haben, kommt dieses Ergebnis nicht unerwartet. Man denke zum Beispiel an die steuer- und abgabenfreien Corona-Sonderzahlungen von bis zu 1500 Euro, die die deutsche Bundesregierung Arbeitnehmern in diesem Zeitraum gewährt hat.

[8] Die Inflationsrate konvergiert in Richtung zwei Prozent, wenn das Nominallohnwachstum in etwa dem Notenbankziel plus dem langfristigen Produktivitätstrend entspricht. Abstrahiert man von sonstigen Kostenfaktoren und unterstellt ein durchschnittliches Produktivitätswachstum von 0,5 bis 1,0 Prozent, so ergibt sich eine zielkonsistente Steigerungsrate der Arbeitskosten von 2,5 bis 3,0 Prozent (vgl. EZB 2024).

[9] Das als „Gierflation“ bekannte Phänomen wurde bereits von mehreren EZB-Ratsmitgliedern und auch in der Wissenschaft thematisiert. Siehe dazu beispielsweise Lane (2023) oder Hansen et al. (2023).

Literaturverzeichnis

EZB (2024). Bericht über die Sitzung des EZB-Rates am 24. und 25. Januar 2024.

Fagandini, B., et al. (2024). Decomposing HICPX inflation into energy-sensitive and wage-sensitive items. ECB Economic Bulletin, Nr. 3/2024. Box 6.

Gornicka, L., Koester, G. (Hrsg.) (2024). A forward-looking tracker of negotiated wages in the euro area. ECB Occasional Paper Series, Nr. 338.

Hansen, N.-J., et al. (2023). Euro Area Inflation after the Pandemic and Energy Shock: Import Prices, Profits and Wages. IMF Working Paper, Nr. 23/131.

Lane, P. (2023). Monetary Policy and Inflation. Vorlesung an der University of Cyprus, 5. April 2023.

Stott, A. (2024). Euro Area – The Outlook for Wages. Goldman Sachs European Economics Analyst, 8. April. 2024.

Summers, L., Stansbury, A. (2018). On the link between US pay and productivity. VoxEU Kolumne, 20. Februar 2018.

Walsh, C. (2004). The Productivity and Jobs Connection: The Long and the Short Run of It. FRBSF Economic Letter, Nr. 2004-18.

Anhang – Robustheit und Einordnung der Ergebnisse

Ein Kritikpunkt an unserem Ansatz könnte sein, dass wir die Entwicklung der Arbeitsproduktivität nicht in unserem Modell berücksichtigen. Einige Ökonomen argumentieren, dass, angesichts des niedrigen Produktivitätswachstums, die derzeitigen Lohn- und Gehaltsforderungen unangemessen hoch seien und dies ein Hauptgrund für die noch immer hohe Kerninflation darstelle. Aus unserer Sicht handelt es sich jedoch um einen Trugschluss: Laut wissenschaftlicher Literatur besteht ein vorrangig langfristiger Zusammenhang zwischen Arbeitsproduktivität und Löhnen – siehe beispielsweise Walsh (2004) oder Summers und Stansbury (2018). Es ist der langfristige Trend der Arbeitsproduktivität, der das gleichgewichtige Reallohnniveau bestimmt. Höhere Nominal- und Reallöhne wirken erst dann inflationstreibend, wenn sie dieses langfristige Gleichgewichtsniveau übersteigen. In den letzten Jahren sind die Reallöhne im Euroraum jedoch deutlich schneller gefallen als die Arbeitsproduktivität.

Ferner ist die Produktivität, gemessen als Bruttoinlandsprodukt pro Beschäftigen oder Arbeitsstunde, in der kurzen Frist stark zyklisch. Bei einer Unterauslastung der Wirtschaft wird die Zahl der geleisteten Arbeitsstunden meist nur unterproportional der geringeren Nachfrage angepasst, sodass zwangsläufig die gemessene Arbeitsproduktivität zurückgeht. Im Gegenzug wird während eines zyklischen Aufschwungs meist auch ein Anstieg der Produktivität beobachtet, da bei relativ konstantem Arbeitseinsatz wieder mehr produziert wird. Der Einbruch und darauffolgende Wiederanstieg der Arbeitsproduktivität während der globalen Finanzkrise sind ein gutes historisches Beispiel für diesen Effekt. Damals argumentierte wohl kaum jemand, dass der Produktivitätseinbruch unmittelbar zu einem Inflationsanstieg führen würde.

Ebenso könnte man kritisieren, dass wir zwar verschiedene die Arbeitsnachfrage betreffende Schocks identifizieren, jedoch unabhängige Schwankungen des Arbeitsangebots potenziell außer Acht lassen. Möglicherweise hat ja ein Rückgang des Arbeitsangebots bereits heute einen Einfluss auf die Löhne und Verbraucherpreisinflation.

Um die Validität dieser Kritikpunkte und die Robustheit unserer Schätzergebnisse zu untersuchen, schätzen wir eine alternative Version unseres Modells mit folgenden Variablen: Lieferkettenindex, Konjunkturzyklus, Index für Arbeitskräftehortung, Produktivitätswachstum, Änderung der Arbeitslosenquote, Produzentenpreisinflation, Konsumentenpreisinflation und Arbeitskosteninflation. Somit können wir zusätzlich zu den bereits bekannten makroökonomischen Schwankungen auch Produktivitäts- und Arbeitsangebotsschocks identifizieren. Im Ergebnis steigen tatsächlich unsere Prognosen für Lohndruck und die Verbraucherpreisinflation bis März 2025 an (im Rahmen der statistischen Ungenauigkeit). Allerdings liegt dies vor allem daran, dass die Einflüsse der bereits zuvor im Modell vorhandenen Schocks nun noch gewichtiger ausfallen. Für sich genommen, liefern die beiden neu hinzugekommenen Schocks weder beim Lohndruck noch bei der Verbraucherpreisinflation einen signifikanten Erklärungsbeitrag. Wir bevorzugen daher im Endergebnis weiterhin das Modell mit der geringeren Anzahl an zu schätzenden Parametern.

Zuletzt schätzen wir das Basismodell auch noch mit dem HAI an erster Stelle der Cholesky-Reihenfolge. Bei dieser Variante sind weder qualitativ noch quantitativ nennenswerte Änderungen festzustellen.

Unsere Ergebnisse stehen im Einklang mit denen anderer kürzlich veröffentlichter Studien. Hansen et al. (2023) analysieren mit Hilfe eines buchhalterischen Ansatzes den Konsumdeflator und stellen fest, dass sich zwischen 2022 und 2023 etwa 40% des durchschnittlichen Preisanstiegs in der Eurozone auf höhere Importpreise (einschließlich Energie) und 45% auf höhere Unternehmensgewinne zurückführen lassen. Steigende Arbeitskosten hatten bislang nur einen geringen Einfluss, könnten jedoch nach vorne heraus wichtiger werden, falls die Unternehmen nicht bereit sind, niedrigere Gewinnmargen zu akzeptieren oder wieder fallende Inputkosten den Lohndruck ausgleichen.

Stott (2024) verwendet ein Panel-Regressionsmodell um den Zusammenhang zwischen Löhnen, Inflation, Produktivitätswachstum und Arbeitslosigkeit in zehn Euroländern zu untersuchen. Auch er kommt zu dem Schluss, dass es sich bei den bisherigen Nominallohnsteigerungen hauptsächlich um Aufholeffekte als Reaktion auf die angebotsseitigen Inflationsschübe der letzten Jahre handelt. Produktivitätseffekte haben keinen bedeutsamen Einfluss und er prognostiziert einen Rückgang des Lohndrucks auf etwa drei Prozent bis Anfang 2025.

Die Studie von Arce et al. (2024) weist methodisch die größte Ähnlichkeit zu unserem eigenen Ansatz auf. Auch die EZB-Forscher nutzen ein SVAR um die makroökonomischen Treiber der Lohn- und Inflationsentwicklung zu identifizieren. Ihr Modell verfügt dabei über eine detaillierte theoretische Fundierung, was eine klarere Trennung der verschiedenen Wirkungskanäle ermöglicht, jedoch auch gleichzeitig über a priori Restriktionen die Breite und Dynamik der geschätzten Effekte beschränkt. In ähnlicher Weise zu den vorangegangenen Quellen betonen auch Arce et al. (2024) den inflationstreibenden Einfluss von pandemiebedingten Lieferkettenstörungen und Energiekrise. Auf Basis des EZB-Tariflohnindikators prognostizieren die Autoren zwar weiterhin einen persistenten Lohndruck, kommen gleichzeitig aber hinsichtlich des zukünftigen Pfades der Verbraucherpreisinflation zu einem ähnlichen Ergebnis wie die unsrige Analyse.