Die jüngsten technologischen Fortschritte beim Thema Künstlicher Intelligenz (KI) bieten jedoch ein Instrumentarium, um die beschriebenen Herausforderungen zu bewältigen und dem Margendruck zu begegnen. Dazu zählen insbesondere die Fortschritte bei der Verarbeitung natürlicher Sprache bzw. im Bereich Generativer KI (GenKI)[1], zu denen etwa ChatGPT (Chatbot Generative Pre-trained Transformer) gehört. Mit ChatGPT & Co. haben wir uns, in Anbetracht der Tatsache, dass das Interesse an KI in den vergangenen Monaten regelrecht explodiert ist, bereits in zwei vorangegangenen Artikeln beschäftigt. Mit „GenKI – Wie ChatGPT die Welt verändert“ haben wir zunächst in das Thema KI eingeführt und auf die Implikationen dieses technologischen Fortschritts hingewiesen. Im zweiten Artikel „ChatGPT und die Wirtschaft der Zukunft – Die makroökonomischen Auswirkungen von GenKI“ haben wir eine erste Einschätzung zu den volkswirtschaftlichen Auswirkungen von GenKI erarbeitet und mithilfe einer KI-basierten Modellsimulation gezeigt, dass das jährliche reale Bruttoinlandsprodukt der Eurozone dadurch in den nächsten zehn Jahren um ca. 10% bzw. ca. 1,5 Bill. Euro steigen könnte. Es profitieren aber nicht alle Branchen gleichermaßen – v.a. kognitive Arbeit lässt sich durch GenKI nun leichter automatisieren. In dem vorliegenden dritten und letzten Teil unserer KI-Reihe untersuchen wir die Auswirkungen von KI bzw. GenKI[2] auf die Asset Management-Branche im Allgemeinen und auf das Fondsmanagement im Besonderen.

Durch den Einsatz von (Gen)KI zur Datenverarbeitung können Vermögensverwalter umfassendere und genauere Analysen durchführen, was zu einer Verbesserung der Investmentscheidungen und in der Konsequenz der Produktqualität führen sollte. Darüber hinaus lassen sich Effizienzsteigerungen und Prozessoptimierungen bei einer Vielzahl von Arbeitsprozessen im und um das Fondsmanagement herum identifizieren. Dies dürfte zu erheblichen Kosteneinsparungen führen. Um zu analysieren, wie ein Einsatz im Fondsmanagement aussehen könnte, welche Methoden eingesetzt werden können, wo prozessual Kostensenkungspotenziale existieren und wie eine Integration von (Gen)KI in die (Investment-)Prozesse umgesetzt werden kann, müssen wir uns zunächst mit der Wertschöpfungskette eines Asset Managers auseinandersetzen und beleuchten, wie und woran ein Fondsmanager/-innen arbeitet.

Was machen Fondsmanager/-innen?

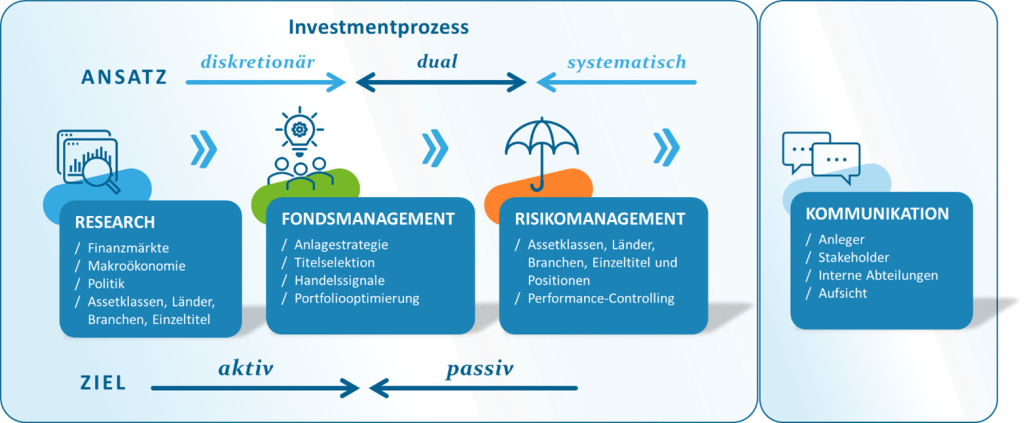

Im Fondsmanagement werden Investmentvermögen professionell verwaltet. Die regulatorisch kontrollierten Fonds werden vom Kapital derjenigen Investoren gespeist, die in verschiedene Vermögenswerte investieren und somit ihre Kapitalanlage diversifizieren möchten. Am bekanntesten ist der Bereich der Wertpapierfonds (z.B. Aktien oder Anleihen). Fondsmanager/-innen sind verantwortlich für die strategische Ausrichtung dieser Investmentvermögen. Sie übernehmen eine breite Palette von Aufgaben und nutzen ihr umfassendes Wissen über die Kapitalmärkte, makroökonomische Trends, Assetklassen und Vermögenswerte, um fundierte Anlageentscheidungen im Interesse der Investoren zu treffen. Die Entscheidungen können dabei diskretionär, systematisch oder dual (Mischung beider Investmentansätze) getroffen werden. Auch muss man hinsichtlich ihrer Zielfunktion differenzieren: Aktive Ansätze haben das Ziel, einen Referenzindex (Benchmark) zu übertreffen, während passive Ansätze eine Benchmark möglichst replizieren sollen. Abbildung 1 veranschaulicht die Hauptaufgaben von Fondsmanager/-innen in den Bereichen Research, Fonds- und Risikomanagement sowie in der Kommunikation mit Anlegern und Aufsichtsbehörden.

Unabhängig von den verschiedenen Ausgestaltungen kann der Einsatz von (Gen)KI entlang des gesamten Aufgabengebietes im Fondsmanagement Effizienz-, Prognose- und Performancevorteile liefern, wobei sich das Gros der Vorteile sicherlich beim systematischen oder dualen Investmentansatz gekoppelt mit einem aktiven Managementziel identifizieren lässt.

Wie kann der Einsatz von (Gen)KI-Methoden Fondsmanager/-innen helfen?

Die Arten und Einsatzmöglichkeiten von (Gen)KI-Methoden sind so vielfältig wie das dargestellte Aufgabengebiet der Fondsmanager/-innen. Ausgehend vom Research finden die Technologien vor allem im Bereich der Datenverarbeitung Anwendung. Zu den selbstlernenden Prozessen gehört u.a. das Natural Language Processing (NLP), welches vornehmlich bei der Analyse von Texten, wie Finanzberichten, Nachrichtenartikel, aber auch für soziale Medien und Stimmungen verwendet wird. Schätzungen zufolge liegen drei Viertel der weltweiten Informationen nicht in strukturierten Datenbanken vor, sondern in unstrukturierter, natürlicher Sprache. NLP wird zukünftig eine Schlüsselrolle einnehmen, wenn es darum geht, diese Informationen nutzbar zu machen. Im Rahmen des NLP werden häufig Machine Learning (ML)-Modelle als Grundlage genutzt, zu denen u.a. auch ChatGPT gehört. Diese sogenannten Transformer-Modelle helfen dabei, den Kontext geschriebener Sprache mit in die Analyse einzubeziehen und somit für die Durchführung von Recherchen Zeit und Ressourcen zu sparen. Der kreative Input des Menschen bleibt aber von zentraler Bedeutung und die endgültige Freigabe und Überprüfung solcher Dokumente muss beim Menschen liegen, um hohen Qualitätsstandards gerecht zu werden. Konkrete Anwendungsbeispiele im Research sind u.a. die Analyse der Geschäftsberichte oder Earnings Calls eines Unternehmens zur Identifizierung von Schlüsselindikatoren, die den Wertpapierkurs beeinflussen könnten. Ebenso kann ChatGPT Nachrichtenartikel und Beiträge in sozialen Medien auf Relevanz überprüfen, um potenzielle Chancen und/oder Risiken zu erkennen. NLP wird zudem dazu verwendet, Staaten, Unternehmen oder Themen zu identifizieren, die von Anlegern positiv assoziiert werden und somit potenzielle Outperformance-Kandidaten darstellen. Die Technologie kann eingesetzt werden, um automatisierte Berichte zu erstellen, die die Performance von Fonds, Portfolios und Investitionen analysieren und interpretieren. Darüber hinaus ist es insbesondere bei der Analyse von makroökonomischen Zusammenhängen und langen Artikeln oder Fachbeiträgen von Vorteil, wenn man unkompliziert Texte zusammenfassen und bei Bedarf übersetzen kann.

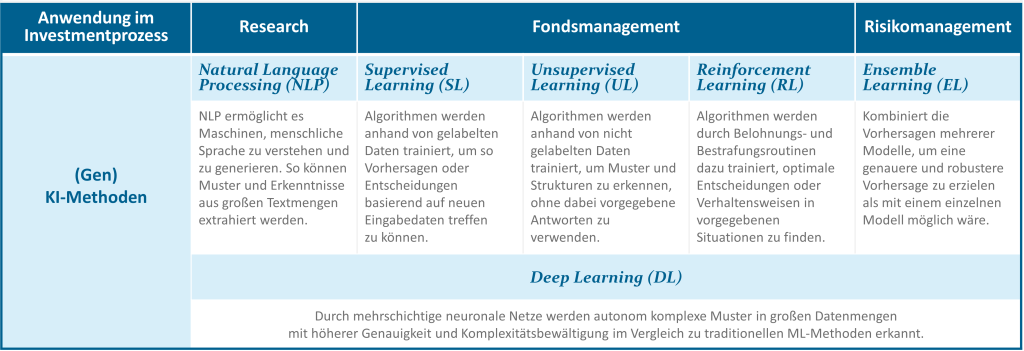

Obenstehende Abbildung 2 liefert einen Überblick über die verschiedenen (Gen)KI-Methoden und deren Anwendung im Investmentprozess, wobei diese zumeist auf ML-Algorithmen beruhen. Unter diesen versteht man sich selbstständig weiterentwickelnde Algorithmen, welche aus gegebenen Input-Daten einen Output-Wert modellieren, dessen Prognosegüte sich im Laufe der Zeit immer weiter erhöhen soll. Die gängigsten Arten des ML sind das Supervised Learning (SL) und das Unsupervised Learning (UL).

Das SL ist eine Technik des maschinellen Lernens, bei der ein Modell anhand eines gelabelten Datensatzes trainiert wird, um Vorhersagen zu neuen, zukünftigen Daten zu treffen. Hauptanwendungsbereiche sind die Regression und die Klassifizierung. Bei der Regression, nicht zu verwechseln mit dem statistischen Modell Lineare Regression, versucht man beispielsweise, den Verkaufspreis einer Immobilie zu ermitteln. Dabei werden historische Daten, wie Größe, Lage, Ausstattung und Verkaufspreis von Vergleichsimmobilien, als Trainingsdaten verwendet. Das Modell wird dann darauf trainiert, die Verkaufspreise von neuen Immobilien anhand dieser Merkmale zu prognostizieren. Bei der Klassifizierung ist man daran interessiert, eine Antwort zu ermitteln, die in eine von mehreren Kategorien fällt. Beispielhaft lassen sich Marktregime anhand von historischen Marktdaten und Indikatoren, wie beispielsweise Preisentwicklung, Volatilität, Handelsvolumen, Unternehmensgewinne und Konjunkturdaten als Bullen-, Bären- oder Seitwärtsmärkte klassifizieren. Mit Hilfe eines auf diese Daten trainierten ML-Modells kann der Fondmanager anschließend das Marktregime kontinuierlich überwachen und seine Handelsstrategie ggf. anpassen. SL findet häufig bei gewichtigen Teilprozessen des Fondsmanagements, wie etwa der Bestimmung und Eingrenzung des Anlageuniversums, als auch bei der finalen Titelselektion Anwendung, um etwa Aktienkurse oder die dazugehörigen Verteilungsparameter zu prognostizieren.

Eine UL-Methode für den gleichen Anwendungsfall wie bei der Klassifizierung von Marktregimen könnte die Verwendung von Clustering-Algorithmen sein. Dabei werden in den Daten Muster erkannt und automatisch in verschiedene Gruppen (Cluster) eingeteilt, ohne dass Labels oder Kategorien vorgegeben werden müssen. In Bezug auf die Klassifizierung von Marktregimen könnte dies bedeuten, dass das Modell anhand von Mustern in den Datensätzen selbstständig verschiedene Marktbewegungen und Phasen identifiziert. Diese Methode kann nützlich sein, um beispielsweise neue, bisher unbekannte Marktregime zu identifizieren oder um komplexe Zusammenhänge zwischen verschiedenen Faktoren aufzudecken.[3]

Eine weitere Form des maschinellen Lernens ist das Reinforcement Learning (RL), bei dem ein Modell kontinuierlich Handlungen ausführt und durch das Erhalten von Belohnungen und Bestrafungen lernt, seine Entscheidungen zu verbessern. Durch diese iterative Vorgehensweise kann das Modell komplexe Probleme lösen und optimale Lösungen finden. Anwendungsfälle für RL im Fondmanagement sind zumeist die Optimierung von Handelssignalen oder die Portfoliooptimierung. Bei ersterem werden verschiedene Handelsregeln und -entscheidungen durch das Modell trainiert und in einem simulierten Marktumfeld getestet. Bei letzterem kann z.B. ein RL-Modell trainiert werden, um eine optimale Verteilung der Vermögenswerte im Portfolio zu ermitteln, basierend auf bestimmten Zielen, wie Risikoaversion, (risikoadjustierte) Rendite, Branchen- oder Länderaufteilung.

In der Praxis und besonders im Risikomanagement ist es üblich, die verschiedenen ML-Modelle mittels Ensemble-Learning (EL) miteinander zu kombinieren, um die Genauigkeit bei der Vorhersage zu verbessern. EL wird auch zur Diversifizierung von Handelsstrategien eingesetzt, um das Risiko zu minimieren und gleichzeitig eine attraktive Rendite zu erzielen. Im Risikomanagement können EL-Modelle auch eingesetzt werden, um verschiedene Risikoszenarien zu simulieren und daraus robuste Risikomaße abzuleiten.

Beim Deep Learning (DL), einer komplexeren Version des klassischen MLs, werden mehrschichtige neuronale Netze hintereinandergeschaltet, um Muster in großen Datenmengen mit einer noch höheren Genauigkeit zu entdecken. Im Gegensatz zu traditionellen statistischen Verfahren überzeugen DL-Modelle mit einer automatisierten Merkmalsextraktion, der Fähigkeit zur Verarbeitung unstrukturierter Daten, der vergleichsweise einfachen Erkennung nicht-linearer Zusammenhänge, einer besseren Handhabung großer Datensätze, einer hohen Skalierbarkeit hinsichtlich Daten und Anwendungen sowie einer höheren Leistung bei komplexen Problemen, wie z.B. der Mustererkennung und der Vorhersage von zukünftigen Entwicklungen an den Kapitalmärkten.

Die aufgeführten Einsatzmöglichkeiten von (Gen)KI im Investmentprozess zeigen, dass die Technologie im Fondsmanagement nicht nur immense komparative Vorteile hinsichtlich der Performance- und Produktqualität bietet, sie verringert auch den Analyseaufwand und spart damit Ressourcen, was sich wiederum in einem geringeren Abstimmungs- und Personalaufwand niederschlägt. Beim Thema Datenverarbeitung ermöglicht (Gen)KI, Finanzdaten auf eine viel intensivere und detailliertere Art und Weise zu analysieren, als es bislang möglich war. ML kann Zusammenhänge aufdecken, die mit traditionellen ökonometrischen Ansätzen schwer zu identifizieren wären. Neben der Analyse großer bzw. alternativer Datenmengen ist (Gen)KI wohl sehr bald in der Lage, Investitionsentscheidungen unter Berücksichtigung einer schier unbegrenzten Zahl an Daten und unter Nebenbedingungen, wie z.B. dem Value at Risk oder Nachhaltigkeits- bzw. ESG-Ratings zu treffen. Der größte Vorteil von (Gen)KI gegenüber herkömmlichen Datenverarbeitungsprogrammen ist jedoch, dass die Algorithmen kontinuierlich hinsichtlich ihrer Wirksamkeit überwacht, weiterentwickelt und emotionale Verzerrungen (Emotional Bias) deutlich reduziert werden können.

Wie kann der Einsatz von (Gen)KI Asset Managern helfen?

Auch bei der Kommunikation mit (internen und externen) Kunden, anderen Stakeholdern und dem Regulierer kann (Gen)KI vieles vereinfachen. Fondsmanager/-innen und angrenzende Abteilungen innerhalb der Unternehmung beschäftigen sich häufig mit komplexen Finanzdaten und Berichten. Speziell NLP kann dabei helfen, diese Daten in einfache und verständliche Sprache zu übersetzen, was die Kommunikation verbessert und das Vertrauen bei Anlegern und Aufsichtsbehörden erhöht. (Gen)KI hat demnach ein enormes Disruptionspotenzial in der Branche und verändert nach Einschätzung vieler Experten Asset Manager mittel- bis langfristig in der Art, dass es

- durch die Automatisierung sich wiederholender Aufgaben die Kosten der Kognition und Informationsaufbereitung senkt. Dadurch können sich die Mitarbeitenden auf höherwertige Tätigkeiten konzentrieren, was die Gesamtproduktivität steigert.

- die Koordinationskosten im Unternehmen senkt, in dem Teams in unterschiedlichen Bereichen eines Unternehmens durch (Gen)KI-Module über die Arbeitsfortschritte informiert werden.

- die Kosten der (kreativen) Ideenfindung und Schaffung digitaler Inhalte erheblich senkt. Die Fähigkeit dieser Technologie, innovative Ideen zu generieren, in dem sie Informationen z.B. für das Brainstorming aufbereitet, beschleunigt den kreativen Prozess und treibt Produktentwicklung, Prozessoptimierungen und Innovationen voran.

In der Folge verändert es die Unternehmensorganisation und -strategie!

Es ist schwierig, einen genauen Prozentsatz der Arbeitskräfte zu bestimmen, die durch (Gen)KI ersetzt werden könnten, da dies von vielen Faktoren abhängt, wie z.B. dem Umfang der KI-Implementierung, den spezifischen Tätigkeiten der Mitarbeitenden und dem Grad der Automatisierung, den ein Asset Manager erreichen möchte. Es ist jedoch wichtig zu beachten, dass (Gen)KI nicht unbedingt Arbeitsplätze ersetzen muss, sondern viel wahrscheinlicher, die menschliche Arbeitskraft ergänzen und unterstützen wird. Demnach könnten Personalkosten auch in der Form eingespart werden, dass organisches Wachstum nicht mehr mit zusätzlichem Personal begleitet werden müsste, sondern nur ein natürlicher Austausch des Bestandspersonals stattfindet. (Gen)KI kann auch dazu beitragen, die Effizienz und Produktivität von Mitarbeitenden zu steigern, in dem sie sich auf wertschöpfendere Tätigkeiten konzentrieren können, während (Gen)KI sich um Routineaufgaben kümmert. Insgesamt wird KI die Arbeitsprofile in der Asset Management-Branche verändern. Die am stärksten betroffenen Bereiche sind wahrscheinlich diejenigen, die sich mit Routineaufgaben, Datenanalyse, Handel und Risikomanagement befassen. Es ist wichtig für Asset Manager, sich auf diese Veränderungen vorzubereiten und die erforderlichen Fähigkeiten zu entwickeln, um in einer zunehmend automatisierten Arbeitswelt erfolgreich zu sein.

In dem Zusammenhang ist es wichtig zu betonen, dass (Gen)KI-Modelle nur dann effektiv arbeiten können, wenn sie mit qualitativ hochwertigen Daten trainiert („Garbage In, Garbage Out“) und kontinuierlich überwacht werden. Zudem führen mehr Daten nicht automatisch zu einem besseren Ergebnis (Overfitting-Problem)[4]. Die menschliche Expertise in Bezug auf Finanzmärkte und Investmentstrategien wird daher weiterhin ein fester Bestandteil der Entscheidungsprozesse bleiben, da letztendlich das Verständnis der kausalen Zusammenhänge entscheidend ist. Diese Qualität hat eine KI nicht, weshalb Fondsmanager/-innen die Ergebnisse hinterfragen müssen, um fundierte Entscheidungen am Kapitalmarkt treffen zu können. Die Kombination von menschlicher Intuition und (Gen)KI sollte letztendlich zu einer verbesserten Entscheidungsfindung im Fondsmanagement führen.

Umsetzungs- und Integrationsmöglichkeiten von (Gen)KI

Stellt sich noch die Frage nach der Umsetzung und Integration von (Gen)KI in bestehende (Investment-) Prozesse. Viele Asset Manager stehen noch am Anfang, doch der Markt schläft nicht. Die Kosten für die generelle KI-Integration sind abhängig von der Komplexität des Projekts und können deshalb signifikant variieren. Für große und mittelgroße Asset Manager, die die nötigen Ressourcen und Entwicklerteams haben, könnte es einfacher und kostengünstiger sein, die Technologie zu integrieren. Die größere Unsicherheit herrscht sicherlich bei kleineren Asset Managern, die besonders kostensensitiv sind und selbst nicht über die Ressourcen verfügen, schnell interne KI-Kompetenzen aufzubauen – auch wenn das perspektivisch unabdingbar ist. Es gibt jedoch mehrere Möglichkeiten, wie Asset Manager (Gen)KI bereits jetzt nutzen können, ohne große IT-Entwickler-Teams und Budgets abrufbereit zu haben:

- Nutzung von Cloud-basierten KI-Diensten: Viele Anbieter bieten KI-as-a-Service (KIaaS) an, bei dem Asset Manager auf KI-Funktionen über die Cloud zugreifen können, ohne eigene Infrastrukturen aufbauen oder verwalten zu müssen. Diese Tools bieten vorgefertigte Algorithmen und Modelle an, die einfach in bestehende Investment-Workflows integriert werden können. Die Preise dieser Dienst sind zudem oft nutzungsabhängig, sodass die Asset Manager die Kosten besser kontrollieren können.

- Automatisierte Datenerfassung und -verarbeitung: Die Nutzung von automatisierten Datenerfassungs- und Verarbeitungstools kann die Effizienz und Genauigkeit bei der Analyse von Marktdaten verbessern. Diese Tools können eine Vielzahl von Datenquellen integrieren und (Gen)KI-Algorithmen verwenden, um Muster und Trends zu identifizieren, die für Investmententscheidungen relevant sind.

- Einsatz von Open Source-Software: Es gibt eine Vielzahl von Open Source-Software, die Frameworks, Bibliotheken und Algorithmen umfassen, kostenlos zur Verfügung stehen und von Asset Managern genutzt werden können, um KI-Lösungen zu entwickeln und zu implementieren. Durch die Nutzung dieser Ressourcen können Asset Manager Kosten sparen und von der gemeinschaftlichen Weiterentwicklung der Software profitieren.

- Kooperation und Partnerschaften: Asset Manager können auch mit FinTech- Unternehmen oder Partnern zusammenarbeiten, um (Gen)KI-Kompetenzen und -Ressourcen zu teilen. Dies kann die Kosten und die Komplexität der Implementierung von (Gen)KI reduzieren und gleichzeitig den Zugang zu innovativen Lösungen und Technologien ermöglichen.

- Schrittweise Implementierung: Unternehmen können auch von einer schrittweisen Implementierung von KI profitieren, in dem sie zunächst mit einfacheren Anwendungen beginnen und dann schrittweise komplexere Funktionen hinzufügen, wenn sie Erfahrungen sammeln und ihre Fähigkeiten weiterentwickeln. Perspektivisch sollte ohnehin das bestehende Personal in diesen Technologien geschult werden (ggf. mit Unterstützung von externen Experten).

Somit können Asset Manager bereits heute von der KI-Technologie profitieren. Es ist allerdings darauf zu achten, dass sowohl die prozessualen als auch die regulatorischen Anforderungen erfüllt werden und dass ein spezieller Fokus auf Datensicherheit und Privatsphäre gelegt wird. Nichtsdestotrotz bleibt eine Vielzahl rechtlicher Risiken, speziell bei den Themen Datenschutz, Urheberrecht und sog. Deepfakes.[5]

Fazit

Summa summarum lässt sich festhalten, dass mithilfe von (Gen)KI-Methoden das Rendite-/Risikoprofil der Investmentstrategien unterstützt und ggf. verbessert werden kann. Portfoliomanager/-innen werden in Zukunft wohl kaum auf (Gen)KI verzichten können, wenn langfristig der Mehrwert dieser Technologien gegenüber den klassischen Methoden offensichtlich wird. (Gen)KI wird sicherlich mittelfristig zu einem Standardwerkzeug werden. Letztendlich profitieren davon nicht nur Fondsmanager/-innen, sondern auch das gesamte Asset Management-Unternehmen und in besonderem Maße seine Kunden.

Ziel muss demnach für die gesamte Branche sein, (Gen)KI in bestehende Prozesse zur Verbesserung der Produktqualität und Steigerung der Effizienz zu integrieren und auch das Personal dahingehend zu schulen und zu akquirieren. Die Produktivitätspotenziale von (Gen)KI zu heben, ist eine Herausforderung, weil es hierfür in den meisten Asset Management-Unternehmen große organisatorische und kulturelle Veränderungen benötigt. Die Integration von (Gen)KI in das Fondsbetriebsumfeld erfordert eine sorgfältige Planung, Schulung und Überwachung. Es ist sicherzustellen, dass (Gen)KI-Modelle transparent, interpretierbar und mit den spezifischen Anforderungen des Fondsmanagements kompatibel sind. Darüber hinaus sind in der ganzen Organisation abseits des Fondsmanagements Einsparungspotenziale und Chancen für Prozessoptimierungen möglich. Es ist nur eine Frage der Zeit, wann (Gen)KI einmal so normal im Arbeitsalltag sein wird, wie z.B. das Smartphone oder die Suchmaschine von Google. Ob es für eine wahre Revolution der Finanzbranche reicht, bleibt abzuwarten!

[1] GenKI bezieht sich auf eine Klasse von KI-Systemen, die auf Grundlage von Inputdaten neuen Output „wie vom Menschen gemacht“ generiert. Das können v.a. Texte, aber auch Bilder, Videos und Audio-Formate sein.

[2] Wenn KI und GenKI gemeint ist, bedienen wir uns im Folgenden der Abkürzung (Gen)KI.

[3] Vgl. Two Sigma (10/2021): A Machine Learning Approach to Regime Modeling, Street View, abrufbar unter A Machine Learning Approach to Regime Modeling – Two Sigma, Stand: 01.03.2024.

[4] Das sog. Overfitting tritt auf, wenn ein ML-Modell zu komplex ist und zu stark auf die Trainingsdaten angepasst wird, sodass es auf neuen Daten schlechte Vorhersagen liefert. Dies kann die Leistung und Verallgemeinerungsfähigkeit des Modells einschränken.

[5] Die Technologie ermöglicht es, beeindruckend realistische Fälschungen von Audio- und Videomaterial zu erstellen, indem sie Gesichter und Stimmen von Personen in andere Aufnahmen einfügt.