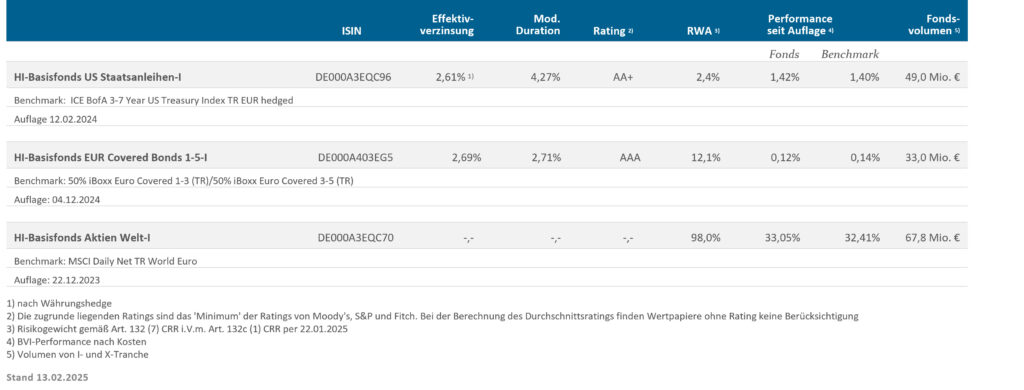

Im festverzinslichen Bereich wurde Mitte Februar 2024 der HI-Basisfonds US Staatsanleihen aufgelegt. Sein Schwerpunkt liegt auf Emittenten staatlicher Institutionen der USA, deren Gewicht mindestens 80% des Fondsvolumens ausmachen müssen. Das Gros der Anleihen wird im Laufzeitenspektrum von 3-7 Jahren investiert, die Durationsabweichung darf max. +/- 0,5 Jahre von der Vergleichsmarke (ICE BofA 3-7Y US Treasury Index TR EUR hedged) abweichen. Um das Fremdwährungsrisiko für Investoren aus dem Euroraum weitreichend zu begrenzen, ist das offene Exposure auf max. 10% des Fondsvolumens beschränkt. Aufgrund der mehrheitlichen Investition in Staatsanleihen fällt das Risikogewicht mit einem KSA-Wert von aktuell 2,4% sehr vorteilhaft für Anleger aus dem Bereich Kreditinstitute aus.

Unser jüngster Basisfonds ist der Anfang Dezember 2024 aufgelegte HI-Basisfonds EUR Covered Bonds 1-5. Dem Namen entsprechend investiert der Fonds schwerpunktmäßig in Covered Bonds und Pfandbriefen im Laufzeitspektrum von 1-5 Jahren. Die Durationsabweichung zur Vergleichsmarke (50% iBoxx Euro Covered 1-3 TR / 50% iBoxx Euro Covered 3-5 TR) darf ebenfalls max. +/- 0,5 Jahre betragen. Da nur in Euro denominierte Wertpapiere investiert wird, besteht kein Währungsrisiko. Ferner ist der Fonds LCR-konform ausgerichtet, sodass der Fonds auch zur Erfüllung der LCR-Anforderungen von Kreditinstituten eingesetzt werden kann. Mit Blick auf die hohe Anrechnung von Covered Bonds erreicht der Fonds aktuell einen gewichteten LCR-Anrechnungsbetrag von 82,7% des Fondsvermögens. Aufgrund des Anlageschwerpunkts fällt zudem das Risikogewicht mit einem KSA-Wert von aktuell 12,1% ebenfalls sehr günstig aus.

Für Aktienanleger, die ein globales Exposure wünschen, wurde Mitte Dezember 2023 der HI-Basisfonds Aktien Welt aufgelegt. Sein Anlageuniversum und seine Vergleichsmarke stellt der MSCI World Net EUR Index dar. Die Portfoliokonstruktion erfolgt mittels eines systematischen Optimierungsprozesses. Mit nur 400 Aktien erstellen wir ein Portfolio, welches die Vergleichsmarke (ca. 1.500 Aktien) mit geringen aktiven Gewichten in Regionen, Ländern oder Industrie-Faktor-Exposures abbildet. Dennoch blieben die Abweichungsrisiken mit einem Tracking Error von 0,76% in einem überschaubaren Bereich.

Wie sind die Perspektiven in nächster Zeit?

Der HI-Basisfonds US Staatsanleihen und der HI-Basisfonds EUR Covered Bonds 1-5 haben beide den Anlageschwerpunkt im kürzeren bis mittleren Laufzeitenbereich. Angesichts der weiterhin nur langsam rückläufigen Inflation könnte die geringere Zinssensitivität ein Vorteil in Phasen temporärer Zinsanstiege sein. Angesichts der flachen bzw. nur leicht steilen Kurve lassen sich demgegenüber im Vergleich mit längeren Laufzeiten attraktive, nur geringfügig niedrigere Einstandsrenditen erzielen. Darüber hinaus bestehen in nächster Zeit Chancen im kürzeren bis mittleren Laufzeitenbereich in dem von uns erwarteten Szenario mit deutlichen Leitzinssenkungen.

Auch die globalen Aktienmärkte können von den tendenziell sinkenden Zinsen weiter profitieren. Anleger sind mit dem HI-Basisfonds Aktien Welt gut aufgestellt, um von dieser Entwicklung zu profitieren.

Dies ist eine Marketing-Anzeige und bildet keine Offerte zum Kauf von Anteilen. Auf der Grundlage dieser Anzeige darf kein Kaufauftrag entgegengenommen werden.

Dieses Dokument wurde von der Helaba Invest mit größter Sorgfalt und nach bestem Wissen und Gewissen erstellt. Es dient ausschließlich zu Informationszwecken für professionelle Anleger gem. § 1 Abs. 19 Nr. 32 KAGB bzw. professionelle Kunden gem. § 67 Abs. 2 WpHG und ist nicht auf die speziellen Anlageziele, Finanzsituationen oder Bedürfnisse individueller Empfänger ausgerichtet. Bevor ein Empfänger dieses Dokuments auf der Grundlage der darin enthaltenen Informationen oder Empfehlungen handelt, sollte er abwägen, ob diese Entscheidung für seine individuellen Umstände passend ist und sollte folglich seine Anlageentscheidung unter Hinzuziehung eines unabhängigen fachlichen Beistandes treffen.

Das vorliegende Dokument ist ohne die dazugehörigen mündlichen Erläuterungen nur von eingeschränkter Aussagekraft. Alle in dem vorliegenden Dokument aufgeführten Informationen stammen aus Quellen, die von der Helaba Invest für zuverlässig befunden wurden. Dennoch übernimmt die Helaba Invest keinerlei Garantie für deren Richtigkeit oder Vollständigkeit und übernimmt keine Haftung für allfällige Schäden, die direkt oder indirekt mit den vorliegenden Informationen zusammenhängen.

Berechnungen, die auf historischen Daten beruhen, stellen keine verbindliche Zusage oder Gewährleistung für die Zukunft dar. Daher bieten vergangene Wertentwicklungen keine Garantie für zukünftige Ergebnisse. Zukünftige Ergebnisse können sowohl niedriger als auch höher ausfallen. Die Berechnungsmethodik zur Wertentwicklung entspricht der BVI-Methode (netto).

Die Aussagen über zukünftige Erwartungen und andere in die Zukunft gerichteten Aussagen beruhen auf der gegenwärtigen Sichtweise und den gegenwärtigen Annahmen des Portfoliomanagements zu dem jeweils aktuellen Datum. Die tatsächlichen Ergebnisse, Entwicklungen oder Ereignisse sind abhängig von zukünftigen Marktänderungen und können erheblich von den in den abgegebenen Prognosen und Aussagen ausgedrückten abweichen.

Diese Publikation enthält lizenzpflichtige Indizes oder Indexdaten. In diesem Zusammenhang gilt Folgendes: (i) Weder die Helaba Invest noch der jeweilige Lizenzgeber und/oder Indexanbieter oder eines mit diesen verbundenen Unternehmen oder sonstige Dritte übernehmen eine Garantie und/oder eine Gewährleistung für die Richtigkeit und/oder Vollständigkeit der Indizes bzw. der den Indizes zugrundeliegenden Daten, (ii) die Indizes und die den Indizes zugrundeliegenden Daten sind lizenzrechtlich geschützt, die Nutzung bedarf der ausdrücklichen Genehmigung des jeweiligen Lizenzgebers bzw. Indexanbieters und (iii) weder der Lizenzgeber noch der Indexanbieter noch ein mit diesen verbundenes Unternehmen oder sonstige Dritte übernehmen eine Verantwortung für Produkte bzw. sonstige Leistungen der Helaba Invest.

Die von der Helaba Invest angebotenen Investmentkonzepte unterliegen der fortwährenden Überprüfung. Die Helaba Invest behält sich daher die unangekündigte Änderung der hier dargestellten Konzepte, Vorgehensweisen bzw. Mechanismen oder ein nur temporäres Abweichen hiervon, bspw. aufgrund nicht prognostizierbarer exogener Umstände, vor.

Das dargestellte Produkt hat möglicherweise steuerliche Auswirkungen zur Folge. Zur Vermeidung von Steuernachteilen empfehlen wir daher dringend, einen Experten wie beispielsweise einen Steuerberater oder Wirtschaftsprüfer rechtzeitig zu Rate zu ziehen. Für evtl. eintretende steuerliche Nachteile beim Kauf dieses Produktes oder Umsetzung einer in dieser Unterlage enthaltenen Information für Ihren Fonds können wir keine Haftung für allfällige Schäden übernehmen, die direkt oder indirekt mit dem dargestellten Produkt zusammenhängen.