Im Folgenden wollen wir den mit den G7-Ländern verbundenen Teil der „Welt voller Schulden“ genauer beleuchten. Was sind die Hauptfaktoren, die die zukünftige Schuldendynamik in den Industrienationen beeinflussen? Welche Konsequenzen könnten dauerhaft höhere Schuldenstände mit sich bringen? Und vor allem: Welche Chancen und Risiken ergeben sich für Investoren?

Zukunft der Schulden: Prognosen und ihre Bestimmungsfaktoren

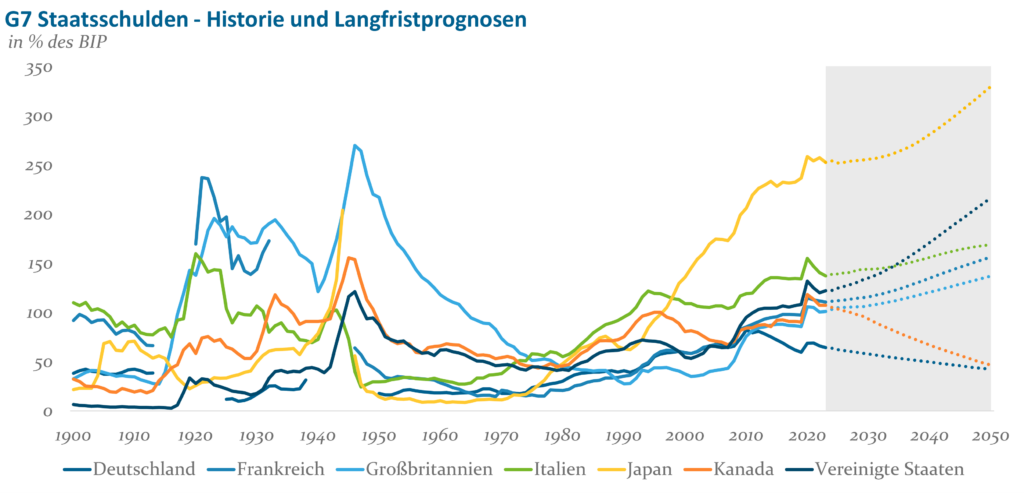

Abbildung 2 zeigt die langfristige Entwicklung der Staatsschulden der G7 relativ zum jeweiligen Bruttoinlandsprodukts (BIP). Auffällig ist zunächst, dass die Verschuldung in Friedenszeiten bei den meisten Ländern noch nie so hoch war wie am aktuellen Rand. Bereits seit Mitte der 1970er sind die Schuldenquoten fast kontinuierlich gestiegen. Den größten Zuwachs verzeichnete dabei Japan, welches 1975 mit einer Schuldenquote von 21% startete und heute mit einem Wert von über 250% den unangefochtenen Spitzenplatz innerhalb der G7 einnimmt. Mit Ausnahme Deutschlands (64%) konnte 2023 darüber hinaus aber auch kein anderes G7-Land mehr einen Schuldenstand von unter 100% der jährlichen Wirtschaftsleistung ausweisen.

Die ebenfalls in der Abbildung dargestellten Langfristprojektionen bis 2050 deuten in eine ähnliche Richtung. Bei fünf der sieben Länder werden auch über die nächsten Jahrzehnte hinweg steigende Schuldenquoten erwartet. Vor allem die USA stechen hier mit dem stärksten relativem und absolutem Anstieg hervor: Während der Schuldenstand gegenwärtig mit 122% im historischen Vergleich bereits klar erhöht ist, muss man 2050 möglicherweise sogar mit einer U.S.-Schuldenquote von über 215% des BIP rechnen. Positive Ausnahmen stellen in Abbildung 2 lediglich Deutschland und Kanada dar. Bei beiden wird bis 2050 ein Rückgang der relativen Verschuldung auf etwa 45% des BIP prognostiziert.

Insgesamt deuten die prognostizierten Verschuldungspfade auf zunehmende Risiken hinsichtlich der Schuldentragfähigkeit der G7-Länder hin. Wie die Historie (Japan!) jedoch zeigt, sind steigende Schuldenquoten allein noch kein ausreichender Indikator für zukünftige Staatsschuldenkrisen oder Zahlungsausfälle. Darüber hinaus sind die Projektionen von zahlreichen Annahmen abhängig. Um ein besseres Gefühl für ihre Aussagekraft zu gewinnen, ist es daher hilfreich, sich die wesentlichen Bestimmungsfaktoren der Langfristprognosen einmal genauer anzuschauen.

Der r-g Faktor

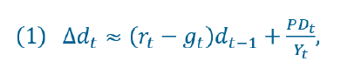

Vereinfacht lässt sich die Veränderung der Schuldenquote über die Zeit mit Hilfe der folgenden Gleichung beschreiben:

wobei d_t die Schuldenquote in Periode t darstellt, r_t den durchschnittlichen nominalen Zinssatz auf die Staatsverschuldung, g_t die Wachstumsrate des nominalen BIPs, PD_t das Primärdefizit als Differenz der Staatsausgaben und -einnahmen (ohne Zinszahlungen) und Y_t das nominale BIP.

Bei einem ausgeglichenen Staatshaushalt (PD = 0) hängt die künftige Entwicklung der Schuldenquote also vor allem von den effektiven Zinsen ab, die die Regierung zahlen muss, sowie vom Wirtschaftswachstum. Gilt r > g, so würde sich die Schuldensituation des Landes automatisch weiter verschlechtern. Bereits zur Stabilisierung des Verschuldungsgrads wäre in diesem Fall ein Haushaltsüberschuss notwendig (PD < 0). Im Gegenzug ermöglichen relativ niedrige Zinsen (r < g) aber auch geringfügige Defizite (PD > 0), ohne die Stabilität der Schuldenquoten zu gefährden.

Die in Abbildung 2 gezeigten Schuldenpfade sind folglich von allen Faktoren abhängig, die auch r und g beeinflussen. Gerade die Kapitalmarktzinsen sind seit 2020 signifikant gestiegen, so dass sich perspektivisch auch die Effektivzinsen der Staaten höheren Niveaus anpassen sollten. Sowohl wir bei der Helaba Invest als auch das Gros der Kapitalmarktteilnehmer gehen jedenfalls nicht davon aus, dass sich die Null- und Negativzinsphase der Jahre 2012 bis 2022 mittelfristig wiederholen wird1Die Sicht der Kapitalmarktteilnehmer lässt sich beispielsweise an langfristigen Zinssätzen wie dem 5Y10Y-Forward Swap im Euroraum ablesen (also dem in fünf Jahren erwarteten Renditeniveau für die darauffolgenden zehn Jahre). Dieser Satz ist von einem Durchschnittswert von 1,5% zwischen 2015 und 2019 auf einen aktuellen Wert von 2,6% angestiegen. . Dagegen sprechen sowohl die noch immer persistenten Kerninflationsraten als auch der in Zukunft absehbar erhöhte Investitionsbedarf im Zuge der Megatrends Dekarbonisierung und Deglobalisierung2Einen in diesem Zusammenhang relevanten Beitrag zum Thema Gleichgewichtszins gab es auch in unserer letzten Highlights-Ausgabe 06/24.. Zusammen mit dem demographischen Wandel könnten diese strukturellen Trends nach vorne heraus zudem auch negativ auf das Potenzialwachstum und somit auf g einwirken. Generell prognostizieren die Volkswirte für die entwickelten Ländern in der langen Frist deutlich zurückgehende durchschnittliche Wachstumsraten, wobei im Rahmen der meisten Analysen die potenziell hohen Produktivitäts- und Wachstumsgewinne, die aus der Anwendung generativer KI entstehen könnten, bislang noch nicht berücksichtigt werden3Siehe dazu auch „ChatGPT und die Wirtschaft der Zukunft – Die makroökonomischen Auswirkungen von generativer KI“. Ebenso könnten sich die Regierungen aus eigener Kraft heraus ein günstigeres Verhältnis von r und g sichern, indem sie durch Strukturreformen das Wirtschaftswachstum nachhaltig positiv beeinflussen.

Im Endergebnis ist es schwierig, für derart lange Zeiträume belastbare Prognosen für den r-g Faktor anzufertigen. Es bleibt hochgradig unsicher, auf welchem Niveau sich die Zinsen in den nächsten 25 Jahren durchschnittlich befinden werden, welche Wachstumsimpulse mit Hilfe neuer Technologien tatsächlich realisiert werden können oder wie groß der politische Druck werden muss, damit schwierige Wirtschaftsreformen implementiert werden. Aus heutiger Sicht sprechen die strukturellen Trends und das gestiegene Zinsumfeld jedoch dafür, dass sich das Verhältnis von r und g langfristig etwas weniger günstig für die Schuldner entwickeln sollte.

Defizite, Haushaltsanpassungen und Zukunftbudgets

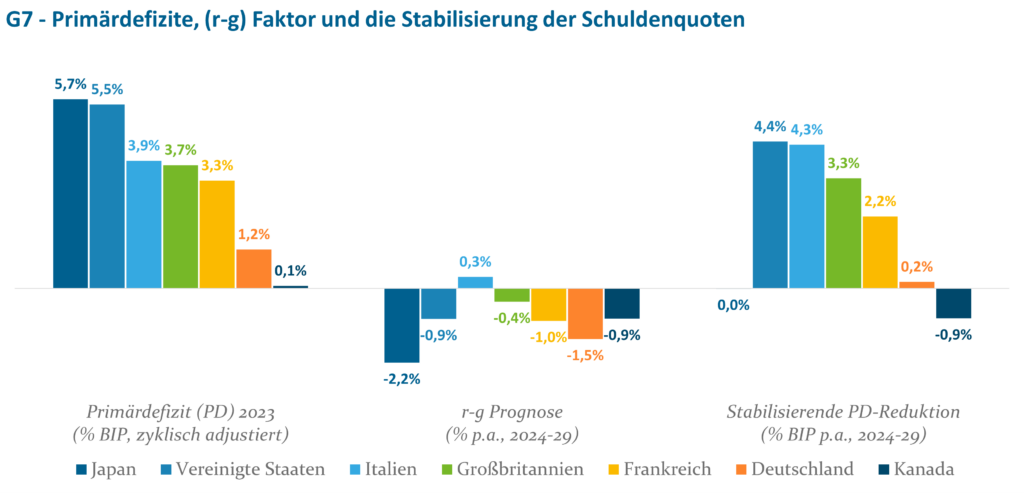

Was könnten die Regierungen also in der kurzen Frist, sagen wir über einen Zeitraum von fünf Jahren, unternehmen, um vorausschauend langfristige Risiken zu reduzieren? Abbildung 3 zeigt drei der zur Beantwortung dieser Frage wesentlichen Elemente: Die zuletzt realisierten Primärdefizite für das Jahr 2023, Fünfjahresprognosen für den r-g Faktor sowie die durchschnittliche Haushaltskonsolidierung, die jeweils notwendig wäre, um die Schuldenquoten der Länder über die nächsten Jahre konstant zu halten.

Wie zu erkennen ist, profitieren die meisten Länder in naher Zukunft weiterhin von einem günstigen r-g-Verhältnis. Da die durchschnittlichen Laufzeiten der Staatsanleihen zwischen sieben und zehn Jahren liegen, wird es noch einige Zeit dauern, bis sich die effektiven Zinslasten angepasst haben. Insbesondere Japan ist aufgrund seines hohen Defizits und Schuldenstands auf ein negatives r-g angewiesen4Im Falle Japans ergibt sich in Bezug auf die Finanzierungskosten und das Nominalwachstum ein besonders starker Hebeleffekt – siehe Gleichung (1). Desto höher die bestehende Schuldenquote d_(t-1), desto relativ wichtiger ist der Einfluss des r-g-Faktors im Vergleich zum laufenden Primärdefizit.. Des Weiteren wurden die Kassen einiger Länder im letzten Jahr noch immer durch Sondereffekte, wie z.B. der Inflationsausgleichprämie in Deutschland oder dem italienischen „Superbonus“, belastet. Bereits für 2024 werden wieder geringere Defizite erwartet.

Nichtsdestotrotz verdeutlicht Abbildung 3, dass auch die kurzfristigen Herausforderungen mitunter groß sind. Allein um ihre Schuldenquoten konstant zu halten, müssten Italien, Großbritannien und Frankreich bis 2030 ihre Primärdefizite dauerhaft um mehrere Prozent des BIPs reduzieren. Zur Beeinflussung des langfristigen Schuldenpfads wären dementsprechend noch größere Anstrengungen notwendig. Besonders auffällig sind jedoch erneut die USA: Hier ist die erforderliche Reduktion des Primärdefizits mit 4,4% des jährlichen BIPs am höchsten. Im Gegensatz zu Italien, welches eine ähnliche Anpassung benötigt, können die Vereinigten Staaten in der jüngeren Vergangenheit zudem nicht auf eine Historie von Primärüberschüssen verweisen.

Tatsächlich scheint es mit Blick auf die anstehende Präsidentschaftswahl in beiden politischen Lagern kaum Interesse an einer Konsolidierung zu geben. So schätzt die University of Pennsylvania, dass über die nächsten zehn Jahre im Falle einer Wiederwahl Trumps die Staatsverschuldung um weitere 4,1 Billionen (15% des BIP) und im Falle eines Harris-Siegs um weitere 2,0 Billionen USD (7,3% des BIP) ansteigen könnte – ohne die Berücksichtigung von Zinsen. Einzig die im Vergleich zu anderen G7-Staaten, wie Deutschland (47%) oder Frankreich (54%), besonders niedrige Steuerquote von 33% des BIP lässt hoffen, dass die USA ihre Staatsfinanzen mittelfristig noch auf ein stabileres Fundament stellen können.

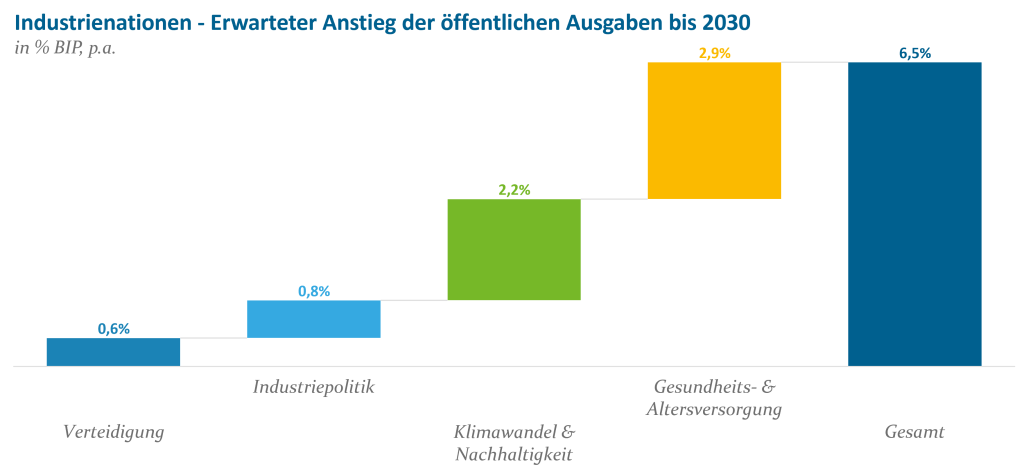

Eine letzte, bislang unberücksichtigte Problematik betrifft die öffentlichen Aufwendungen. Wie Abbildung 4 veranschaulicht, sollten sich die Staatsausgaben bis 2030 allein aufgrund der Klimatransformation und des demografischen Wandels erheblich erhöhen. Da die Einnahmen wohl kaum in demselben Tempo mithalten werden, dürfte dies etwaige Konsolidierungsbemühungen der Staaten zusätzlich erschweren.

Was also, wenn die Schuldenquoten weiter steigen?

In Summe ist es folglich absehbar, dass die Verschuldungsgrade der meisten entwickelten Länder in naher Zukunft weiter steigen werden. Dies ist ein Zustand, der nicht ewig, aber unter Umständen sehr lange anhalten kann. Solange die Investoren eine zukünftige fiskalische Kurskorrektur und eine Stabilisierung der Schuldenquoten für möglich erachten, kann sich der bereits in den 70er-Jahren begonnene Trend weiter fortsetzen. Erst wenn die Arithmetik in Gleichung (1) in die Nähe einer explosiven Schuldendynamik rückt oder die Regierungen durch unüberlegte politische Ankündigungen das Vertrauen der Investoren verspielen, droht aus einer schlechten Schuldensituation eine Schuldenkrise zu werden. Letztere könnte sich in Form einer selbsterfüllenden Prophezeiung aus erhöhten Risikoaufschlägen, steigendem r-g und steigender Schuldenquoten manifestieren und in letzter Konsequenz zu einem Staatsbankrott führen.

Wo Wirtschaftsreformen oder Sparmaßnahmen zur Abwendung eines solchen Negativszenarios in der Vergangenheit nicht möglich waren, haben Regierungen häufig versucht, die Unabhängigkeit der Notenbank zu untergraben und so eine „fiskalische Dominanz“ herbeizuführen. Niedrigere Leitzinsen und eine höhere Inflationsrate, beispielsweise aufgrund eines revidierten Notenbankziels, würden das nominale BIP-Wachstum unmittelbar in die Höhe treiben. Zumindest kurzfristig könnte der Schuldenpfad so positiv beeinflusst werden. Es besteht dabei jedoch die Gefahr, dass die Gläubiger dieses Manöver durchschauen und dauerhaft höhere Risikoprämien fordern, die den positiven Verschuldungseffekt mit der Zeit sogar überkompensieren. Zudem wären in der Zukunft immer größere Inflationsüberraschungen notwendig, um erneut eine vergleichbare Entlastung zu schaffen. Die Nebenwirkungen einer solchen Politik dürften über kurz oder lang auch das Potenzialwachstum negativ beeinflussen.

Die gute Nachricht ist, dass wir auf Basis unserer individuellen Analysen der G7-Staaten und ihrer Institutionen zu der Schlussfolgerung kommen, dass in allen Fällen das Entstehen derartiger Extremsituationen in der kurzen bis mittleren Frist weiterhin sehr unwahrscheinlich ist. Nichtsdestotrotz sollten Investoren darauf achten, dass sie für die mit den hohen Schuldenständen einhergehenden Risiken angemessen kompensiert werden. Die Regierungen täten wiederum gut daran, bereits vorausschauend jeden Anschein eines Kontrollverlusts bei den Staatsfinanzen zu vermeiden.

Fazit und Marktimplikationen

Für Investoren wird die zunehmende Staatsverschuldung der G7-Länder in den kommenden Jahren ein zentrales Thema bleiben. Die Kombination aus rekordverdächtigen Schuldenständen, potenziell dauerhaft höheren Zinsen und einem geringeren Wirtschaftswachstum stellt die öffentlichen Schuldner vor ernsthafte Herausforderungen. Es ist bereits heute absehbar, dass die Schuldenquoten in den nächsten fünf Jahren mehrheitlich weiter ansteigen werden. Blickt man jedoch über die kurze Frist hinaus, so offenbart sich eine hohe Unsicherheit. Auf der einen Seite werden strukturelle Trends, wie Klima- und demografischer Wandel, die Staatskassen noch über Jahrzehnte hinweg belasten. Auf der anderen Seite könnten technologische Durchbrüche die Wachstums- und Schuldendynamik unerwartet verbessern.

Entscheidend ist letztendlich, ob die Marktteilnehmer weiterhin an die Fähigkeit der Staaten glauben, ihre Finanzen irgendwann in der Zukunft zu stabilisieren. Solange dies als möglich erachtet wird, bleibt auch bei steigenden Schuldenquoten eine Eskalation in Form einer Staatsschuldenkrise unwahrscheinlich. Eine eindeutige Schwelle für „gefährliche“ Verschuldungsgrade gibt es dabei nicht – eine Bewertung sollte stets im Kontext der jeweiligen fiskalischen, politischen und makroökonomischen Rahmenbedingungen erfolgen.

Insgesamt dürften die steigenden Schuldenstände zu mehr Unsicherheit und Volatilität führen, zugleich aber auch bessere Ertragsmöglichkeiten durch höhere Renditen und Risikoaufschläge eröffnen. Buy-and-hold-Investoren, die in der letzten Dekade noch von den Ankaufprogrammen der Notenbanken und einem strukturellen Trend hin zu niedrigeren Zinsen profitierten, werden es in Zukunft vermutlich nicht mehr so leicht haben. Eine breitere, internationale Diversifikation von Anleiheportfolios sowie eine kontinuierliche Analyse der Schuldenprofile im Rahmen eines aktiven Managementansatzes sollten sich dagegen zunehmend auszahlen.

Fußnoten

¹ Die Sicht der Kapitalmarktteilnehmer lässt sich beispielsweise an langfristigen Zinssätzen wie dem 5Y10Y-Forward Swap im Euroraum ablesen (also dem in fünf Jahren erwarteten Renditeniveau für die darauffolgenden zehn Jahre). Dieser Satz ist von einem Durchschnittswert von 1,5% zwischen 2015 und 2019 auf einen aktuellen Wert von 2,6% angestiegen.

² Einen in diesem Zusammenhang relevanten Beitrag zum Thema Gleichgewichtszins gab es auch in unserer letzten Highlights-Ausgabe 06/24 (Link).

³ Siehe dazu auch „ChatGPT und die Wirtschaft der Zukunft – Die makroökonomischen Auswirkungen von generativer KI“ (Link).

4 Im Falle Japans ergibt sich in Bezug auf die Finanzierungskosten und das Nominalwachstum ein besonders starker Hebeleffekt – siehe Gleichung (1). Desto höher die bestehende Schuldenquote d_(t-1), desto relativ wichtiger ist der Einfluss des r-g-Faktors im Vergleich zum laufenden Primärdefizit.