Asset-AllocationPlus-Analyse

Die detaillierte Asset-AllocationPlus-Analyse zur strategischen Optimierung der Eigenanlagen stellt den „Nukleus“ bzw. den zentralen Baustein des Beratungsangebotes für Sparkassen dar. Zur adäquaten Abgrenzung und Einordnung unserer Dienstleistungen stellen wir im Folgenden die Methodik und den Prozess zur Portfoliooptimierung in Asset-AllocationPlus dar.

Portfoliooptimierung

Von zentraler Bedeutung einer effizienten Allokation des zur Verfügung stehenden regulatorischen und ökonomischen Risikobudgets ist die Risikoreduktion durch Streuung der Anlagen über verschiedene Ertrags- und Risikoquellen.

Ziel der Diversifikation ist es, die Wechselwirkungen (Korrelationen) zwischen den Anlageklassen risikoreduzierend zu nutzen. Untersucht man die Datenverläufe von Assetklassen näher, so ist festzustellen, dass die daraus abgeleiteten Korrelationen innerhalb eines beobachteten Zeitintervalls keineswegs konstant sind, sondern um den ermittelten Durchschnittswert mehr oder minder stark oszillieren. Insbesondere in rezessiven Phasen bewegen sich viele Anlageklassen eher im Gleichlauf. Um diesen systeminhärenten Nachteil möglichst zu vermeiden, finden Korrelationen im Optimierungsansatz von Asset-AllocationPlus keine Verwendung. Vielmehr resultieren die Diversifikationseffekte im nachfolgend beschriebenen Optimierungsmodell direkt aus den Veränderungen der historischen Performance-Tageswerte zueinander.

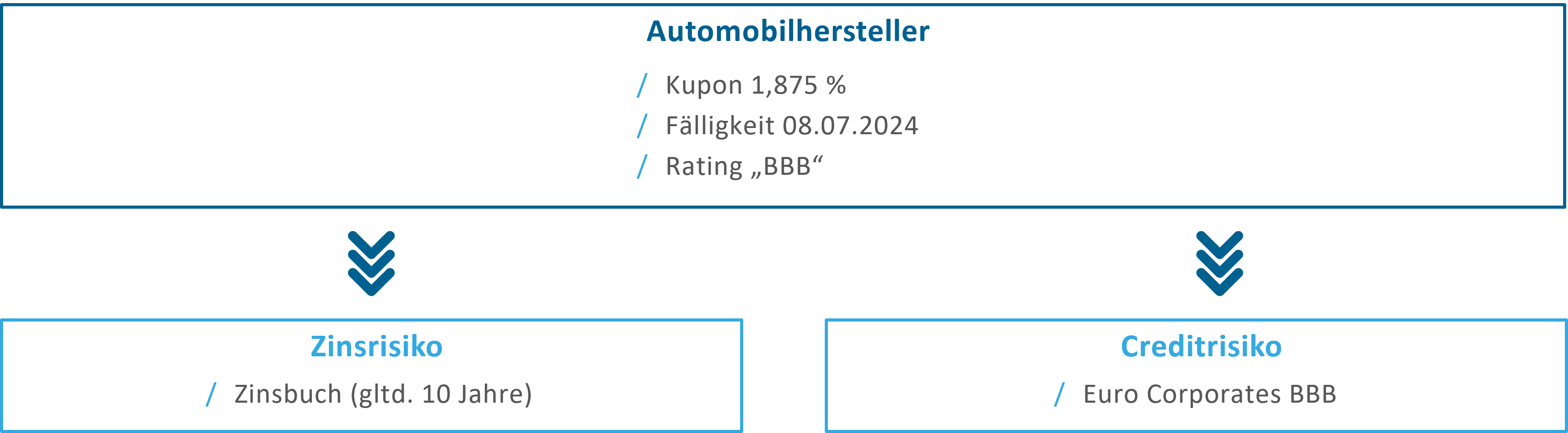

Zunächst wird die Bilanzstruktur der zu analysierenden Sparkasse erfasst und die Ist-Situation ausgewertet. Dazu wird die vorliegende Bilanzdatenstruktur in eine Exposure-Darstellung transponiert, wobei unter dem Begriff des „Exposure“ das Volumen verstanden wird, das einer spezifischen Risikokategorie ausgesetzt ist. Unterliegen Assets verschiedenen Risiken, so werden diese Assets in ihre unterschiedlichen Risikotreiber transparent zerlegt, um unserer Anforderung nach stringent getrennter Steuerbarkeit gerecht zu werden.

Transformation von Bilanzpositionen

Abb. 1: Transformation von Bilanzpositionen in Assetklassen / Exposure, Quelle: Helaba Invest

In einem weiteren Schritt werden individuelle Vorgaben von Seiten der Sparkasse als deterministische Bedingungen für die Portfoliooptimierung formuliert. Dies umfasst sowohl die Definition der zu erfüllenden regulatorischen Anforderungen (z.B. liquide Aktiva/LCR; max. regulatorisches Eigenkapital/RWA; KSA-Auslastung etc.) als auch die Vorgaben für die einzelnen Assetklassen (Min-/Max-Limite), die den Investitionsrahmen für die Analyse bilden. Für den Optimierungsalgorithmus wird hierdurch der zulässige Lösungsraum auf ausgewählte Assetklassen und Volumina eingeschränkt. Hierbei ergibt sich ein Spannungsfeld. Je mehr der theoretisch zulässige Lösungsraum durch Vorgaben limitiert wird, desto geringer fällt die erzielbare Performancesteigerung aus. Sehr effiziente Portfolien, ohne Einschränkung des Investitionsrahmens, sind häufig durch hohe Anteile an Aktien, Rohstoffen sowie alternative Investments wie Hedgefonds und Infrastrukturinvestments gekennzeichnet. Andererseits wird ein Portfolio oft erst durch Einschränkungen „sparkassengerecht“ und entspricht durch seine typische Investitionsstruktur einer Sparkasse und deren öffentlich-rechtlichem Auftrag.

Aufbauend auf den oben ermittelten Eingangsdaten und individuellen Vorgaben der Sparkasse erfolgt die rechnerische, barwertige Optimierung zur Generierung des Ziel-Portfolios mit Hilfe eines Algorithmus. Das errechnete Ziel-Portfolio wird dem Ist-Portfolio gegenübergestellt. Aus den Abweichungen der beiden Portfolios resultiert ein Abweichungs- bzw. Delta-Portfolio. Dabei stellt das Delta-Portfolio die rechnerisch notwendigen Umschichtungsvolumina dar, um die optimierte Zielstruktur zu erreichen.

Die so ermittelte Zielstruktur kann auch als „Benchmark“ interpretiert werden, von der im Rahmen einer aktiven Steuerung – sofern die Sparkasse diese vorsieht – mittels Über- und Untergewichtung abgewichen werden kann.

GuV-Verprobung

Wie ausgeführt, generiert der Rechenalgorithmus ein barwertig optimiertes Ergebnis, das in der Totalperiodenbetrachtung der Summe der ordentlichen Ergebnisse, der außerordentlichen Ergebnisse sowie der stillen Reserven entspricht. Da Sparkassen gemäß HGB jedoch periodisiert, unter Beachtung von Niederstwert- und Imparitätsprinzip, Rechenschaft über konkrete Rechnungslegungszeiträume in Bilanz und GuV ablegen müssen, können die Teilergebnisse in einzelnen Jahren vom langjährigen barwertig zu erwartenden Erfolg abweichen. Um die Belastungen auf die GuV, die bereits das Ist-Portfolio generiert, durch die Umschichtungsmaßnahmen nicht noch weiter zu erhöhen, wird das Delta-Portfolio im Hinblick auf seine GuV-Implikationen verprobt. Resultiert durch die Umschichtungsmaßnahmen eine zusätzliche deutliche GuV-Belastung im ordentlichen und/oder außerordentlichen Ergebnis, wird geprüft, ob diese zusätzliche GuV-Belastung durch die Nutzung anderer Produkte reduziert werden kann.

Lassen sich allein durch eine geänderte Produktauswahl die zusätzlichen GuV-Belastungen nicht ausreichend reduzieren, müsste in einem weiteren Schritt der Investitionsspielraum in der Barwertoptimierung so lange modelliert werden, bis zusätzliche GuV-Belastungen im ordentlichen und außerordentlichen Ergebnis in jeder historischen Testperiode annähernd vermieden werden können. Alternativ oder ergänzend dazu sollte auch die Umsetzung mittels eines Spezial- oder Masterfonds geprüft werden. Innerhalb des Fonds lassen sich die Effekte der einzelnen Umschichtungspositionen „verrechnen“ und die potenziellen Auswirkungen des Delta-Portfolios auf die GuV abfedern.

Asset-AllocationPlus-Monitor

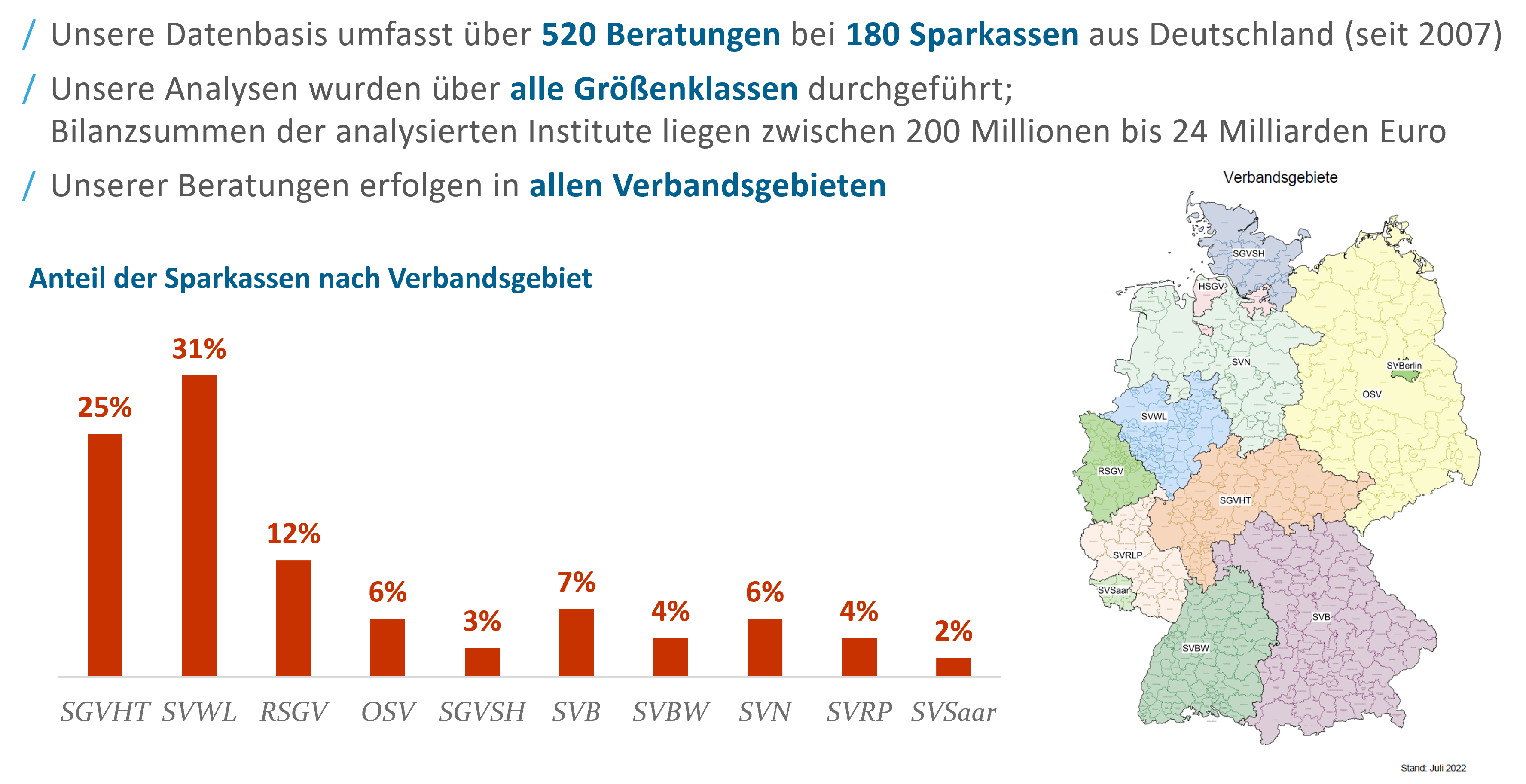

Mit dem zusätzlichen Beratungsangebot Asset-AllocationPlus-Monitor hat die Helaba Invest eine Benchmarking-Dienstleistung implementiert, mit der Sparkassen Transparenz über die Effizienz ihrer Eigenanlagen im direkten Vergleich gewinnen können.

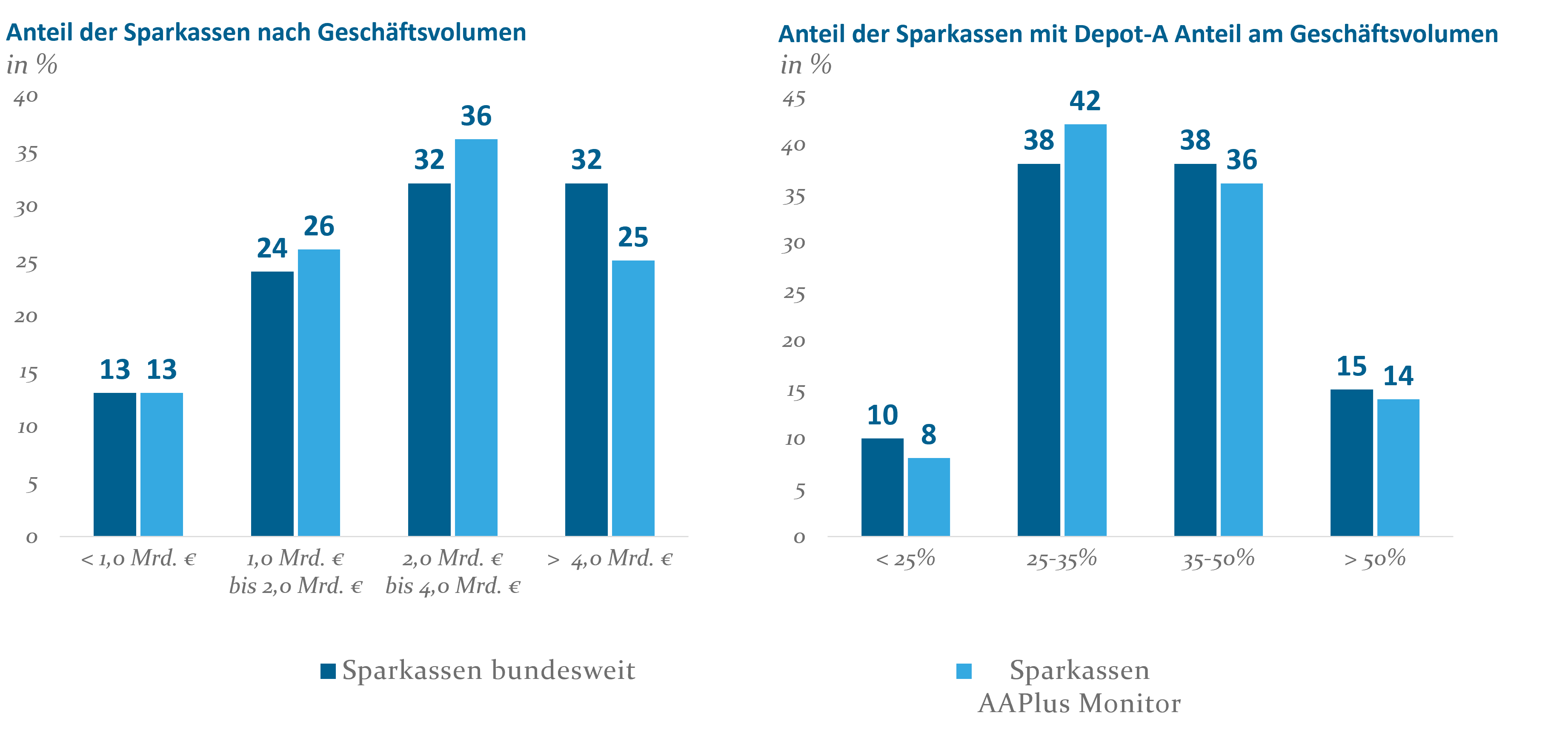

Der Asset-AllocationPlus-Monitor basiert auf den Daten der letzten 100, im Rahmen von Asset-AllocationPlus analysierten, anonymisierten Sparkassenportfolios. Dadurch ergibt sich ein breites und gleichzeitig aktuelles Bild über die Eigenanlagenstruktur der Sparkassen in Deutschland. Innerhalb der untersuchten Sparkassen ergibt sich ein repräsentatives Bild hinsichtlich der Größe sowie der Eigenkapitalquote der Sparkassen. Der Asset-AllocationPlus-Monitor genügt dabei mit der betrachteten Anzahl an Sparkassen (Stichprobe) den statistischen Anforderungen, um Rückschlüsse auf die Grundgesamtheit aller Sparkassen zu ziehen.

Umfassende Sparkassenexpertise

Abb. 2: Auswertung von 100 Sparkassen, deren Portfoliodaten zwischen Q4/2018 und Q1/2022 im Rahmen von Asset-AllocationPlus erhoben wurden; Stand: 30. September 2022

Abb. 3: Auswertung von 100 Sparkassen, deren Portfoliodaten zwischen Q4/2018 und Q1/2022 im Rahmen von Asset-AllocationPlus erhoben wurden; Stand: 30. September 2022

Sparkassen stehen dabei grundsätzlich zwei Ausprägungen des Monitors zur Verfügung: zum einen die individuelle Betrachtung und Einordnung anhand der eigenen Bestandsdaten resultierend aus einer vorherigen Asset-AllocationPlus-Analyse und zum anderen die allgemeine Betrachtung von Meta-Daten am Beispiel von unterschiedlichen Vergleichsgruppen.

Für die allgemeine Version des Monitors verwenden wir einheitliche Standardparameter, wie z.B. eine Haltedauer von 12 Monaten bei einem Konfidenzniveau von 95% und eine Zinskappungsgrenze zur Bewertung der Assetklasse Zinsen von -150 Basispunkten. Im Rahmen der allgemeinen Ausprägung des Monitors werden den Sparkassen Bestands- und Effizienzdaten im bundesweiten Durchschnitt sowie im Durchschnitt des jeweiligen Verbandsgebietes zur Verfügung gestellt.

In der individualisierten Version verwenden wir für die Darstellung die entsprechenden Parameter der vorangegangenen Asset-AllocationPlus-Analyse. Dies gewährleistet für die Sparkasse eine Vergleichbarkeit der Ergebnisse mit den Analyseergebnissen. Der individuelle Monitor stellt darüber hinaus die Bestands- und Effizienzdaten der Sparkasse den Daten der individuell auswählbaren Vergleichsgruppen gegenüber. Selbstverständlich stehen hier ebenfalls Vergleiche im Verbandsgebiet oder den Bundesdurchschnitt zur Verfügung.

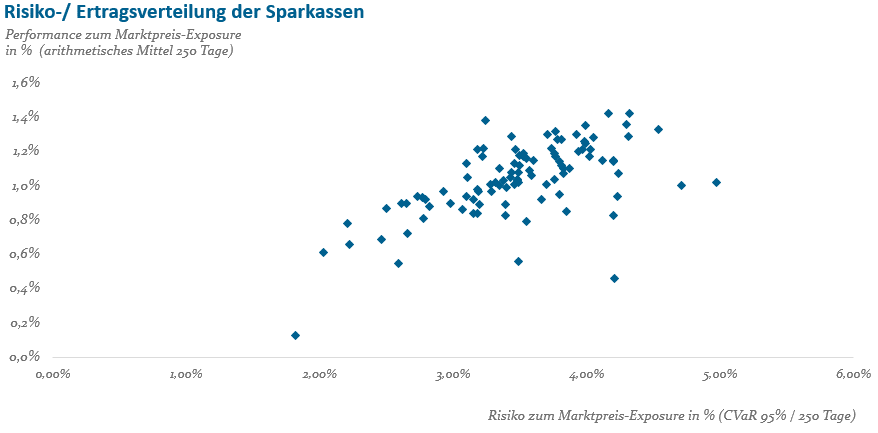

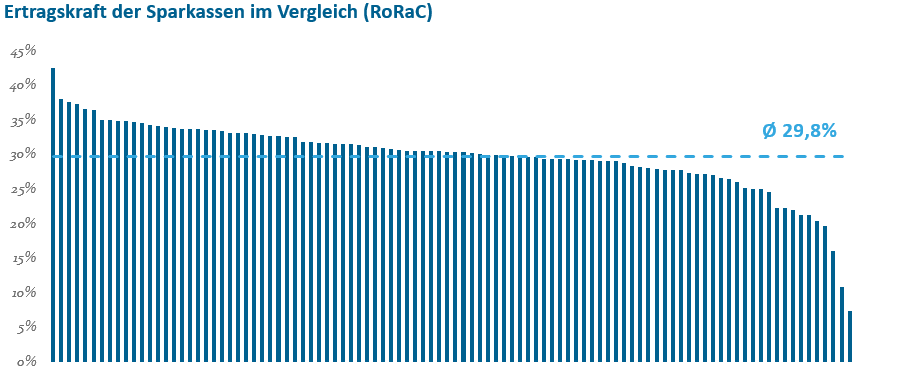

Nachfolgend möchten wir Ihnen gerne zwei Abbildungen aus dem Asset-AllocationPlus-Monitor vorstellen, die häufig mit Sparkassen im Detail besprochen werden. Zu einem ist dies ein allgemeiner Vergleich von Sparkassen nach Risiko- und Ertragsgesichtspunkten, zum anderen die Verteilung der Sparkassen nach ihrer Ertragskraft. Diese ermöglichen Entscheidungsträgern eines Hauses eine schnelle Einschätzung der eigenen Positionierung.

Abb. 4: Risiko- / Ertragsverteilung der Sparkassen; Kappungsgrenze bei -150 Basispunkten; Stand: 30. September 2022

Abb. 5: Ertragskraft der Sparkassen im Vergleich (RoRaC); Kappungsgrenze bei -150 Basispunkten; Stand: 30. September 2022

Für Sparkassen können sich aus dem Asset-AllocationPlus-Monitor, insbesondere im Zusammenspiel mit den Ergebnissen einer individuellen Asset-AllocationPlus-Analyse, interessante Ansatzpunkte für weitere Handlungsoptionen ergeben. Der objektive Vergleich mit den Daten einer Gruppe von Sparkassen zeigt transparent die Handlungsfelder zur Steigerung der eigenen Portfolioeffizienz auf. Der Abgleich der aktuellen bzw. beabsichtigten Investitionen in diversen Assetkategorien mit der Positionierung anderer Sparkassen wird nicht nur anhand eingängiger statistischer Größen (Mittelwert, Minimum bzw. Maximum), sondern auch unter Beachtung der tatsächlichen Ergebnisverteilung dargestellt. Durch den Ausweis, der aus den historischen Marktdaten abgeleiteten Performance- und Risikowerten, kann innerhalb des Asset-AllocationPlus-Monitors auch die relative Vorteilhaftigkeit von Assetklassen in die Investitionsentscheidung der Sparkassen einbezogen werden.

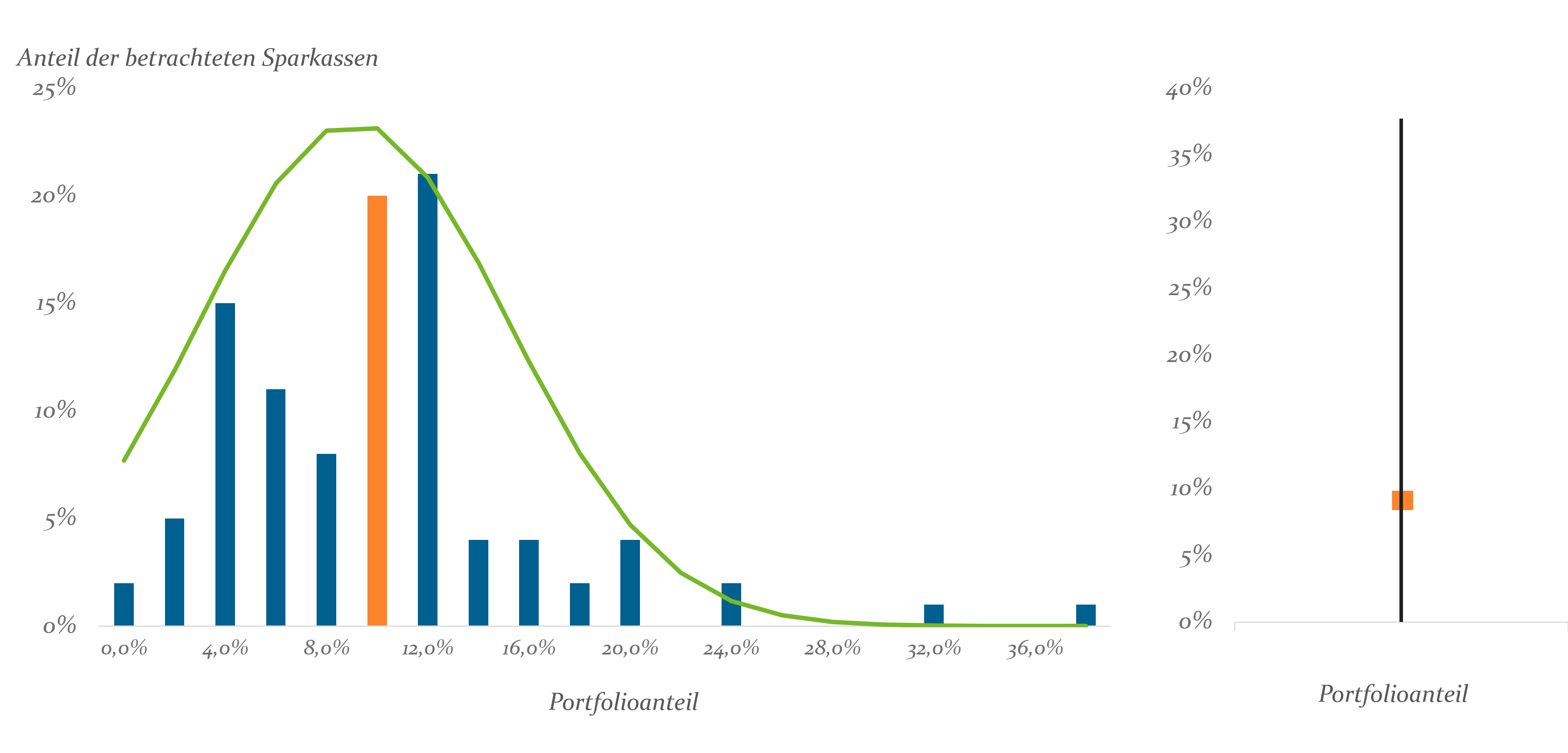

Wie aus dem nachfolgenden Beispiel für Unternehmensanleihen Investment Grade ersichtlich wird, lassen sich aus den Schaubildern schnell erste Ansatzpunkte ableiten. So zeigt die linke Grafik auf der horizontalen Achse den Anteil der Anlageklasse am Gesamtbestand und die vertikale Achse den Anteil der Sparkassen im Bundesgebiet mit einer entsprechenden Allokation. Das farbliche Beispiel wäre wie folgt zu lesen; 20% aller Sparkassen haben im Durchschnitt eine 10% Allokation zu dieser Anlageklasse. Die grüne Linie stellt die Verteilungskurve dar. Die rechte Grafik stellt die Allokationsbandbreite insgesamt dar. Im Beispiel liegt diese zwischen 0% und 38%. Der Mittelwert liegt bei 9,1%.

Für eine Sparkasse lassen sich im direkten Vergleich mit dem eigenen Bestand somit schnell erste Ansatzpunkt identifizieren.

Abb. 6: Beispieldarstellung für die Anlageklasse Unternehmensanleihen Investment Grade

Sparkassen wird es durch den Asset-AllocationPlus-Monitor ermöglicht, die in der zuvor individuellen Asset-AllocationPlus-Analyse gezeigten Portfoliooptimierungen für den gesamten Entscheidungsprozess bis hin zur Vorbereitung von Gremienentscheidungen nachvollziehbar und transparent darzustellen.

Um den Sparkassen ausreichend Zeit für die Reflexion der Analyseergebnisse sowie Diskussion möglicher Handlungsoptionen zu geben, empfehlen wir eine Analyse und Besprechung des Asset-AllocationPlus-Monitors frühestens im Folgequartal.

Fazit:

Wir verstehen uns als Dienstleister innerhalb der Sparkassenorganisation und sehen unsere Aufgabe darin, Sparkassen bei der nachhaltigen und ertragsbringenden Ausgestaltung ihrer Eigenanlagen zu unterstützen. Mit der Asset-AllocationPlus-Analyse und dem -Monitor bieten wir hierzu zwei individuelle und umfassende Werkzeuge. Diese geben Ihnen einen transparenten und effektiven Blick auf die Positionierung Ihres Hauses sowie anderer Sparkassen, um sie auf dem Weg zu mehr Portfolioeffizienz erfolgreich zu begleiten.

Gerne stehen Ihnen hierfür Ihre Relationship Manager:innen und Sparkassenanalysten zur Verfügung. Sprechen Sie uns gerne an.