Erwachen aus dem Koma

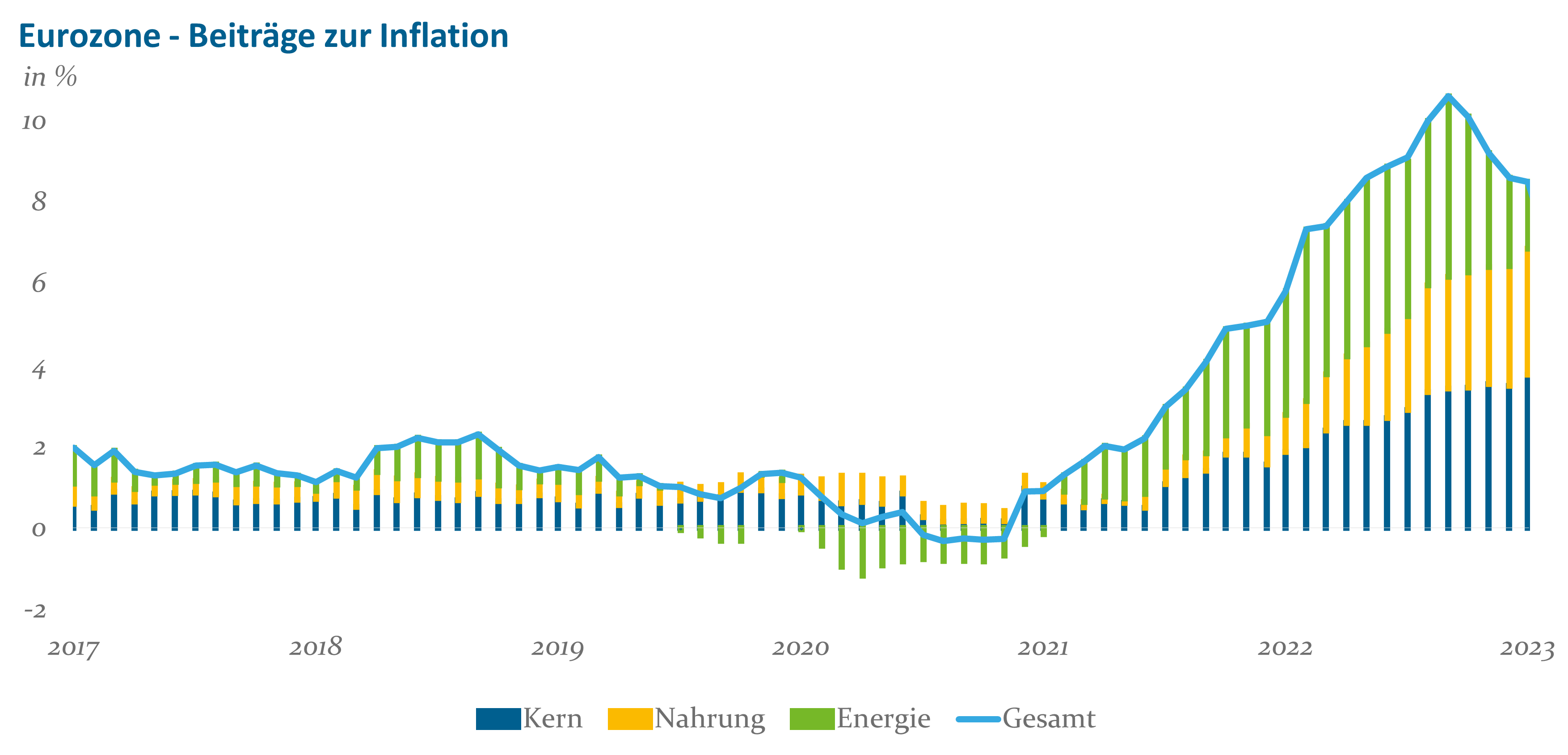

Quelle: Eurostat, Bloomberg

Eine moderate Inflation von 2% wird von den meisten Notenbanken angestrebt. Preisüberwälzungen sollen Unternehmen möglich sein, nur sie sollen nicht aus dem Ruder laufen. Wer weiß, dass er ein knappes Gut anbietet, wird es nicht unter Wert verkaufen. Je höher der Bedarf, desto höher der Preis. Das ist prinzipiell nicht schlecht, weil der höhere Preis in der Regel einen Anreiz schafft, mehr von dem Produkt zu produzieren oder zu fördern – oder eben weniger davon gekauft wird. Inflation schmälert zuerst einmal die Kaufkraft der privaten Haushalte. Sie müssen mehr Geld ausgeben als geplant. Insbesondere für die unteren Einkommensgruppen wird dies zum Problem. Ziehen die Löhne nicht sofort nach, müssen die Haushalte ihre Anschaffungspläne ändern. Für größere Anschaffungen (Auto, Haus) ist dann kein Geld mehr vorhanden, so dass man sie aufschiebt. Dies wird dann auch für das Wirtschaftswachstum relevant. Da das Wirtschaftswachstum real, d.h. unter Berücksichtigung von Preisanpassungen, berechnet wird, schlägt sich der Kaufkraftentzug mit etwas Verzögerung auch auf die Wachstumsrate durch.

Der Griff in den Medizinschrank

Letztendlich haben die Notenbanken eine zentrale Stellschraube, um die Inflation zu bekämpfen. Sie müssen Kredite verteuern, so dass die wirtschaftliche Aktivität gebremst wird und die Nachfrage nach Gütern und Dienstleistungen zurückgeht. So soll ein Angebotsüberhang entstehen, der den Unternehmen keinen Raum für Preisanhebungen mehr lässt. Die Zinspolitik kann die Nachfrageseite bremsen. Bei einem essenziellen Gut, wie Energieträgern, ist es jedoch schwer, auf die Nachfrage bzw. die Preise einzuwirken. Der Immobilienmarkt ist ebenfalls betroffen. Hypothekenzinsen werden angehoben. Der Kauf einer Immobilie führt somit zu höheren laufenden Ausgaben, was wiederum auch zu einer Kaufzurückhaltung führen könnte. Rückläufige Hauspreise sind dann auch eine Folge der gesunkenen Immobiliennachfrage.

Dem Verbraucher wird durch die Inflation Kaufkraft entzogen, durch höhere Lohnabschlüsse versuchen die Arbeitnehmer, den Kaufkraftverlust auszugleichen. In Deutschland sind die Lohnabschlüsse bislang moderat geblieben und wenn höhere Abschlüsse zustande kommen, dann beziehen sich die diese meist auf längere Zeiträume. Folglich handelt es sich um eine Lohnpolitik mit Augenmaß, daher sind in Europa bislang keine Anzeichen einer Lohn-Preis-Spirale zu erkennen. In den USA sind die Lohnsteigerungen derzeit ebenfalls rückläufig, so dass man auch dort wohl Entwarnung geben kann.

Nebenwirkungen im Finanzsystem

Nach der großen Finanzmarktkrise haben sich die Regulierer weltweit ein „Nie wieder“ auf die Fahnen geschrieben. Das Regelwerk für Finanzinstitute wurde infolgedessen deutlich verschärft. In den USA wurden diese Regeln allerdings nur für Großbanken uneingeschränkt umgesetzt. Zudem wurde aufgrund von Lobbyarbeit ein Teil der Regeln in Trumps Amtszeit wieder gelockert.

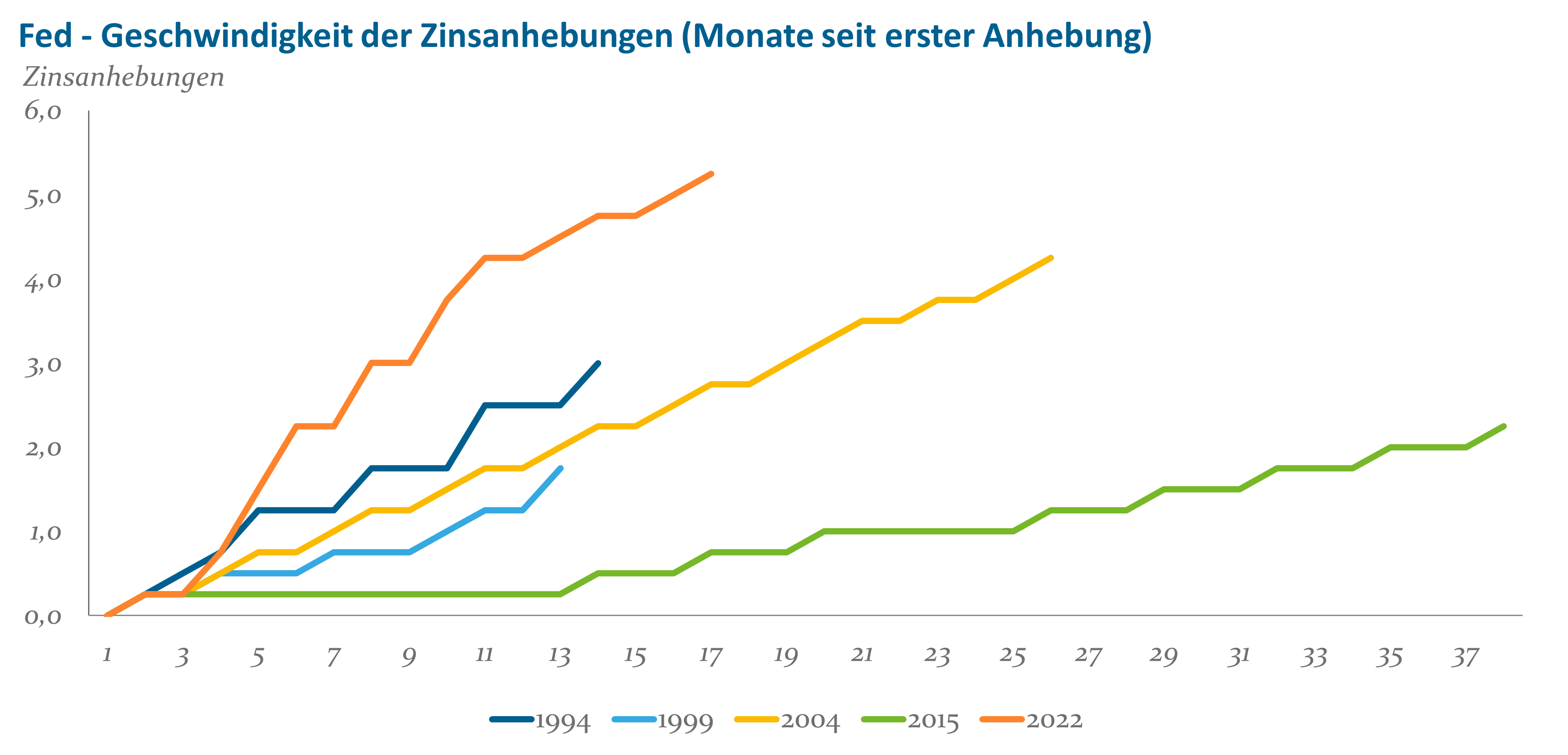

Quelle: Fed, Bloomberg

Die Fed erhöhte ihren Leitzins in so großer Geschwindigkeit, dass insbesondere einige Regionalbanken jenseits des Atlantiks mit ihrem Risikomanagement nicht mehr hinterherkamen. So kollabierte die Sillicon Valley Bank aufgrund von Missmanagement, gesunkener Bewertung ihrer Kapitalanlagen in Folge gestiegener Marktzinsen und einer vermutlich zu laxen Aufsicht.

Eine Besonderheit in den USA ist, dass Banken es nicht gewohnt sind, mit attraktiven Einlagezinsen um Kundengelder zu werben. Gerade die Regionalbanken verzeichneten größere Abflüsse bei den Kundengeldern, was auch die Bilanzkennzahlen verschlechterte. Als Konkurrent um die Kundengelder treten insbesondere US-Geldmarktfonds auf, die in US-Staatspapiere investieren. Diese zahlten zuletzt rund 4,5% Zinsen, wohingegen auf dem laufenden Konto im Mittel nur 0,2% gezahlt werden. Aufgrund dessen erhielten Geldmarktfonds in den letzten Monaten sehr starke Zuflüsse. Noch haben US-Banken insgesamt einen üppigen Bestand an Einlagen, jedoch ist der Puffer bei einer Reihe von kleineren Regionalbanken knapp geworden.

In Europa scheinen die Probleme bei den Finanzinstituten geringer zu sein. Die Ausnahme war die Credit Suisse. Sie musste über Nacht von der Schweizer Notenbank und der Regierung mit der UBS zwangsfusioniert werden. Weniger ein Problem der Kennzahlen, denn der Reputation. Kundengelder wurden in großer Geschwindigkeit abgezogen. Bevor die Lage zu dramatisch wurde, kam die Fusion. Ob die aufnehmende UBS den Schweizern Freude bereitet, wird sich noch zeigen. Themen, wie „too big to fail“ und eine zu große Marktmacht in der Schweiz bei einzelnen Bankprodukten, werden in der Schweiz heiß diskutiert.

Die Bankaufsicht in der Eurozone (EZB, EBA) hat das neue Aufsichtskonzept nach der Finanzmarktkrise langsam aufgesetzt. Lockerungen, wie in den USA, hat es jedoch nicht gegeben. Noch bilden nationale Großbanken das Rückgrat des europäischen Bankensystems. Grenzüberschreitende Fusionen von Großbanken, die Skaleneffekte zur Folge hätten, hat es jedoch noch nicht gegeben. Europas Banken scheinen derzeit in Summe solider aufgestellt zu sein als ihre amerikanischen Pendants.

Notenbanken fühlen den Puls der Wirtschaft

Vor Einführung des Euro stand für die Bundesbank das magische Dreieck der Geldpolitik im Mittelpunkt: Geldwertstabilität, Arbeitslosigkeit und Außenwert der Währung. Bei der EZB steht allein die Geldwertstabilität im Vordergrund. Derzeit geht Inflationsbekämpfung vor Konjunkturstabilisierung. Mit Annäherung an den Zinsgipfel verschieben sich jedoch langsam die Prioritäten. Die Auswirkungen auf die Realwirtschaft fließen zunehmend in den Entscheidungskranz bei der Zinssetzung ein. Der Wirkhorizont einer Zinsveränderung beträgt mehrere Quartale. Ein höherer Zinssatz verändert die Investitionsplanung in Unternehmen, man schiebt Investitionen auf. Planungsprozess und Investitionsprozess dauern jeweils mehrere Monate, so dass sich eine große Verzögerung in der Auswirkung auf die Realwirtschaft ergibt.

Große Schmerzen – die harte Landung

Die Notenbanken erhöhen die Zinsen, um die Wirtschaftsaktivität zu senken und indirekt die Inflation zu bekämpfen. Das Ganze ist ein iterativer Prozess. Die Notenbank hebt den Zins an und versucht dann, aus den ihr zugänglichen Informationen abzuschätzen, ob einerseits die Inflationsbekämpfung erfolgreich ist und andererseits, wie die Auswirkungen auf die gesamte Volkswirtschaft sind. Dazu steht den Notenbanken ein breites Instrumentarium zur Verfügung. Ausgangsbasis bilden die üblichen volkswirtschaftlichen Daten, Daten aus dem Geldsystem der Notenbanken und speziell in Auftrag gegebene Umfragen im Banksystem. Heerscharen von Researchern analysieren und verdichten diese Daten, welche dann die Entscheidungsgrundlage für die Notenbankstrategie bildet. Diese Daten sind nie vollkommen eindeutig und die Zinsentscheidungen müssen unter großer Unsicherheit gefällt werden.

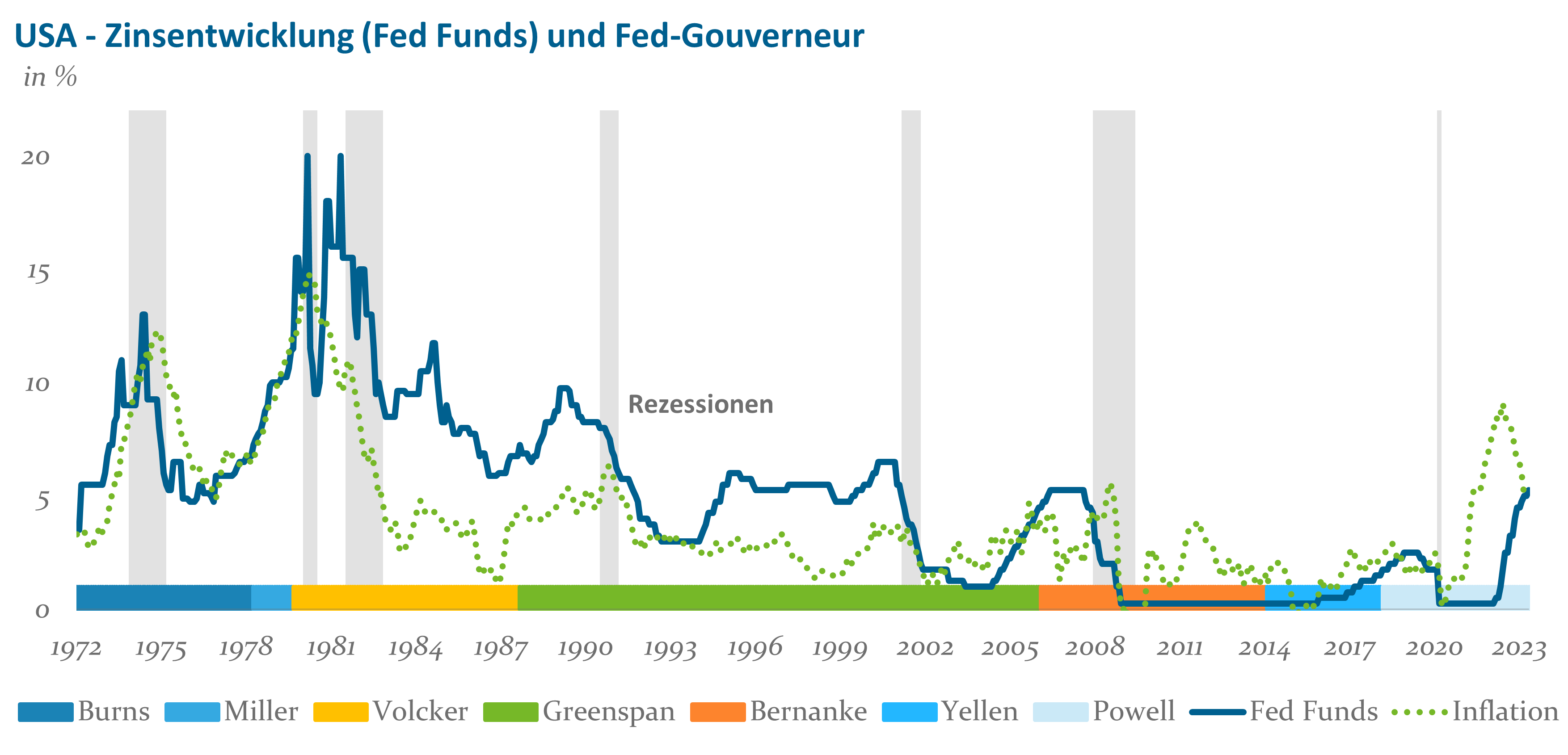

In den USA und im Euroraum nähern wir uns dem Zinsgipfel. Die Notenbanken haben die Zinsschritte reduziert, um ein Fine-Tuning ihrer Politik vorzunehmen. Am Kapitalmarkt hat man den Wunsch, dass die Notenbanken eine weiche Landung hinbekommen. Eine Garantie dafür gibt es jedoch nicht. In den USA mündeten dynamischere Zinserhöhungszyklen öfter in einer harten Landung. Gerade in den Siebziger Jahren, wo die Inflation zu Zeiten der Ölkrisen dramatisch anstieg, gab es infolge der Zinserhöhungen ein deutliches Abflauen der Wirtschaftsleistung.

Quelle: Fed, Bloomberg

Ultraschalluntersuchung der Wirtschaft

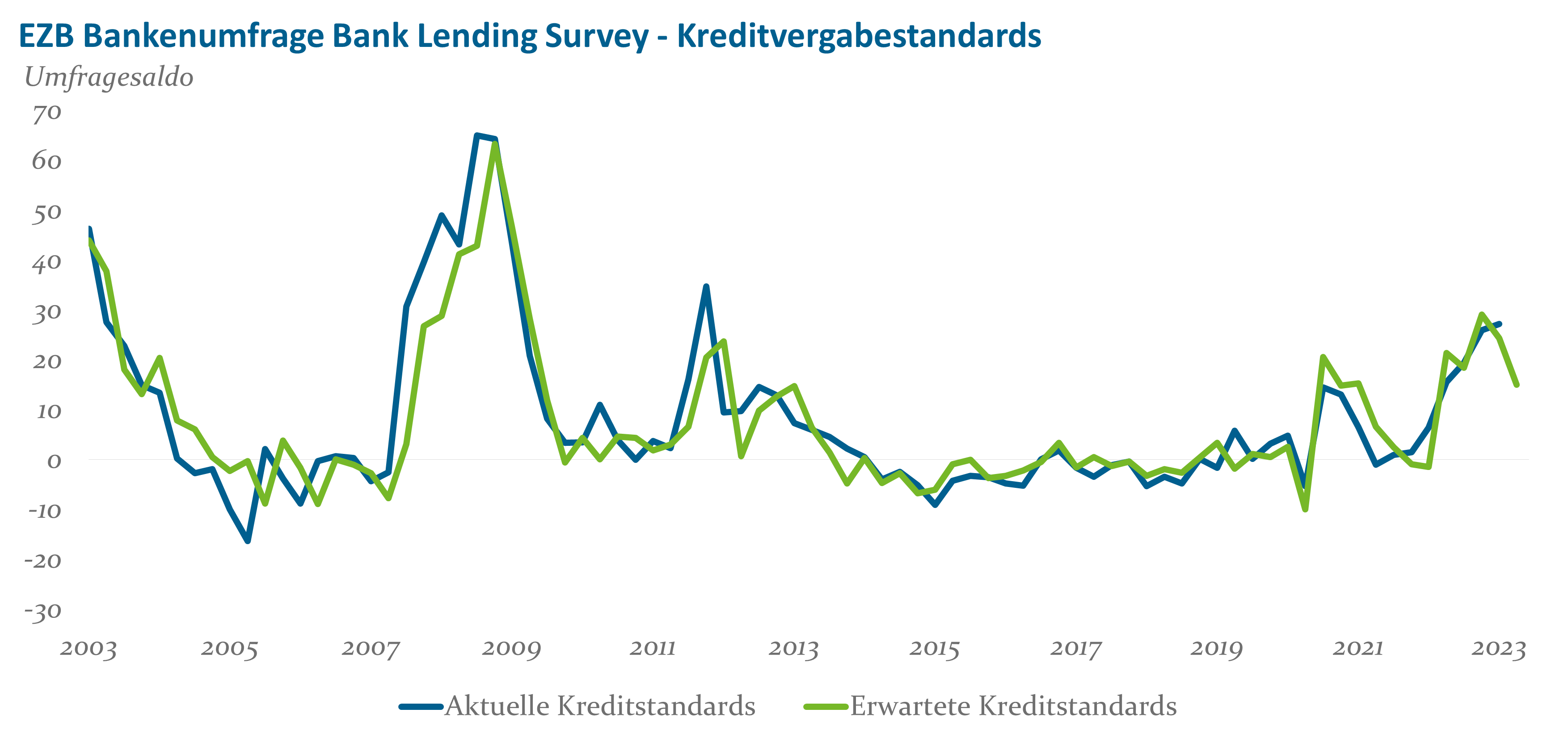

Die Notenbanken führen auch Umfragen bei den Banken durch, die Aufschluss über die Kreditversorgung und -vergabestandards geben sollen. In der Eurozone und den USA sind kürzlich die beiden vierteljährlich durchgeführten Umfragen veröffentlicht worden. Das Bank Lending Survey in Europa und das Senior Loan Officer Opinion Survey zeigen ein ähnliches Bild. Die Kreditvergabestandards sind angehoben worden und die Kreditnachfrage hat sich beruhigt.

Die Notenbanken dürften aus der letzten Umfrage als Schlüsse ziehen, dass sie die Zinszügel schon stark angezogen, aber wohl noch nicht überrissen haben. Bei der Umfrage der EZB werden auch vorausschauende Aspekte berücksichtigt, die zeigen, dass Banken auch bald mit rückläufigen Vergabestandards rechnen.

Quelle: EZB, Bloomberg

Im Operationsraum

Mit den großen Kapitalmarktkrisen in diesem Jahrtausend haben die Notenbanken kurzfristig die Zinsen gesenkt und oft auch Liquiditätsprogramme für Banken eröffnet. Der Konjunkturschock war jeweils so groß, dass kurzfristig nicht mit einer stark ansteigenden Inflation zu rechnen war. Man kann davon ausgehen, dass Fed und EZB diese Reaktionsmuster auch bei weiteren Krisen anwenden werden. Zunehmend agieren Notenbanken und Fiskalpolitik koordiniert. Bei den hohen Schuldensalden der Länder ist es kaum verwunderlich, dass die Notenbanken auch immer mehr die Fiskalpolitik in ihrem Vorgehen berücksichtigen. In Krisenzeiten haben die Notenbanken Programme zur Bilanzausweitung (Quantitative Easing) eröffnet, um Liquidität für den Kapitalmarkt bereitzustellen. Eine signifikante Reduzierung der Bilanzsumme durch Abbau von Staatsanleihen wird derzeit von der Fed zum ersten Mal vorgenommen. Die Ausgabenprogramme der Staaten in Krisenzeiten erhöhen die Schuldenlast. Erhöhen die Notenbanken die Zinsen, dann erhöht sich auch der Schuldendienst. Eine Nebenwirkung von Zinserhöhungen, die in entwickelten Ländern bislang kaum eine Rolle spielte. Für die USA gibt es Modellrechnungen, dass die Schuldenlast in einigen Jahren der größte Haushaltsposten sein wird. Darauf müssen die Notenbanken zunehmend Rücksicht nehmen. Staaten und Notenbanken gehen immer mehr eine Symbiose ein.

Risiken und Nebenwirkungen

Nach dem Einstieg in einen neuen Zinszyklus ist die richtige Dosierung der Zinsveränderungen das größte Risiko, das die Notenbanken tragen. Zu große Zinserhöhungen dürften zwar zu einer erfolgreichen Bekämpfung der Inflation, aber auch in die Rezession führen. Nebenwirkungen auf das Finanzsystem (Banken, Kredite, Hypotheken) und auch auf die Staatsfinanzen sind schwer abschätzbar. Deshalb setzen die Notenbanken zunehmend einen Instrumentencocktail ein, um die Dosierung zu kontrollieren. Zinserhöhungen als Hauptinstrument und diverse Instrumente zur Liquiditätssteuerung. Damit soll die Inflation passend eingegrenzt und das Funktionieren des Finanzsystems sichergestellt werden. Es bleibt abzuwarten, ob ihnen dieses schwierige Unterfangen gelingt.