Mit über 30 Jahren Erfahrung im institutionellen Asset Management sind wir stolz darauf, zu den führenden Asset Management- und Kapitalverwaltungsgesellschaften in Deutschland zu zählen. Unser Erfolg basiert auf kontinuierlichem Wachstum, Innovation und dem Streben nach exzellenter Leistung.

Unsere Wurzeln – was uns antreibt

Unsere Wurzeln liegen im Asset Management. Als Tochtergesellschaft der Landesbank Hessen-Thüringen (Helaba) wurden wir im Jahr 1991 speziell für das Asset Management von Sparkassen gegründet. Seitdem konzentrieren wir uns auf das institutionelle Asset Management. Unsere Unternehmensstrategie ist klar auf die drei Geschäftsfelder Asset Management, Alternative Investments sowie das Asset Servicing ausgerichtet.

Kern unseres Handelns ist eine hohe Kundenzufriedenheit – das ist unser Anspruch.

Standort Frankfurt – das Herzstück unserer Leistungen

>230 Mrd. €

AuM / AuA

>1.250

Fonds / Segmente

>400

Mitarbeitende

Mit über 400 Mitarbeitenden betreuen, managen, administrieren oder reporten wir ein Volumen von ca. 230 Mrd. € in über 1.250 Fonds und Segmenten an unserem Standort in Frankfurt. Dabei verfolgen wir alle ein gemeinsames Ziel: Ihnen als starker Partner zur Seite zu stehen und mit unserem fundierten Wissen Ihr Vermögen optimal zu gestalten. Hierfür bieten wir Ihnen maßgeschneiderte Lösungen, die auf Ihre individuellen Bedürfnisse zugeschnitten sind, und setzen dabei auf Transparenz, Verlässlichkeit und Nachhaltigkeit.

Breite Kundenstruktur durch partnerschaftlichen Dialog

Das kontinuierliche Wachstum der Gesellschaft war möglich, weil unsere Kunden uns ihr Vertrauen geschenkt haben und stets zu einem offenen und partnerschaftlichen Dialog bereit waren. Dabei ist es uns immer wichtig, unsere Dienstleistungen an den Bedürfnissen unserer Kunden auszurichten.

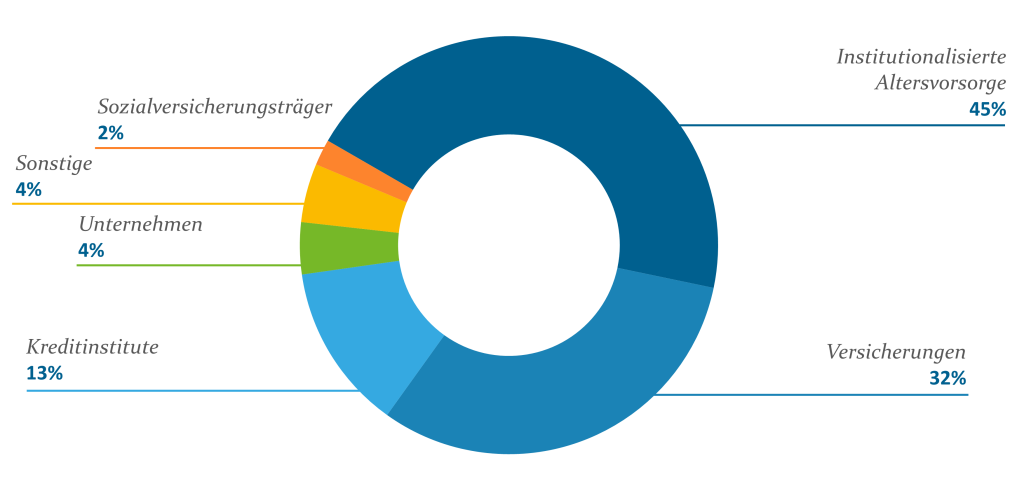

Heute dürfen wir über 250 institutionelle Investoren, darunter Kreditinstitute, Versicherungen, Altersvorsorgeeinrichtungen und Unternehmen, Gewerkschaften, kirchliche und caritative Einrichtungen, Stiftungen sowie Sozialversicherungsträger zu unseren Kunden zählen.

Kundenstruktur nach administrierten Spezialfondsvolumen.

„Als großer institutioneller Investor haben wir eine Vorbildfunktion und setzen höchste Maßstäbe für nachhaltiges Handeln in Investitionen und Geschäftsbetrieb, um auch Andere von der Notwendigkeit nachhaltigen Wirtschaftens zu überzeugen.“

Unser Unternehmensleitbild

Die Helaba Invest pflegt eine Unternehmenskultur, die von Offenheit und Vertrauen geprägt ist und Raum für Innovationen öffnet.

Um dies zu untermauern und uns geschäftlich, organisatorisch und kulturell fit für die Zukunft aufzustellen, haben wir in einem intensiven, partizipativen Prozess, d.h. unter Einbeziehung aller Mitarbeitenden, unser Unternehmensleitbild entwickelt.

Unsere Mission

Wir geben Sicherheit und schaffen Perspektiven in der Kapitalanlage für nachhaltigen gesellschaftlichen Wohlstand.

Unsere Vision

Wir sind eine Arbeitgeberin, für die man gerne arbeitet. Wir leben ein auf Nachhaltigkeit ausgerichtetes Geschäftsmodell.

Unsere Werte

Wir sind alle Unternehmer im Unternehmen. Wir handeln offen, mutig und wertschätzend.

Wissen entscheidet.

Warum deutsche Aktien steigen, obwohl die Wirtschaft schwächelt

Deutschland hat in den letzten Jahren eine Phase des wirtschaftlichen Abschwungs durchlaufen, die sich durch leicht rückläufiges Wachstum bemerkbar macht. Im Jahr 2023 schrumpfte das Bruttoinlandsprodukt (BIP) um 0,3% und 2024 sank es um weitere 0,2%. Dabei ist das BIP in der Eurozone in diesen Jahren um jeweils 0,4% und 0,8% gestiegen. In der gesamten EU waren es sogar 0,6% und 1,1% (siehe Abbildung 1). Im vergangenen Jahr wuchs Frankreich mit 0,7%, Italien mit 0,4% und Spanien mit 3,5%. Deutschland bildet unter den großen Volkswirtschaften Europas dementsprechend das Schlusslicht in Sachen Wirtschaftswachstum. Diese anhaltende Schwächeperiode ist die längste seit dem Zweiten Weltkrieg und stellt die deutsche Wirtschaft vor erhebliche Herausforderungen.

Dr. Jürgen Wiedmann verlässt Helaba Invest

Frankfurt am Main – Dr. Jürgen Wiedmann, Mitglied der Geschäftsführung der Helaba Invest Kapitalanlagegesellschaft mbH, einer Tochtergesellschaft der Helaba Landesbank Hessen-Thüringen, verlässt das Unternehmen auf eigenen Wunsch und im besten gegenseitigen Einvernehmen zum 31. März 2025, um sich neuen beruflichen Herausforderungen zu stellen. „Wir danken Dr. Jürgen Wiedmann für die langjährige sehr gute und erfolgreiche Zusammenarbeit. Er war der Helaba Gruppe und dem Sparkassensektor seit vielen Jahren eng verbunden. In seinen verschiedenen Funktionen hat er einen wertvollen Beitrag zu deren Weiterentwicklung geleistet. Für seine berufliche und persönliche Zukunft wünschen wir ihm alles Gute“, sagte Hans-Dieter Kemler, Mitglied des Vorstands der Helaba Landesbank Hessen-Thüringen und verantwortlich für die Helaba Invest.

Sehen wir uns auf dem Institutional Money Kongress 2025?

Am 1. und 2. April 2025 ist es im Congress Center Messe Frankfurt wieder so weit: Der Institutional Money Kongress wird für zwei Tage zur wichtigsten Informationsplattform für institutionelle Investoren im deutschsprachigen Raum.

Wir freuen uns sehr, Sie in unserer Lounge Nr. 36 zu empfangen.

Melden Sie sich gleich für unseren Workshop und/oder das Gruppengespräch an!

Mehr zum Thema Nachhaltigkeit