Gas – Die Krise von 2022 scheint endgültig überwunden

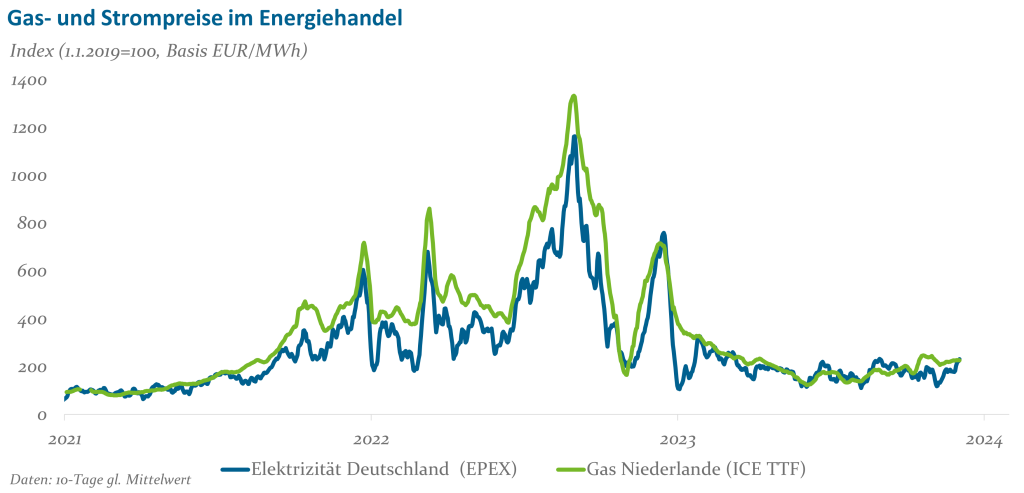

Wie in Abbildung 1 zu sehen, hat sich die Situation im europäischen Gashandel tatsächlich seit den historischen Verwerfungen im Jahr 2022 bereits merklich beruhigt. Als Reaktion auf den russischen Lieferstopp verabschiedeten die EU-Länder damals einen ganzen Katalog an Maßnahmen. Einfache Bemühungen wie das Führen gemeinsamer Preisverhandlungen oder die Erschließung neuer Lieferkontakte erwiesen sich dabei im Nachhinein als unerwartet effektiv. Ebenso überraschte die erfolgreich beschleunigte Planung und Inbetriebnahme von neuen Flüssiggas- (LNG-) Terminals. Im Ergebnis konnten Länder wie die USA oder Norwegen ihre Gaslieferungen nach Westeuropa 2023 erheblich steigern.

Eine nicht minder wichtige Rolle spielte die Reduktion des Gasverbrauchs durch die europäischen Unternehmen und Haushalte. Trotz der Entspannung bei den Preisen liegt die EU-Nachfrage am aktuellen Rand weiterhin 20 bis 30% unter dem Vorkrisenniveau. Dies ist insofern bemerkenswert, als dass einige energieintensive Industrien zwar spürbar unter den Einsparungen gelitten haben, Rationierungen oder der zu anfangs befürchtete Einbruch der gesamtwirtschaftlichen Aktivität jedoch gänzlich ausgeblieben sind. Zuletzt hat aber sicherlich auch der milde Winter 2022/23 zur Marktberuhigung beigetragen.

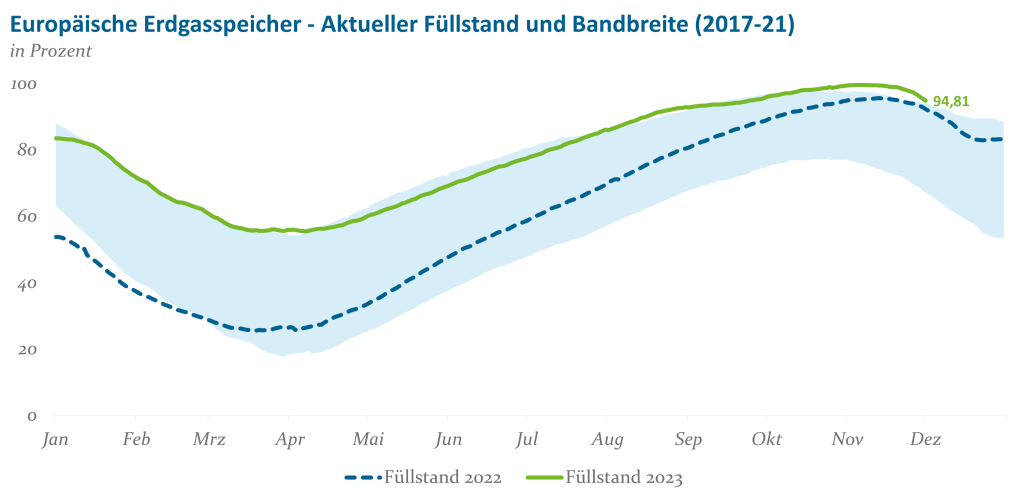

Seit dem Tief im Juli 2023 sind nun tendenziell wieder steigende Gaspreise zu beobachten. Die in Abbildung 1 moderat erscheinende Preisänderung beläuft sich inzwischen auf immerhin +70%. Damit sollte der Markt nun aber auch bereits eine ganze Reihe von schlechten Nachrichten eingepreist haben: Streiks bei großen LNG-Terminals in Australien, Sorge um eine mögliche Pipeline-Sabotage in der Ostsee, die vorübergehende Abschaltung des israelischen Tamar-Gasfelds sowie seit Ende November 2023 ein ausgeprägter Kälteeinbruch. Mit Blick auf die kommenden Wintermonate sind die europäischen Gasspeicher nichtsdestotrotz weiterhin überdurchschnittlich gut gefüllt (siehe Abbildung 2).

In Summe hat sich die fundamentale Ausgangslage des europäischen Gasmarkts signifikant verbessert und die durch den Ukraine-Krieg ausgelöste Krise scheint nun endgültig überwunden. Für 2024 ist daher grundsätzlich mit einer ähnlich moderaten Preisentwicklung wie in diesem Jahr zu rechnen. Dessen ungeachtet bleibt der Markt anfällig für externe Schocks: Aufgrund der hohen Anforderungen an Transport und Infrastruktur ist die Angebotsseite bei Gas weiterhin wenig reagibel, was gegebenenfalls stärkere Preisreaktionen hervorruft. So könnte beispielsweise ein besonders kalter Winter noch einmal leicht zu einer Verdopplung der Preise führen. Glücklicherweise prognostizieren die europäischen Wetterinstitute auch für die kommenden Monate Temperaturen von 0,5 bis 1,0 Grad über dem historischen Durchschnitt.

Öl – Die neue Macht der OPEC+

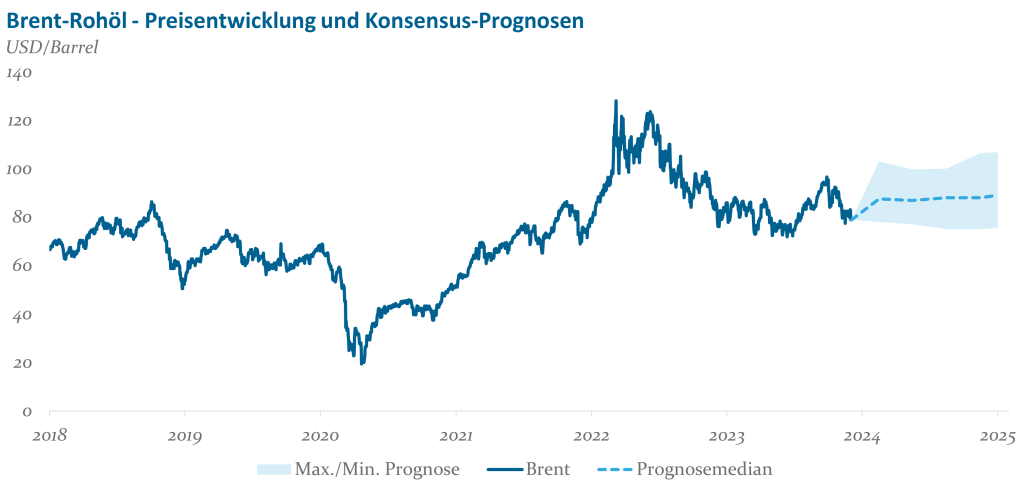

Abbildung 3 zeigt exemplarisch für den globalen Ölmarkt die Preisentwicklung der Nordseesorte Brent. Ähnlich wie die Gaspreise blieben 2023 auch die Ölpreise relativ stabil, obwohl es fundamental auf beiden Marktseiten einige wichtige Veränderungen gab. Laut U.S. Energy Information Administration stieg die weltweite Ölnachfrage in diesem Jahr auf einen neuen Höchstwert von 101,5 Mio. Barrel pro Tag (MBD). Neben der robuster als erwarteten globalen Konjunktur war hierbei Chinas Ausstieg aus der Zero Covid-Politik der entscheidende Faktor, was dazu führte, dass das Reich der Mitte allein 0,8 MBD, oder 40% des gesamten Nachfrageanstiegs, beitrug.

Auf der Angebotsseite konnten vor allem die Länder außerhalb der Organisation erdölexportierender Länder (OPEC) ihre Produktion unerwartet stark von 65,8 auf 68,2 MBD (+3,6%) ausweiten. Hierbei erreichten allein die USA eine Produktionssteigerung gegenüber 2022 von 1,0 MBD oder 8,3%. Die Mitglieder des Kernkartells (OPEC ohne Plus) machten dagegen mit wiederholten Produktionskürzungen von sich reden, sodass deren Gesamtjahresproduktion von 34,2 auf 33,4 MBD absank.

Für 2024 erwarten die meisten Think Tanks und Investmentbanken nun auf beiden Seiten des Marktes eine abnehmende Wachstumsdynamik, was sich wiederum in Form einer ausgeprägten Seitwärtsbewegung sowie einer vergleichsweise engen Spannweite in den Prognosen niederschlägt (siehe Abbildung 3). Tatsächlich gibt es dafür einige gute Gründe:

Ein in beide Richtungen begrenzender Faktor für Preisschwankungen ist bei Öl stets die relativ elastische Nachfrage. Im aktuellen Umfeld ist zudem denkbar, dass dieser Mechanismus durch die inflationsbekämpfenden Notenbanken noch einmal verstärkt wird. Aus Angst vor einer Entkopplung der Inflationserwartungen könnte bei steigenden Energiepreisen schnell eine Überreaktion erfolgen. Ebenso verfügt die Geldpolitik bei einem Preisverfall gegenwärtig über einen ausgeprägten Zinssenkungsspielraum.

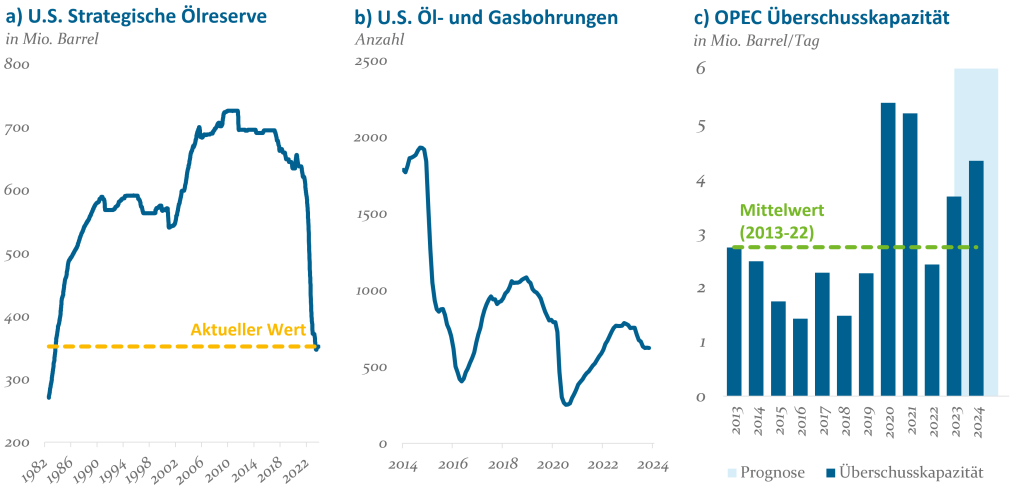

Abbildung 4 illustriert weitere Faktoren, die das Abwärtspotenzial bei den Ölpreisen im kommenden Jahr begrenzen könnten. Erstens befindet sich die strategische Ölreserve der USA auf dem niedrigsten Stand seit 1983 (siehe Abbildung 4a). Derzeit sind zwar nur langsame Aufstockungen geplant, bei entsprechenden Preisentwicklungen könnte man jedoch auch schnell wieder opportunistischer agieren. Zweitens ist davon auszugehen, dass die U.S.-Ölproduktion 2024 nicht mehr so deutlich steigen wird. Wie in Abbildung 4b) ersichtlich, befand sich die Anzahl der U.S. Explorationsbohrungen zum Jahreswechsel 2022/23 auf einem Post-Corona Höchststand und ist seitdem deutlich zurückgegangen. Drittens konnte die Gruppe der OPEC+ ihren Markteinfluss in den vergangenen Jahren ausbauen und bemerkenswert hohe Produktionskürzungen durchsetzen (siehe Abbildung 4c). Vor dem Hintergrund eines nahezu ausbalancierten Marktes dürfte daher auch 2024 den Treffen der Gruppe, die mittlerweile vierzig Prozent des globalen Ölangebots kontrolliert, erhöhte Aufmerksamkeit zuteilwerden. Falls die Preisentwicklung es erfordert, halten wir zumindest eine Verlängerung der bestehenden Produktionskürzungen jederzeit für realistisch.

Andererseits stellen die verringerten Produktionsmengen aber auch die größte Schwäche der OPEC+ dar und könnten in der Zukunft die Preisdynamik nach oben begrenzen. Die überwältigende Mehrheit der Überschusskapazitäten entfällt auf Saudi-Arabien, welches freiwillig zusätzliche Produktionseinschränkungen vorgenommen hat. Im Zuge dieser Politik hat sich der wirtschaftliche Ausblick des Landes jedoch zuletzt enorm verschlechtert (reales Bruttoinlandsprodukt Q3/2023 bei ‑4,5% gg. Vj.), sodass die dortige Regierung bei steigenden Preisen einen starken Anreiz zur Reaktivierung der Produktionskapazitäten hat. Zuletzt erwarten wir im Rahmen unseres Basisszenarios „Marathon“ für 2024 eine eher unterdurchschnittliche Konjunkturentwicklung, sodass auch dadurch das Preispotenzial bei Öl nach oben begrenzt sein dürfte.

Geopolitik – Der wahre Risikofaktor

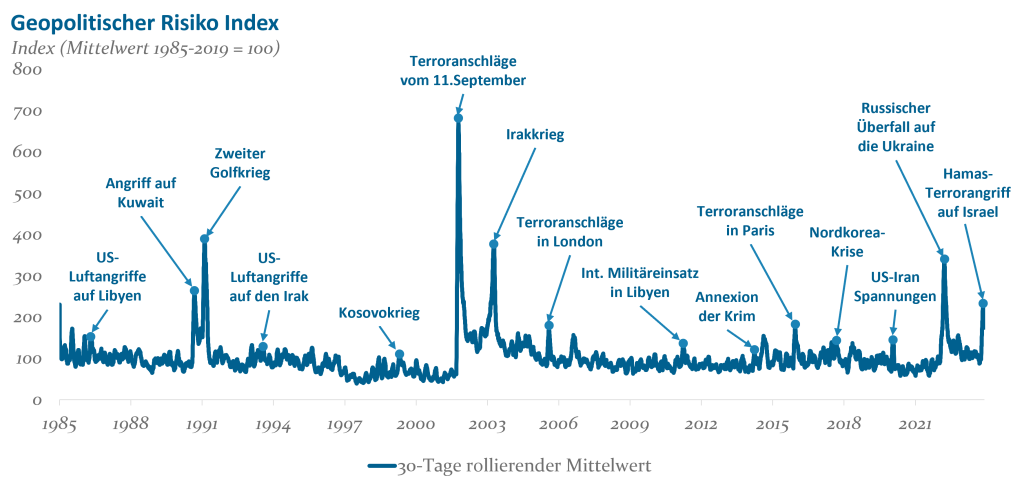

Angesichts der Entwarnung aus fundamentaler Sicht rückt für 2024 die aktuelle geopolitische Situation als zentraler Unsicherheitsfaktor in den Fokus. Abbildung 5 verdeutlicht anhand eines auf der Auswertung von Zeitungsartikeln basierenden Index das allgemein wahrgenommene Risiko. Wie zu erkennen ist, war die globale Lage bereits vor den jüngsten Angriffen der Hamas auf Israel strukturell angespannt und hat sich seitdem noch einmal deutlich verschärft. In der Tat ist gerade im Nahen Osten aufgrund der andauernden Kämpfe eine Zuspitzung weiterhin möglich.

In einem moderaten Eskalationsszenario wäre es vorstellbar, dass die Ölpreise an die obere Grenze des in Abbildung 3 darstellten Prognosekorridors heranrücken oder die Marke von 100 USD sogar kurzzeitig überschreiten. Auslöser hierfür könnten beispielsweise Angriffe durch die vom Iran unterstützten Rebellengruppen in der Region sein, was zu erhöhten Spannungen mit dem Westen und einer Überprüfung der nicht mehr gänzlich effektiven Sanktionen gegen iranische Erdölexporte führen könnte. Gleichermaßen wären mögliche Terroranschläge auf die israelische Energieindustrie in diese Kategorie einzuordnen. Israel deckt mit der Gasförderung vor seiner Küste einen Großteil seines Energiebedarfs und exportiert zudem Gas via Pipelines nach Ägypten, wo es in LNG umgewandelt und weiterverkauft wird. Ein Anschlag auf die Tamar- oder Leviathan-Gasfelder, die ein Volumen äquivalent zu 1,7 bzw. 2,0% des globalen LNG-Angebots produzieren, könnte daher auch die europäischen TTF-Preise in Richtung 75 EUR pro MWh treiben (aktuell ca. 40 EUR pro MWh).

Ein Worst-Case-Szenario könnte darüber hinaus schnell zu nicht-linearen Preisreaktionen und neuen Höchstständen bei den Energiekursen führen. Dies trifft insbesondere bei einer militärischen Auseinandersetzung zwischen Israel, dem Iran und möglicherweise noch weiteren Staaten zu, oder falls der Iran versuchen sollte, die Straße von Hormus zu blockieren. Durch diese Meerenge, die an der engsten Stelle nur eine Fahrrinne von ca. drei Kilometern aufweist, werden ca. 20% der globalen Öl- und Gasexporte transportiert, sodass bei einer andauernden Blockade die globalen Lagerbestände schnell aufgezehrt sein dürften. Ähnliches könnte passieren, falls sich die arabischen Nationen mit Teilen der OPEC+ zusammentäten, um ein neues Ölembargo im Stile der 1970er-Jahre zu verhängen.

Abseits des Nahen Ostens gibt es noch zahlreiche weitere potenzielle Krisenherde, die die Energiemärkte im nächsten Jahr beeinflussen könnten. Dabei sollte man aber nicht vergessen, dass geopolitische Risiken in Bezug auf die Energiepreise in beide Richtungen schlagend werden können. Jede Preisreaktion im Zuge einer Veränderung im Ukraine-Konflikt würde zum Beispiel stark von den dann vorherrschenden politischen Rahmenbedingungen in Moskau abhängen. Ebenso sollte ein Angriff Chinas auf Taiwan vermutlich eher zu einem Energiepreisverfall als -anstieg führen, da die anschließende Sorge um die globale Konjunktur den Einfluss des militärischen Konflikts dominiert.

Fazit und Marktimplikationen:

Auf fundamentaler Ebene scheint die Sorge vor einem erneuten Energiepreisschub in 2024 nicht gerechtfertigt. Sowohl bei Gas als auch bei Öl sprechen die Entwicklungen auf beiden Marktseiten für vergleichsweise stabile Preise.

Investoren sollten daher vor allem die Geopolitik als zentralen Risikofaktor im Auge behalten. Bei einem moderaten Eskalationsszenario im Nahen Osten könnten die Energiepreise an das obere Ende des jüngsten Preisbereichs heranrücken, was die Gesamtjahresinflation in der Eurozone um etwa 0,2 bis 0,4 Prozentpunkte anheben könnte. Eine Gefahr für den globalen Konjunkturausblick würde aber erst bei einer Blockade der Straße von Hormus oder dem Aufkeimen anderer globaler Krisen entstehen. Je nach Art des geopolitischen Schocks könnten die Energiepreise in beide Richtungen beeinflusst werden, weshalb gegebenenfalls eine präzise Analyse der Markt- und volkswirtschaftlichen Implikationen entscheidend ist.